会社分割とは?吸収分割と新設分割の違いやメリットと手続きの流れを解説!

株式譲渡や事業譲渡に比べると会社分割はなじみの薄いM&Aスキーム(手法)かもしれません。本コラムでは、会社分割における吸収分割と新設分割の違い、その他の会社分割の種類分け、メリット・デメリットや各種手続きなどを解説するとともに、実際の会社分割事例も紹介します。

目次

会社分割とは

会社分割とは、対象企業が行っている事業の運営権を売買するM&Aスキーム(手法)のことです。事業の運営権売買にあたっては、対象の事業部を丸ごと包括承継します。

包括承継とは、事業に関連する資産、許認可、取引先との契約、担当従業員、そのほか負債に至るまで事業部の全てが買収側に移転することです。会社分割では便宜上、売却側を分割会社、買収側を承継会社といいます。

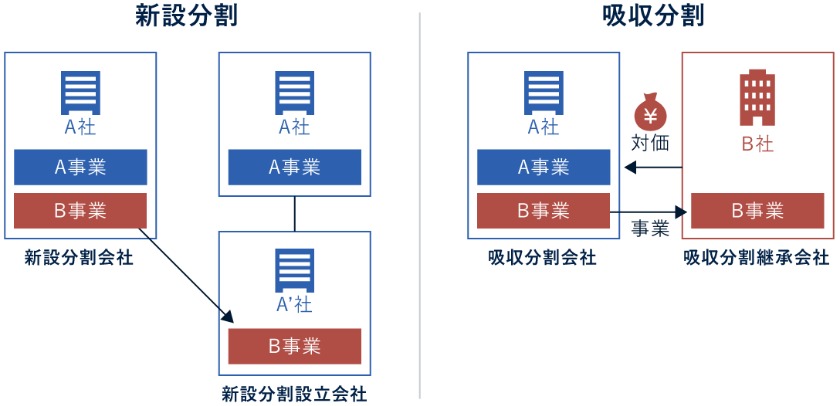

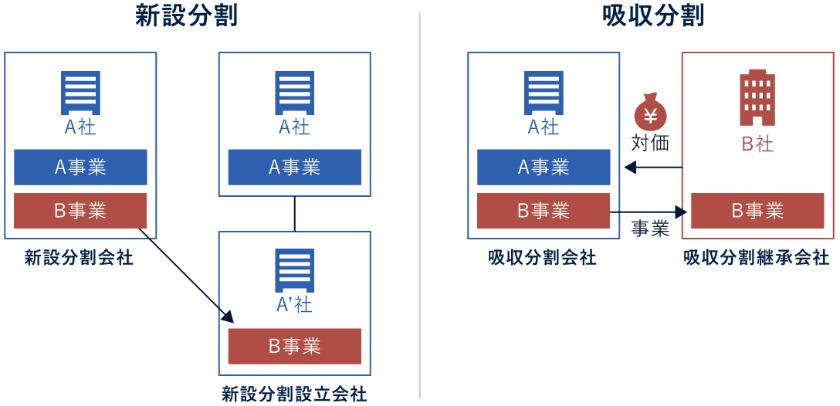

会社分割の特徴は、対価を自社株式、社債、新株予約権、現金などのどれでも可能なことです。上図に示している新設分割や吸収分割の概要や違い、また他の種類の会社分割などの説明は後述します。

事業譲渡との違い

事業譲渡も、対象企業が行っている事業の運営権を売買するM&Aスキームです。ただし、事業譲渡は個別承継であるため、会社分割と比べて以下の違いがあります。

- 事業譲渡では譲渡対象を個別に協議して決める

- 買収側は負債や不要な資産を買収対象から外せる

- 取引先との契約や転籍する従業員の労働契約は個別に同意を得て締結し直さなければならない

- 買収側は事業の許認可を承継できない

- 事業譲渡の対価は現金のみ

- 会社分割は組織再編行為だが事業譲渡は違う

組織再編行為は、会社法により定められています。会社分割以外にも、株式交換、株式移転、株式交付、合併も組織再編行為です。

会社分割と事業譲渡・税務の違い

組織再編行為は、法人税法に定められた要件を満たすと適格組織再編とみなされます。会社分割の場合は適格会社分割です。適格会社分割の場合、承継会社においては分割会社から承継した資産を簿価で計上できるため、事実上、法人税の課税対象とならない優遇措置を得られます。

一方、事業譲渡は組織再編行為ではないため、この優遇措置を得られません。買収側は、売却側から譲受した資産を時価で計上します。時価と簿価にプラスの差額(含み益)がある場合、その金額は法人税の課税対象です。

以下の動画では、事業譲渡と株式譲渡の比較解説をしています、ご参考までご覧ください。

会社分割の種類

会社分割には、さまざまな種類があります。また、種類の分け方の基準自体にも複数の種類があるため、会社分割は種類が複合する点が特徴です。ここでは、以下の会社分割について説明します。

- 吸収分割

- 新設分割

- 共同分割

- 分社型会社分割

- 分割型会社分割

- 簡易会社分割

- 略式会社分割

- 適格会社分割

- 非適格会社分割

それぞれ、どのような会社分割であるか内容を確認しましょう。

吸収分割

吸収分割は、実施の仕方で種類分けをした場合の会社分割の1つです。具体的には、既存企業間で行われる会社分割を指します。上図の右側が、吸収分割のイメージ図です。

分割会社側が経営のスリム化を図りたい場合や、承継会社側が自社と同一の事業を承継して事業規模拡大を図ったり、異業種を承継して新規事業進出を図ったりなどの場合に行われます。

新設分割

新設分割も、実施の仕方で種類分けをした場合の会社分割の1つです。吸収分割との違いは、新設企業が承継会社となって既存企業との間で行われる会社分割を指します。上図の左側が、新設分割のイメージ図です。

企業グループ内における事業再編や、自社の事業の一部を売却する際にまず新設分割し、その新設企業の株式を買収側に譲渡するといった用いられ方をします。なお、新設分割の場合、事業を開始していない新設企業には現金がないため、対価は自社株式、社債、新株予約権のいずれかです。

共同分割

共同分割も、実施の仕方で種類分けした場合の会社分割の1つになります。共同分割の特徴・違いは、分割会社が同時に複数いることです。したがって、吸収分割でも新設分割でも共同分割が行われることはあり得ます。その場合の呼称は、共同吸収分割、共同新設分割です。

共同分割は、企業グループ内で同一事業を1社に集約させるケースで用いられることが多いですが、資本関係のない複数の企業間で行われることもあります。

分社型会社分割

分社型会社分割は、対価を受け取る当事者で種類分けした場合の会社分割の1つになります。具体的には、承継会社からの対価を分割会社が受け取る場合の会社分割です。

対価を株式と仮定した場合、分社型会社分割では、分割会社が承継会社の株式を取得します。取得する株式数によっては、分割会社と承継会社は親子会社関係になります。

吸収分割と新設分割のどちらも、分社型会社分割と複合した種類分けが可能です。その場合の呼称は、分社型吸収分割、分社型新設分割となります。

分割型会社分割

分割型会社分割も、対価を受け取る当事者で種類分けした場合の会社分割の1つになります。分社型会社分割との違いは、承継会社からの対価を分割会社の株主が(間接的に)受け取ることです。

承継会社の対価を株式と仮定した場合、分割会社の株主が承継会社の株主にもなります。ただし実際には、分割会社の株主は直接、対価を受け取れません。一度、分割会社に対価が渡された後、株主に対する剰余金の配当という形式で承継会社の株式が渡されます。

分割型会社分割も吸収分割、新設分割と複合した種類分けが可能です。その場合の呼称は、分割型吸収分割、分割型新設分割となります。

簡易会社分割

簡易会社分割とは、会社分割を実施するために通常、必要となる株主総会の特別決議手続きを省略できる種類の会社分割の1つです。簡易会社分割に該当する吸収分割の条件は以下のように決まっています。

- 分割会社:分割する資産額が総資産額の5分の1以下

- 承継会社:対価が純資産額の5分の1以下

新設分割が簡易会社分割となる条件は、「分割会社が分割する資産額が総資産額の5分の1以下」だけです。

略式会社分割

略式会社分割も、株主総会の特別決議手続きを省略できる会社分割になります。略式会社分割の条件は、会社分割(吸収分割)を行う企業間か特別支配関係にあることです。

特別支配関係とは、一方の企業がもう一方の企業の株式90%以上を持つ親子会社関係を意味します。子会社側では株主総会で特別決議が可決されるのは明白であるため、その手続きを省略できるのです。

適格会社分割

会社法で組織再編行為の1つに定められている会社分割の場合、法人税法に定められている要件を満たすと適格会社分割(適格組織再編)とみなされます。

適格会社分割における承継会社は、分割会社から承継した資産を簿価で計上できるのが特徴です。簿価での計上は法人税の課税対象にならないことを意味し、税制上の優遇措置を得られます。ただし、要件を満たすのが難しいケースも多いでしょう。

非適格会社分割

法人税法に定める要件を満たせなかった会社分割は、非適格会社分割になります。適格会社分割との違いは、承継会社は分割会社から承継した資産を時価で計上しなければならないことです。

時価と簿価の差額は利益とみなされ、法人税の課税対象になります。また、分割会社の株主には、みなし配当の課税義務が生じるでしょう。

会社分割のメリット・デメリット

ここでは、会社分割のメリットとデメリットを紹介します。まずは、会社分割のメリットです。

会社分割のメリット

会社分割にはさまざまなメリットがありますが、メリットの内容は分割会社と承継会社で違いもあります。ここでは、分割会社と承継会社共通のメリットと、承継会社のメリットとして、以下のメリットを取りあげました。

- 包括承継であるため取引先や従業員との手続きが不要

- 譲渡・譲受する事業を選べる

- 対価の選択肢がフレキシブル(承継会社)

- 許認可を承継できる(承継会社)

- シナジー効果を創出しやすい(承継会社)

- 適格要件を満たすと税制上の優遇措置がある(承継会社)

会社分割の各メリットの内容を説明します。

包括承継であるため取引先や従業員との手続きが不要

会社分割のメリットは、事業譲渡と違い包括承継であるため、取引先や転籍する従業員の労働契約を締結し直す必要がないことです。個別承継である事業譲渡では、取引先や転籍する従業員から個別に同意を得て契約をし直す手続きが発生し、譲渡側も譲受側も非常に煩雑な状況になります。

特に、多くの取引先や従業員がいる大規模な事業のM&Aでは、それらの手続きが発生しない会社分割が有効です。

譲渡・譲受する事業を選べる

事業部単位での売買取引である会社分割は、譲渡(分割)する事業、譲受(承継)する事業の種類を選んでM&Aを行えることがメリットです。株式譲渡や株式交換の場合は会社を丸ごと譲渡・譲受するため、事業の選別ができないという違いがあります。

分割会社側は続けたい事業を手元に残せますし、承継会社も不要な事業を引き継がずにすみます。ただし、相手の同意は必要です。

対価の選択肢がフレキシブル(承継会社)

会社分割は、対価に選択肢が多いことがメリットの1つです。自社株式、社債、新株予約権、現金などのいずれも対価にできます。

特に、現金以外の対価の選択肢があり資金を調達せずにM&Aを実施できることは、類似するM&Aスキームである事業譲渡との大きな違いでしょう。現金を用意しなくていい分、スピーディーにM&Aが進められる可能性もあります。

許認可を承継できる(承継会社)

包括承継である会社分割は、事業の許認可も引き継げることがメリットの1つです。類似するM&Aスキームである事業譲渡では、許認可を承継できません。

ただし、会社分割でも許認可を引き継げない業種もあるので注意が必要です。一例を挙げると、宅地建物取引業、貸金業、一般自動車運送事業、旅館業などの業種は、会社分割で許認可を引き継げません。

シナジー効果を創出しやすい(承継会社)

会社分割をした承継会社では、シナジー効果を創出しやすいことがメリットです。その理由は、元々、シナジー効果が得やすい事業を選んでいることもありますが、分割会社の事業部門を自社に統合するため、事業活動の成果を如実に反映できることにあります。

そのためにも、会社分割実施後のPMI(Post Merger Integration=経営統合プロセス)が混乱も遅滞もなく進むよう、十分に練り込んだPMI計画策定が肝要です。

適格要件を満たすと税制上の優遇措置がある(承継会社)

会社法で組織再編行為の1つに定められている会社分割は、法人税法に定められている要件を満たして適格会社分割とみなされると、税制上の優遇措置を得られるメリットがあります。

税法上の優遇措置とは、承継会社において分割会社から引き継いだ資産を、分割会社の簿価のまま計上できることです。簿価で計上するということは、実質的に法人税の課税要素にならずにすみます。

会社分割のデメリット

会社分割では、特に承継会社側で注意すべきデメリットがあります。会社分割の主なデメリットは以下のとおりです。

- 手続きが複雑

- 株式を対価にすると株価下落リスクがある(承継会社)

- 株式を対価にすると株主構成が変わる(承継会社)

- 包括承継であるため負債も承継(承継会社)

- PMIの現場負担が大きい(承継会社)

会社分割の各デメリットの内容を説明します。

手続きが複雑

会社分割は、事業譲渡で生じる手続きが発生しないメリットがある一方、事業譲渡では生じない手続きに対応するため、結果的に手続き面が煩雑です。適格会社分割を目指すのであれば、複数ある要件の確認や状態の維持が必要になります。

転籍する従業員の個別同意・労働契約し直し手続きはないものの、労働契約承継法にのっとった対応が必須です。これら以外にも債権者保護手続きなど法令で規定された手続きが数多くあります。

株式を対価にすると株価下落リスクがある(承継会社)

会社分割において承継会社の対価が自社株式の場合、株価の下落リスクが懸念されます。対価の自社株式は新株を発行することが多いでしょう。そうなると、株式の全体数は増えます。その結果、一株当たりの価値は一時的にせよ下がるものです。

承継会社が上場企業の場合、一株当たりの価値下落に嫌気した一般株主が、株を売り株価が下落するかもしれません。株価の下落は、さらに売り注文につながるという下落スパイラルの危険があります。

株式を対価にすると株主構成が変わる(承継会社)

会社分割の承継会社が自社株式を対価にする場合、株主構成が変わることもデメリットです。交付する株式数次第では、新たな株主となった分割会社または分割会社株主が、経営に影響を与える立場になるかもしれません。

ポイントとなる株式議決権数としては、株主総会における特別決議を単独で否決できる3分の1以上の株式を新たな株主に持たせないことです。

包括承継であるため負債も承継(承継会社)

会社分割は包括承継であるため、承継する事業部門内に負債があれば引き継ぐしかありません。承継対象を選別できる事業譲渡と会社分割の違いは、この点です。また、事業部門内に簿外債務がある場合、それを承継するリスクもあります。

簿外債務は分割会社側も見落としていることが多く、存在の有無を確認するにはデューデリジェンス(分割事業に関する精微な調査)を徹底するしかありません。

PMIの現場負担が大きい(承継会社)

会社分割後、承継会社においてシナジー効果や業績向上などの結果を得るには、PMI(経営統合プロセス)が重要です。PMIでは、主に以下の統合が行われます。

- 経営戦略

- 会計制度

- 人事評価制度

- マネジメント

- 管理システム

- ITシステム

- 業務システム・業務ルーティン

- 組織再編・人員再配置

- 企業風土

経営者、役員、幹部社員、従業員は、それぞれの立場でこれらの統合作業を日常業務と並行して行わなければなりません。現場の負担は大きいといえるでしょう。

会社分割が行われるシチュエーション

ここでは、会社分割が活用されるシチュエーションはどんな場合かを紹介します。分割会社と承継会社では立場に違いがあるため、シチュエーションも以下のようにさまざまです。

- 企業グループの再編

- 事業の選択と集中(分割会社)

- 事業承継(分割会社)

- 大規模な事業の承継(承継会社)

それぞれの会社分割シチュエーションについて説明します。

企業グループの再編

会社分割は、企業グループの再編シチュエーションでよく用いられます。一例を挙げると、グループ内で同一事業を行う企業が複数ある場合には、1社に事業を集約するために用いられるのが会社分割です。

また、1社が複数の事業を行っているケースでは、1社1事業というシンプルな体制を取って経営に集中および責任を明確化させる目的で会社分割が用いられます。企業グループの場合、略式会社分割が実施できるケースも多く、手続きも簡易に進められることが多いでしょう。

事業の選択と集中(分割会社)

分割会社側が、事業の選択と集中を目的に会社分割を活用するシチュエーションも多いです。事業の選択と集中とは、業績が停滞している事業部門や不採算事業部門を会社分割で売却し、経営資源を主力事業部門に集約させて会社の業績向上を目指す経営戦略を意味します。

会社分割対価が現金であれば、それも主力事業部門の資金に充てられるため一石二鳥の戦略です。

事業承継(分割会社)

会社分割は、中小企業の事業承継シチュエーションでも活用されます。例えば、会社が複数の事業を行っていて現経営者に2人の子ども(=後継者)がいるようなケースです。後継者の一方には新設分割で1つの事業を承継させ、もう一方の後継者には残った事業と会社を承継させます。

また、現経営者が小規模な事業を残して経営を続けるケースや、税金対策などで手元に法人格を残しておきたいケースなどでも、新設分割によって後継者に主力事業を承継させることがあるでしょう。

大規模な事業の承継(承継会社)

譲受側(承継会社)が、大規模な事業のM&Aの際に、譲渡対象を個別に協議したり、取引先や従業員と個別に同意および契約締結し直し手続きが発生したりする事業譲渡を避け、包括承継により、それらの手続きが発生しない会社分割を選択することはよくあります。

一般に、事業規模が小さかったり転籍する従業員が少なかったりするケースは事業譲渡、事業規模が大きく移転する取引先や顧客、従業員が多い場合は会社分割が選ばれるでしょう。

会社分割の手続き

ここでは、会社分割手続きを時系列で紹介します。吸収分割と新設分割では手続きに違いが生じる場面もあるため、個別に内容を確認しましょう。

吸収分割の手続き

吸収分割は以下のように手続きを進めます。

- 吸収分割の基本合意書取り交わし

- 取締役会の承認決議

- 吸収分割契約書の締結

- 事前開示書類の備置

- 従業員への事前通知(分割会社)

- 株主総会の特別決議

- 反対株主の株式買取請求手続きの通知

- 債権者保護手続き

- 法務局での変更登記手続き

- 事後開示書類の備置

吸収分割の各手続きの内容を説明します。

吸収分割の基本合意書取り交わし

既存企業間で行われる吸収分割は、分割会社と承継会社の交渉が合意して成立します。吸収分割交渉が大筋で合意となった際に取り交わされるのが、基本合意書です。

基本合意書は、その時点での合意内容を確認する目的で書面化されますが、正式な契約書ではないため法的拘束力はありません。しかしながら、心理的な拘束力は期待できるでしょう。また、例外的に以下の条項には法的拘束力を持たせるのが一般的です。

- 秘密保持

- 独占交渉権

- 分割会社のデューデリジェンスへの協力

独占交渉権の規定により、一定期間、分割会社は第三者と交渉できなくなります。

取締役会の承認決議

基本合意後、正式に吸収分割契約を締結するためには、事前に取締役会にて承認決議が必要です。分割会社、承継会社それぞれで取締役会を開催します。

決議をするためには、この時点で未締結状態の吸収分割契約書ができあがっていなくてはなりません。その内容の確認も含めて承認決議を行います。

吸収分割契約書の締結

取締役会の承認決議後、吸収分割契約書を締結します。契約書に必ず記載される主要な条項は以下のとおりです。

- 分割会社・承継会社の法人名と住所

- 吸収分割の内容

- 対価と支払方法

- 吸収分割の効力発生予定日

契約書内容の精査にあたっては、弁護士のチェックを受けることが肝要です。

事前開示書類の備置

次の手続きとして、分割会社と承継会社それぞれの本店に、吸収分割契約書やその関連資料などの事前開示書類を備置しなければなりません。備置開始日は、以下の期日のなかで一番早い日を選びます。

- 株主への通知日または公告日

- 債権者への催告日または公告日

- 株主総会開催日の2週間前

また、備置期間は、吸収分割の効力発生日後の6カ月間までと定められています。

従業員への事前通知(分割会社)

会社分割で転籍することになる従業員への対応は、労働契約承継法に定められています。その一環として分割会社においては、転籍となる従業員へこのタイミングで事前通知を行わなければなりません。なお、労働契約承継法にのっとった従業員への対応の詳細は、別途、後述します。

株主総会の特別決議

吸収分割の最終承認は、株主総会の特別決議で行うことが会社法で定められています。特別決議は、議決権を持つ株主の過半数が出席し、その出席株主の3分の2以上の賛成が必要です。

吸収分割のための株主総会特別決議は、効力発生予定日の前日までに行わなければなりません。株主総会を開くための招集通知は、非上場企業では開催日の1週間前まで、上場企業および電子投票を行う場合は2週間前までに送付する必要があります。

反対株主の株式買取請求手続きの通知

会社分割に反対する株主は、自身の持つ株式を会社に買取請求できる権利が会社法で認められています。この反対株主が行える株式買取請求権と、その請求に対応する準備があることの通知を、分割会社、承継会社ともに行わなければなりません。

通知は個別通知、または公告で行いますが、吸収分割の効力発生予定日の20日前までに行う必要があります。タイミングが合えば、株主総会招集通知と合わせて通知すると事務的負担が軽減されるでしょう。

債権者保護手続き

吸収分割は、債権者の同意は不要です。ただし、債権者保護手続きを行うことが義務付けられています。債権者保護手続きとは、債権者には吸収分割に異議を申し立てる権利があることを伝えることです。具体的には、債権者に対して個別催告と公告の両方を行います。

公告の方法は以下のいずれかです。

- 官報への掲載

- 日刊新聞紙への掲載

- 電子公告(特定のウェブページへの掲載)

債権者への個別催告・公告は、吸収分割の効力発生予定日の1カ月前までに行い、手続きは効力発生予定日当日までに終わらせる決まりです。

法務局での変更登記手続き

ここまでの一連の手続きを完了させ、吸収分割契約書に記載された効力発生予定日を迎えると、吸収分割が有効となります。吸収分割の効力発生から2週間以内に、法務局にて変更登記手続きを行わなくてはなりません。

分割会社と承継会社が同一法務局で手続きを行う場合は、同時に手続きをします。異なる法務局で手続きをする場合は、承継会社が手続きした法務局を経由して分割会社が手続きすることが必要です。変更登記手続きでは以下の書類の添付が求められます。

- 定款

- 吸収分割契約書

- 吸収分割契約を承認した株主総会議事録

- 債権者保護手続きの書類

- 資本減少を証明する書類(分割会社)

- 代表取締役の印鑑登録証明書(分割会社)

変更登記実施時には、登録免許税も発生します。登録免許税の具体内容は後述しますので、そちらをご覧ください。

事後開示書類の備置

吸収分割の最後の法的な手続きとして、分割会社と承継会社は、それぞれ本店に事後開示書類を備置しなければなりません。

事後開示書類とは、法務省令で定められた吸収分割に関連する内容を記載した書面または電子書面のことです。備置期間は、吸収分割の効力発生日から6カ月間と定められています。

新設分割の手続き

新設分割は、以下のように手続きを進めます。

- 取締役会決議(分割会社)

- 新設分割計画書の策定(分割会社)

- 事前開示書類の備置(分割会社)

- 従業員への事前通知(分割会社)

- 株主総会の特別決議(分割会社)

- 反対株主の株式買取請求手続きの通知(分割会社)

- 債権者保護手続き(分割会社)

- 新設会社の設立登記・分割会社の変更登記

- 事後開示書類の備置

新設分割では承継会社が設立前であるため、ほとんどの手続きを行うのは分割会社です。また、一部の手続き内容は吸収分割と同じものもありますが、省略せず記載します。

取締役会決議(分割会社)

新設分割の手続きは、まず、分割会社の取締役会における新設分割承認決議から始まります。新設分割では、承継会社が新設企業であるため、設立登記をするまで存在しません。ほとんどの手続きは分割会社が単独で進めていくことになります、

新設分割計画書の策定(分割会社)

吸収分割では吸収分割契約書を締結しますが、この時点で存在していない承継会社とは契約締結のしようがありません。そこで、分割会社では、契約書の代わりとして新設分割計画書を作成します。新設分割計画書に記載する主な事項は、以下のとおりです。

- 承継会社(新設企業)の法人名・所在地・事業目的・発行可能株式数

- 承継会社の定款内容

- 承継会社の取締役・監査役の氏名

- 承継会社の設立予定日(=新設分割の効力発生予定日)

- 分割会社の法人名・所在地

- 新設分割の内容

- 対価と支払方法

なお、対価については、新設企業の場合、事業開始前なので現金での支払いはできません。それ以外の自社株式、社債、新株予約権などのいずれかを対価にします。

事前開示書類の備置(分割会社)

次に、分割会社の本店に事前開示書類を備置します。主な事前開示書類は以下のとおりです。

- 新設分割計画書

- 財務諸表

- 分割会社と承継会社の債務履行の見込書

備置開始日は、以下の期日のなかで一番早い日を選びます。

- 株主への通知日または公告日

- 債権者への催告日または公告日

- 株主総会開催日の2週間前

事前開示書類の備置期間は、新設分割の効力発生日から6カ月間、経過するまでです。

従業員への事前通知(分割会社)

会社分割で転籍する従業員への対応は、労働契約承継法に定められています。分割会社では、転籍する従業員への事前通知をこのタイミングで行わなければなりません。労働契約承継法にのっとった従業員への対応の詳細は後述します。

株主総会の特別決議(分割会社)

新設分割の最終承認は、株主総会の特別決議で行うことが会社法で定められています。特別決議は、議決権を持つ株主の過半数が出席し、その出席株主の3分の2以上の賛成が必要です。

新設分割のための株主総会特別決議は、効力発生予定日の前日までに行わなければなりません。株主総会を開くための招集通知は、非上場企業では開催日の1週間前まで、上場企業および電子投票を行う場合は2週間前までに送付する必要があります。

反対株主の株式買取請求手続きの通知(分割会社)

会社分割に反対する株主は、自身の持つ株式を会社に買取請求できる権利が会社法で認められています。この反対株主が行える株式買取請求権と、その請求に対応する準備があることの通知を行わなければなりません。

通知は個別通知、または公告で行いますが、新設分割の効力発生予定日の20日前までに行う必要があります。タイミングが合えば、株主総会招集通知と合わせて通知すると事務方の負担が軽減されるでしょう。

債権者保護手続き(分割会社)

新設分割に債権者の同意はいりません。ただし、債権者保護手続きを行うことが義務付けられています。債権者保護手続きとは、債権者には新設分割に異議を申し立てる権利があるのを伝えることです。具体的には、債権者に対して個別催告と公告の両方を行います。

公告の方法は以下のいずれかです。

- 官報への掲載

- 日刊新聞紙への掲載

- 電子公告(特定のウェブページへの掲載)

債権者への個別催告・公告は、新設分割の効力発生予定日の1カ月前までに行い、手続きは効力発生予定日当日までに終わらせる決まりです。

新設会社の設立登記・分割会社の変更登記

新設分割の効力発生日は、承継会社の設立登記を行った日になります。新設分割では、承継会社の設立登記と分割会社の変更登記は同時に行わなくてはなりません。分割会社の変更登記では以下の書類添付が必要です。

- 代表取締役の印鑑登録証明書

- 資本金減少を証明する書類(資本金が減少している場合)

一方、承継会社の設立登記では、以下の書類添付が必要です。

- 新設分割計画書

- 定款

- 代表取締役の選任書

- 取締役就任承諾書

- 取締役の印鑑登録証明書

- 取締役の本人確認書類(写真付きのもの)

- 分割会社における新設分割承認の株主総会議事録

- 債権者保護手続きの書類

- 資本金額が会社法の規定どおりに計上されたことを示す書類

登記手続きでは登録免許税が発生します。登録免許税の具体内容は後述しますので、そちらをご覧ください。

事後開示書類の備置

新設分割の効力が発生した日から、分割会社と承継会社は、それぞれ本店に事後開示書類を備置しなければなりません。事後開示書類とは、法務省令で定められた新設分割に関連する内容を記載した書面または電子書面のことです。備置期間は6カ月間と定められています。

以下の動画では、一般的なM&A手続き全体の流れを解説しています。ご参考までご覧ください。

会社分割の注意点

会社分割では、以下の2点に注意が必要です。

- 会社分割可能な会社形態

- 債権者保護手続き

会社分割手続きで注意すべき内容について説明します。

会社分割可能な会社形態

会社分割を活用できる会社形態は、会社法で以下のように定められています。

- 株式会社

- 合同会社

- 合名会社

- 合資会社

- 特例有限会社

ただし、特例有限会社は分割会社にしかなれません。特例有限会社とは、2006(平成18)年の会社法施行以前に設立され現存している有限会社のことです。

現在、有限会社は設立できませんが、2006年以降、株式会社への移行手続きをせずに有限会社の商号のまま事業を行っている企業を特例有限会社と呼んでいます。

債権者保護手続き

債権者保護手続きは慎重に行う必要があります。債権者保護手続きに手違いがあって規定どおりに行われていないと、債権者が裁判所に提訴し会社分割を無効にされてしまう恐れがあるのです。

まず、注意すべきポイントはスケジュールでしょう。債権者保護手続きは、会社分割の効力発生日前日までに終えていないといけません。次に、債権者保護手続きは官報公告と個別催告の両方が必要です。どちらかを怠ってもいけません。

また、債権者には異議を申し立てる権利も認められています。承継会社の債権者は無条件で異議申し立て可能ですが、分割会社の債権者には異議申し立ての条件があるため認識しておきましょう。

その条件とは、分割型会社分割における分割会社であること、または連帯保証者も含めて債務履行が不可能な分割会社の場合です。

会社分割での労働契約承継手続き

会社分割では、転籍する従業員の取り扱いに留意する必要があります。それは、 労働契約承継法 の定めにのっとって行わなければなりません。会社分割での従業員の労働契約承継は、以下のような手続きの流れで行います。

- 従業員から理解を得る

- 労働組合との事前協議

- 労働組合・従業員への通知

- 従業員の異議申し出

それぞれの内容を説明します。なお、労働契約承継法の正式名称は「会社の分割に伴う労働契約の承継等に関する法律」です。

従業員から理解を得る

労働契約承継法の第一前提は、従業員から会社分割で転籍することへの理解を得ることです。分割会社側は、従業員保護の観点を忘れず、従業員から会社分割への理解を得る努力を怠らないことが義務付けられています。

労働組合との事前協議

分割会社に労働組合がある場合は、労働組合と事前協議します。会社分割の内容を明らかにし、転籍予定の従業員リストを明示しなければなりません。

労働組合・従業員への通知

労働組合および該当する従業員へ事前通知を行います。通知には以下のような内容を記載しなければなりません。

- 分割する事業

- 承継会社の法人名や事業内容

- 会社分割実施予定日

- 転籍する従業員の会社分割後の業務内容と就業場所

- 転籍拒否の場合の異議申し出期限

従業員への通知は、株主総会開催日の2週間前の前日までに行わなくてはなりません。

従業員の異議申し出

従業員の異議申し出には2つのタイプがあります。まず、分割事業に従事していないにもかかわらず承継会社に転籍することになっている場合は、異議申し出によって分割会社に残ることが可能です。

次に、分割事業に従事しているのに転籍しないことになっている場合は、異議申し出によって承継会社への転籍が認められます。

会社分割の税金

会社分割では、以下に挙げた税金に注意が必要です。

- 法人住民税

- 法人事業税

- 不動産取得税

- 登録免許税

- 非適格会社分割における税金

会社分割における、それぞれの税金の内容を説明します。

法人住民税

法人住民税は、法人都道府県民税と法人区市町村民税の2種類があることにまず注意しましょう。法人住民税の税額は「資本金+資本準備金の合計額」で決まります。

また、分割型会社分割の承継会社においては、承継した純資産額(資産総額から負債総額を差し引いた金額)も関係するので留意が必要です。

一般的に吸収分割の承継会社側は、資本金+資本準備金合計額が上がるケースが多く、その場合、従前よりも法人住民税額が高くなることを認識しておきましょう。

法人事業税

法人事業税は、企業が事業活動を行う拠点とする事業所や事務所などが所在する自治体(都道府県)に納付する税金です。事業活動にあたって各事業所や事務所などは行政サービスを利用することが法人事業税負担の理由となっています。

法人事業税は、資本金が1億円超になると税率が変わるため、会社分割の承継会社側は資本金の変更額を意識しておきましょう。

不動産取得税

会社分割で不動産を取得した承継会社には、不動産取得税が課されます。ただし、以下の全ての要件に当てはまる場合は非課税です。

- 株式を対価に用いた分割型会社分割

- 事業の承継が明らか

- 分割会社における株式比率と同じ案分で対価が渡されている

- 80%以上の従業員が承継会社に転籍

- 分割会社の主だった資産・負債を承継

不動産取得税が発生する場合、固定資産税評価額に対し以下の税率計算をします。

- 土地・住宅:3%

- 住宅以外の建物:4%

税率は2024(令和6)年1月現在のものです。

登録免許税

会社の登記手続きでは、以下の登録免許税が発生します。

- 分割会社:3万円

- 承継会社(合名会社、合資会社):3万円

- 承継会社(合同会社、株式会社):資本金増加額×0.7%

上記の税額・税率は2024年1月現在のものです。

非適格会社分割における税金

非適格会社分割の承継会社は、分割会社から取得した資産を時価で計上しなければなりません。その際、資産の簿価と時価の差額は利益とみなされ法人税の課税対象です。

一方、非適格かつ分割型会社分割の分割会社株主においては、みなし配当課税を受ける場合があります。該当するケースは、対価として受け取った株式の合計額が承継会社に分割した資本金額を上回っているときです。

以下の動画ではM&Aにおける税金について解説しています。ご参考までご覧ください。

会社分割の事例

ここでは、実際に行われた以下の会社分割事例を紹介します。

- STSデジタルとアクロスソリューションズの会社分割(新設分割)

- Sharing Innovationsとコンティニューの会社分割(簡易・略式吸収分割)

- GENDA GiGO Entertainmentとワイ・ケーコーポレーションの会社分割(吸収分割)

- ツクルバ とバ・アンド・コーの会社分割(簡易新設分割)

それぞれ、どのような会社分割であったのか、内容を確認しましょう。

STSデジタルとアクロスソリューションズの会社分割(新設分割)

分割会社 | 承継会社 | |

|---|---|---|

法人名 | アクロスソリューションズ | STSデジタル |

所在地 | 石川県金沢市 | 東京都千代田区 |

事業内容 | モバイル受発注システム 「MOS」の開発・販売 | デジタル領域の技術や方法を 活用したマーケティングの 企画、立案、制作および実施 |

売上高 | 4億3,707万円 | ―(新設企業のため) |

2024年1月、システムサポートが新設した子会社STSデジタルは、同じくシステムサポートの連結子会社であるアクロスソリューションズから、会社分割によりデジタルマーケティング事業を承継しました。同一企業グループ内の会社分割であるため、対価の交付はありません。

システムサポートとしては、子会社が1つの事業に集中する体制を敷き、経営責任を明確化させてグループ全体の企業価値向上を図る狙いでグループ再編のための新設分割を行いました。

Sharing Innovationsとコンティニューの会社分割(簡易・略式吸収分割)

分割会社 | 承継会社 | |

|---|---|---|

法人名 | コンティニュー | Sharing Innovations |

所在地 | 東京都渋谷区 | 東京都渋谷区 |

事業内容 | ソフトウェア開発業 | デジタルトランスフォーメーション事業 プラットフォーム事業 |

売上高 | 1億4,500万円 | 51億8,900万円(連結) |

2023(令和5)年12月、Sharing Innovationsは、子会社であるコンティニューから、会社分割によりデジタルトランスフォーメーション事業を承継しました。完全親子会社間の会社分割であるため、対価の交付はありません。

Sharing Innovationsとしては、同年8月に子会社化したコンティニューの同事業を、Sharing Innovationsに組織統合することによって、デリバリー力・営業力の向上・強化、顧客基盤と売上の拡大を図る目的で簡易・略式吸収分割を行いました。

GENDA GiGO Entertainmentとワイ・ケーコーポレーションの会社分割(吸収分割)

分割会社 | 承継会社 | |

|---|---|---|

法人名 | ワイ・ケーコーポレーション | GENDA GiGO Entertainment |

所在地 | 福島県会津若松市 | 東京都港区 |

事業内容 | アミューズメント施設運営 | アミューズメント施設の企画・運営 飲食店施設の企画・運営 遊戯機器のレンタル |

売上高 | 非公開 | 428億3,500万円 |

2023年12月、GENDA GiGO Entertainmentは、ワイ・ケーコーポレーションから会社分割により、アミューズメント施設運営事業を承継しました。対価は現金ですが金額は公表されていません。

GENDA GiGO Entertainmentは、持株会社GENDAの子会社(事業会社)です。GENDAグループはエンターテイメント事業を行っていて、積極的にM&Aを実施し事業規模を拡大する方針を持っています。今回の吸収分割も、その一環として実施されました。

ツクルバ とバ・アンド・コーの会社分割(簡易新設分割)

分割会社 | 承継会社 | |

|---|---|---|

法人名 | ツクルバ | バ・アンド・コー |

所在地 | 東京都目黒区 | 東京都渋谷区 |

事業内容 | 中古・リノベーション住宅の マーケットプレイス型の流通 プラットフォーム「cowcamo (カウカモ)」の企画・開発・運営 | 不動産企画デザイン事業 |

売上高 | 41億5,200万円 | ―(新設企業のため) |

2023年11月、ツクルバは子会社バ・アンド・コーを新設し、会社分割により自社の不動産企画デザイン事業を承継させました。対価としてバ・アンド・コーは株式1,000株をツクルバに交付しています。

そして、ツクルバは、バ・アンド・コーの全株式をツクルバの共同創業者で取締役・大株主の中村真広氏に譲渡しました。譲渡対価は公表されていません。また、中村氏はツクルバ取締役を退任しました。

ツクルバとしては、中核事業であるcowcamo事業に経営資源を集中するため、最も適任者である中村氏に不動産企画デザイン事業を譲渡しています。

以下の動画は、M&A買い手企業のインタビューです。ご参考までご覧ください。

会社分割のまとめ

会社分割は、事業の運営権を売買する際に役立つM&Aスキームです。類似するM&Aスキームとして事業譲渡もあるため、どちらを選択するかよく検討しなければなりません。

検討においては会社分割と事業譲渡それぞれのメリット・デメリットを見極めつつ、自社の置かれているシチュエーションも考慮することが肝要です。最終的な選択にあたっては、専門家であるM&A仲介会社のアドバイスを受けることをおすすめします。

M&A・事業承継のご相談ならM&Aエグゼクティブパートナーズ

M&A・事業承継については専門性の高いM&AアドバイザーがいるM&Aエグゼクティブパートナーズにご相談ください。

M&Aエグゼクティブパートナーズが選ばれる4つの理由

②各業界でのM&A実績が豊富なトップコンサルタントのみ在籍

③オーナー様を第一に考えたM&A仲介サービス

④グループ間のネットワークによる幅広いサービスのご提供

>>M&Aエグゼクティブパートナーズの強みの詳細はこちら

M&Aエグゼクティブパートナーズは、成約するまで無料の「譲渡企業様完全成功報酬制」のM&A仲介会社です。

無料で相談可能ですので、まずはお気軽にご相談ください。