会社売却のメリットとデメリット!会社を売る方法や流れと相場を解説!

会社売却のメリット・デメリットを詳しく解説します。メリット・デメリット以外にも、会社を売る方法や手続きの流れ、相場と税金、会社売却を成功させるための注意点、M&Aアドバイザーの選び方なども記載しました。また、実際の会社売却成功事例も紹介しています。

目次

会社売却とは

会社売却とは、買収者に自社の経営権を譲渡することです。会社の経営権は株式の取得数で決まります。一般的に、過半数の株式を取得すれば経営権を握ることが可能です。

ただし、より安定した経営を行うためには、3分の2以上の株式取得が必要となります。この理由は、株主総会における特別決議では、3分の2以上の議決権が必要だからです。

また、広義の会社売却としては、会社は消滅するものの会社の全てを買収側に渡すことになる合併や、会社の一部を売却するという観点で事業譲渡や会社分割(事業の運営権の売却)なども含めます。

会社売却の増加傾向

近年、会社売却は増加傾向です。これには、会社売却側、買収側それぞれに理由があります。まず、会社売却側では、中小企業における後継者不在問題が大きな要因です。後継者不在の中小企業が、会社存続のために会社の経営権や事業の運営権を売却しています。

また、ベンチャー企業がイグジット戦略として会社売却していることも増加要因の1つです。イグジット戦略とは、投資資金を回収したうえで利益を獲得することを意味します。

買収側の事情としては、業界再編が進む業界の大手企業が積極的に買収を行っていることが、会社売却の増加に拍車を掛けているといえるでしょう。

会社売却の影響先

会社売却により経営者や事業の運営者が代わるということは、ステークホルダー(利害関係者)へダイレクトに影響を及ぼします。ステークホルダーとは、具体的に以下のようなものです。

- 株主

- 従業員

- 経営者

- 取引先

- 顧客

- 債権者

- 金融機関

- 競合企業

- 行政機関

- 地域社会

会社売却によって経営方針や事業の運営方針が大きく変わるならば、各ステークホルダーに応じた説明責任が生じたり、何らかの影響が出たりするでしょう。

会社売却のメリット

会社売却には、主に以下のようなメリットがあります。

- 廃業を回避し会社が存続する

- 対価の獲得

- アントレプレナーとしての評価

- 事業の選択と集中

- 経営の安定化

- 業績の向上

- 経営者責務からの解放

- 経営者保証の解消

- アーリーリタイア

それぞれのメリットの内容を説明します。

廃業を回避し会社が存続する

廃業危機にある会社は、会社売却により存続できることがメリットです。後継者不在の中小企業において、経営者が引退時期を迎えれば会社は廃業するしかありません。廃業となれば従業員は解雇、取引先は仕事や取引を失い、顧客はサービスの利用や商品購入ができなくなります。

会社売却で廃業を回避するメリットによって、従業員、取引先、顧客、ひいては地域社会への悪影響は発生しません。

対価の獲得

会社売却では、経営者が対価を得られるメリットもあります。対価額は会社の規模や業績に応じたものになりますが、相応の大金となるでしょう。新たに事業を始めるのに、申し分ない資金になります。リタイア生活に入るのであれば、生活資金が豊かなものとなることもメリットです。

その他のどのような用途にも使える大金を得られるのは、会社売却の大きなメリットです。

アントレプレナーとしての評価

会社売却の成立は、経営者がアントレプレナーとしての評価を得られるというメリットがあります。アントレプレナー(Entrepreneur)とは、創業者、起業家、事業家などのことです。独力で事業を起こし市場にポジションを築いた称号ともいえるでしょう。

また、会社売却後すぐに新たな事業を立ち上げて成功させ、再び会社売却を行うといった事業活動をするとシリアルアントレプレナーとしての評価を得られるメリットがあります。

事業の選択と集中

会社売却では、事業の選択と集中が実現することもメリットです。この場合の会社売却は、子会社の売却や一部の事業の売却を意味します。

事業の選択と集中とは、非主力事業や不採算事業を売却し、主力事業に経営資源を集中させる経営戦略のことです。会社売却で得られる対価も主力事業に投資できるため、二重のメリットになります。

経営の安定化

会社売却後、経営が安定するというメリットもあります。会社売却では、大手企業の傘下となることが多いです。大手企業が親会社となれば、運転資金面のバックアップが得られるメリットがあるでしょう。

中小企業が単独で事業を行っていると、悩みは運転資金繰りです。しかし、会社売却後は、財務面が落ち着くメリットがあるため、経営の安定化が図れます。また、資金面の不安がなくなることで経営に集中できるため、より経営が安定するメリットが得られるでしょう。

業績の向上

会社売却では、会社売却後、業績の向上が期待できるメリットもあります。

大手企業グループの傘下となれば、親会社やグループ会社のブランド力や技術開発力、営業ネットワーク、広告宣伝力、知的財産などを活用できるようになるメリットがあるため、単独で経営を行っていたときとは比べものにならない経営戦略を取ることが可能です。

また、親会社やグループ会社との協業によるシナジー効果の創出も期待できるメリットがあるため、業績の向上は有望といえるでしょう。

経営者責務からの解放

会社売却により、経営者という責任から解放されるのもメリットといえます。経営者は孤独であり、会社に関する全責任を負わなければなりません。自ら選んだ道とはいえ、その精神的な負担は大きなものがあります。

会社売却後、リタイアせずに会社に残ったとしても、全責任を負う経営者という立場ではありません。リタイア生活に入るのと同様に、経営者責務からの解放は、肩の荷が下りて心安らぐ気持ちになれるメリットがあります。

経営者保証の解消

事業譲渡、会社分割以外の会社売却の場合、経営者保証が解消されるメリットがあります。経営者保証とは、会社が金融機関から融資を受ける際に、経営者個人が連帯保証人になることです。日本では、中小企業経営者の多くが経営者保証を行っています。

会社売却では、金融機関からの借入も含め債務は買収側が引き継ぐものです。債務を買収側が引き継いだのに、元経営者が連帯保証を行っているのは理屈に合いません。会社売却のメリットとして、買収側と金融機関と協議し経営者保証を解消できます。

アーリーリタイア

会社売却でアーリーリタイアが実現することもメリットの1つです。アーリーリタイアとは60代・70代まで仕事を続けず、30代・40代・50代でリタイア生活に入ることを意味します。会社売却で十分な生活資金を確保できれば、アーリーリタイアが現実となるメリットを享受できるでしょう。

会社売却のデメリット

会社売却では、以下のようなデメリットを被る場合があり、注意が必要です。

- 必ずしも成功するとは限らない

- 競業避止義務

- ロックアップ

- 会社のイメージダウン

- 取引先との関係悪化

- 従業員のモチベーションの低下

- 従業員の流出

- 経営者は寂しさを感じる

各デメリットの内容を説明します。

必ずしも成功するとは限らない

会社売却は、必ず成立すると断言できないことがデメリットといえるでしょう。自社にふさわしい買い手がいたとしても、タイミングが合わなければ出会えもしない点がデメリットです。

また、交渉相手が見つかったとしても、自社に適する相手でなければ交渉はまとまらないか、大きく妥協する必要に迫られるデメリットがあります。つまり、会社売却はタイミング任せであることがデメリットです。

競業避止義務

会社売却を事業譲渡で行った場合、競業避止義務というデメリットがあります。事業譲渡の詳細は後述しますが、競業避止義務とは、売却した事業と同一の事業を、買収側が所在する区市町村および隣接する区市町村で20年間、行えないというものです。

会社法に規定されているため、避けようのないデメリットです。ただし、買収側の同意が得られれば、期間の短縮や義務の放棄ができるため、デメリットと言い切れない部分もあります。

ロックアップ

会社売却では、経営者にロックアップが求められる場合があることがデメリットです。ロックアップとは、会社売却後の一定期間、元経営者を会社に残留させ、引き継ぎや事業のフォロー、PMI(経営統合プロセス)のサポートなどを行わせることを意味します。

会社売却の条件として契約書に記載されることが多く、避けづらいデメリットです。ロックアップ期間は新規事業立ち上げやリタイア生活ができません。デメリットの程度を弱めるには、交渉でロックアップ期間を短くしてもらいましょう。

会社のイメージダウン

会社売却でイメージダウンが起こるかもしれないことは、デメリットといえるでしょう。一部では、会社売却を身売りのようなイメージで捉えたり、経営状態が悪化しているから会社売却したと解釈したりといったことがあり得ます。

それが風評となり会社のイメージダウンが起こるのです。このデメリットを防ぐためには、ステークホルダーへ丁寧に説明して会社売却の真意を理解してもらうようにしましょう。

取引先との関係悪化

会社売却で取引先との関係悪化が起こりかねないこともデメリットの1つでしょう。取引先と買収側で過去にトラブルがあったり、買収側または買収側の取引先と会社売却側の取引先が競合関係にあったりすると、関係悪化が起こるかもしれません。

このデメリット対策としては、情報収集を行いデメリット発生の可能性を事前に見極めることです。

従業員のモチベーションの低下

会社売却で従業員のモチベーションが低下する恐れがあることもデメリットの1つです。中小企業では、オーナー経営者の人柄やリーダーシップを慕って働いている従業員もいます。

会社売却後、オーナー経営者が会社に残留しない場合、そのような従業員のモチベーションは下がりがちです。特に、オーナー経営者がリタイアするのでない場合は、顕著なデメリットになるでしょう。

従業員の流出

会社売却後の従業員の流出はデメリットです。従業員は経営者と立場が違うため、会社売却の事実を知ると不安感から将来を心配したり、反発心から憤ったりといった感情になるかもしれません。その気持ちがエスカレートすると、退職してしまう可能性があります。

買収側が人材獲得も目的の1つにしている場合、従業員の大量流出や幹部スタッフの退職は、もめる原因ともなりかねないデメリットです。

経営者は寂しさを感じる

これはデメリットとも言い切れませんが、オーナー経営者が会社売却により、その立場でなくなることを寂しく感じてしまう心情は、一種のデメリットでしょう。オーナー経営者という仕事のやりがいと、重大責務からの解放と、どちらの感情が勝つかは人それぞれです。

会社を売る方法

会社を売る方法は複数あり、それは以下のような方法です。

- 株式譲渡

- 株式交換

- 事業譲渡

- 会社分割

- 合併

各方法の概要を説明します。

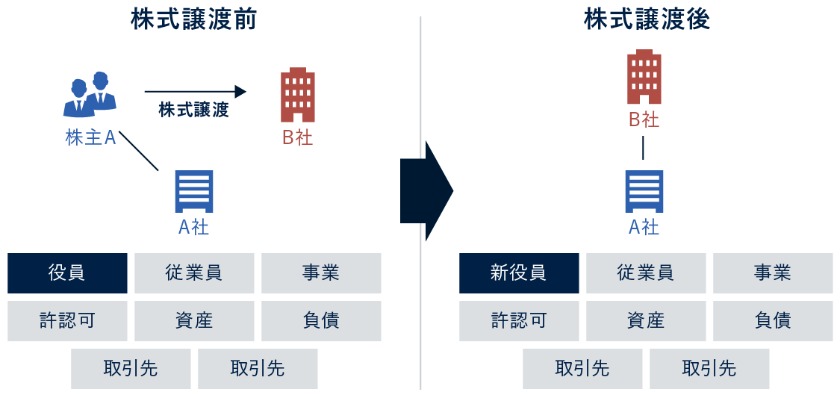

株式譲渡

株式譲渡とは、中小企業の場合、オーナー経営者が所有する自社株式を買収側に売却し、会社の経営権を譲渡する方法です。対価は現金で支払われます。対外的には株主・経営者が交代するだけの方法であるため、会社を売る際に事業活動に影響を与えないことがメリットです。

株式の譲渡で会社売却が成立するため、他の方法に比べて交渉や手続きが簡易的で短期間で完了しやすいというメリットもあります。株式譲渡は包括承継であるため、買収側は不要な資産や負債の承継および経営リスクである簿外債務を承継してしまう可能性のあることが注意点・デメリットです。

株式交換

株式交換は、企業間で行われる会社を売る方法です。完全親子会社関係になる前提で行われます。以前は、買収側の支払う対価が自社株式に限定されていたため、株式交換という呼称になりました。現在は法改正により、自社株式以外にも社債、新株予約権、現金などのいずれでも対価にできます。

対価を現金以外にした場合、買収側としては資金調達せずに買収が行える点がメリットです。ただし、対価を自社株式にした場合は、株主構成が変わってしまうことが注意点・デメリットになります。

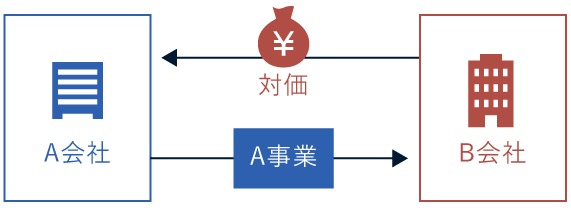

事業譲渡

事業譲渡とは、会社が行っている事業の運営権を現金で譲渡する会社売却方法です。一度に譲渡できる事業運営権の数に制限がないことはメリットといえるでしょう。

事業譲渡は個別承継であるため、売買する資産や権利義務をどれにするか1つずつ協議して決める必要があります。相手の同意さえ得られれば、好きなものを選定して売買できる方法であることがメリットです。

ただし、取引先との契約や移籍する従業員の労働契約は、全て個別に同意を得て締結し直さなければならず、手続き面が煩雑であるデメリットがあります。また、買収側は事業の許認可を引き継げないこともデメリットです。

以下の動画では、株式譲渡と事業譲渡のメリット・デメリットの比較などを解説しています。ご参考までご覧ください。

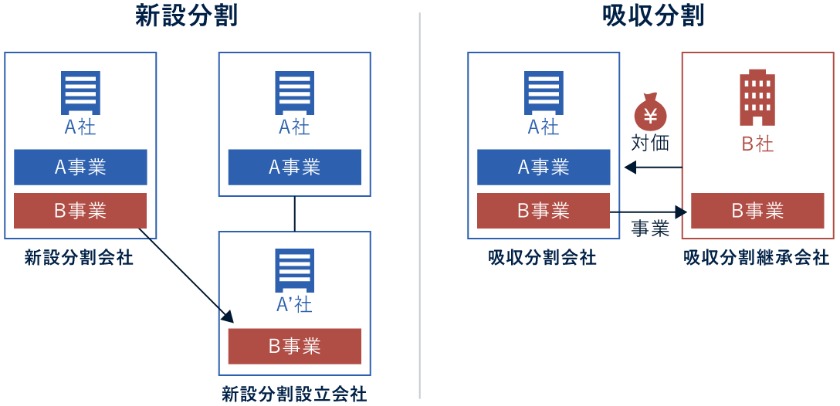

会社分割

会社分割も、事業の運営権を譲渡する会社売却方法です。事業譲渡と類似して見えますが、会社分割は包括承継であるため、事業部門を丸ごと譲渡します。譲渡対象を個別に協議する必要がないことはメリットです。取引先との契約や従業員、許認可もそのまま引き継げるメリットがあります。

ただし、一部の業種におけるデメリットとして、許認可を新たに取得する必要があるため注意が必要です。会社分割の対価は、株式交換と同じように現金、自社株式、社債、新株予約権などのどれでも可能というメリットもあります。

会社分割には2種類あり、1つは既存企業間で行われる吸収分割、もう1つは新設企業が買収側となる新設分割です。

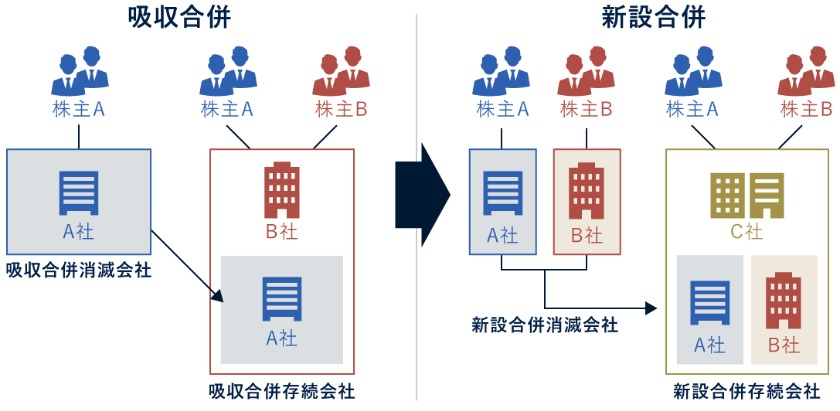

合併

合併とは、複数の企業を1社に統合する方法です。法人格が残る存続会社以外の企業は、法人格がなくなり消滅します。合併の方法で会社を売る場合、会社がなくなることが注意点であり、デメリットともいえるでしょう。

存続会社(買収側)は、消滅会社(会社売却側)の所有していた資産、権利義務、許認可、従業員など全てをそのまま引き継げるメリットがあります。その反面、不要な資産や負債、簿外債務があっても引き継ぐしかない点はデメリットです。

合併の対価は、株式交換や会社分割と同じように、現金、自社株式、社債、新株予約権などのどれでも可能というメリットがあります。合併には2種類あり、1つは既存企業間で行う吸収合併、もう1つは新設企業が存続会社となる新設合併です。

会社売却の目的

会社を売る目的は、それぞれの状況により異なりますが、おおむね以下のような目的に集約されます。

- 事業承継の実現

- イグジット戦略

- 企業グループの一員になる

- 事業の選択と集中

- 事業再生

会社を売る目的それぞれの内容を説明します。

事業承継の実現

後継者不在の中小企業では、廃業を回避し会社を存続させるために会社を売る決断をしています。帝国データバンクの「全国『後継者不在率』動向調査(2023年)」によると、中小企業の後継者不在率は53.9%です。

低下傾向にあるものの、多くの企業で後継者が定まっていません。後継者不在のまま経営者が引退時期を迎えれば、事業承継が行えず会社は廃業です。会社売却によって、会社は買収側に承継されます。

イグジット戦略

会社を売る目的の1つには、イグジット戦略があります。イグジットとは、投資資金を回収したうえで利益を獲得することです。ベンチャー企業やシリアルアントレプレナーだけでなく、一般的な中小企業でも対価を得る目的で会社売却を行っています。

イグジット手段にはIPO(Initial Public Offering=株式公開)もありますが、難易度が高く時間がかかるため、昨今は会社売却が選ばれるようになってきました。

企業グループの一員になる

企業グループの一員になる目的で会社を売る決断をしている中小企業もあります。中小企業単独での経営は運転資金繰りも厳しく、経営資源にも限りがあるのが実情です。

一方、大手企業グループでは、グループ間での経営資源の共有化や協業によるシナジー効果など、業績を拡大させる方策が当然のように行われています。企業グループの一員になることは、経営の安定化と業績向上が望める有効な経営判断です。

事業の選択と集中

事業の選択と集中を目的に、会社を売る決断をする中小企業も少なくありません。この場合の会社を売る方法は、事業譲渡か会社分割、あるいは子会社を売る場合は株式譲渡、株式交換、合併です。

事業の選択と集中とは、非主力事業や不採算事業を売却し、主力事業に経営リソースを集中させて業績向上を図ることを意味します。

事業再生

業績が停滞している場合、事業再生を目的に会社を売ることもあります。会社売却で大手企業や投資ファンドの傘下に入り、資金面のバックアップを得ながら新たな事業計画の下、会社再生を図る方法です。

もう1つの観点としては、好調な事業は事業譲渡や会社分割で売却し、残った不採算事業は清算手続きを行って幕を閉じるという方法もあります。

会社売却の流れ

会社売却の一般的な流れは以下のような流れです。

- 会社売却の検討・準備

- M&Aアドバイザーへの相談・契約

- 企業価値評価

- 交渉相手探し

- 秘密保持契約・交渉開始

- トップ面談

- 基本合意書

- デューデリジェンス

- 最終交渉・最終契約

- クロージング

会社売却のプロセスを流れに沿って説明します。

会社売却の検討・準備

会社売却の流れの出発点は、会社売却の検討と準備です。各社それぞれの状況により会社売却のニーズが発生したときから、流れが始まります。この段階のポイントは、会社売却の目的明確化です。目的が複数あるときは、優先順位も決めておかなければなりません。

目的の明確化・優先順位付けは、この後の会社売却戦略の策定や交渉内容を左右するものです。しっかりと検討して決めましょう。

以下の動画では、会社を売る準備に関する解説をしています。ご参考までご覧ください。

M&Aアドバイザーへの相談・契約

会社売却の次の流れは、M&Aアドバイザーへの相談です。会社売却を独力で進めるのは現実的ではありません。専門家であるM&Aアドバイザーに業務委託するのが得策です。ほとんどのM&A仲介会社では無料相談を実施しています。大いに活用しましょう。

相談を通じて、どのM&Aアドバイザーと契約するかも見定めます。複数の会社へ相談に赴き、比較検討しましょう。

以下の動画では、M&Aアドバイザーとの契約での注意点を解説しています。ご参考までご覧ください。

企業価値評価

会社売却交渉で提示する希望額を決めるために行う流れが、企業価値評価(バリュエーション)です。企業価値評価は、M&Aアドバイザーや公認会計士などに依頼し、専門の算定方法を用いて行われます。算定された結果を基に、会社売却希望額を決める流れです。なお、企業価値評価の詳細は後述します。

以下の動画では、企業価値評価の解説をしています。ご参考までご覧ください。

交渉相手探し

企業価値評価と並行して進める流れが、交渉相手探しです。交渉相手探しはM&Aアドバイザーが行います。多くの候補が提示されるはずです。その中から数社に絞り込みます。絞り込みの際の注意点は、必ず優先順位をつけることです。

その優先順位に沿って、M&Aアドバイザーが交渉の打診を行います。打診の際に用いられる企業概要書がノンネームシートです。この段階でこちらの社名は明かさないため、所在地、売上高、営業利益などの情報は大まかな内容を記載します。

以下の動画では、ノンネームシートの解説をしています。ご参考までご覧ください。

秘密保持契約・交渉開始

会社売却交渉の打診に応じる相手が現れたら、秘密保持契約を締結し交渉を開始する流れです。会社売却交渉では重要な経営情報を開示するため、その内容が外部に漏れないように秘密保持契約を締結します。また、会社売却交渉を行っていること自体も、漏えいを禁止する秘密情報です。

M&Aアドバイザーと契約している場合、交渉はM&Aアドバイザーが代行または仲介します。当事者が直接交渉はしません。

以下の動画では、秘密保持契約の解説をしています。ご参考までご覧ください。

トップ面談

会社売却交渉の中で必ず行われる流れがトップ面談です。会社売却側と買収側の経営トップが直接会うトップ面談では、以下のような内容が話し合われます。

- これまでの経営ビジョン

- 会社の特徴や社風

- 会社売却を決めた理由(会社売却側)

- 買収を検討している理由(買収側)

- 会社売却後の自身の去就(会社売却側)

- 買収後の経営方針(買収側)

話し合いの中で、お互いの人物像の把握も行われます。

以下の動画では、トップ面談の解説をしています。ご参考までご覧ください。

基本合意書

会社売却交渉で大体の条件が合意に至ったら、基本合意書を取り交わす流れです。基本合意書の注意点として、法的拘束力がありません。合意内容を確認するために、それを書面化したものが基本合意書です。ただし、心理的な部分での拘束性は一定の効果が期待できるでしょう。

なお、例外的に以下の条項には法的拘束力を持たせます。

- 秘密保持

- 独占交渉権

- 会社売却側のデューデリジェンスへの協力

独占交渉権とは、一定期間、会社売却側が第三者と会社売却交渉しないようにするものです。

デューデリジェンス

基本合意書取り交わし後の流れとして、買収側によりデューデリジェンスが行われます。デューデリジェンスとは、会社売却側の経営情報を精密に調査することです。士業のような専門家を起用して行われます。

以下の動画では、デューデリジェンスの解説をしています。ご参考までご覧ください。

最終交渉・最終契約

買収側では、デューデリジェンスで精査した内容を用いて最終の企業価値評価を行う流れです。その評価を基にして、最終交渉で提示する買収希望額が決まります。デューデリジェンスで問題が出ていなければ、基本合意書の内容と同等の金額となるでしょう。

最終交渉で合意となれば、会社売却契約を締結する流れです。正式な契約書名は、会社売却に用いられる方法名を冠したものになります。例えば、株式譲渡契約、事業譲渡契約書などです。

クロージング

会社売却の流れの最後はクロージングです。クロージングとは、会社売却の効力を発生させるために、会社売却契約書に記載された内容を履行することを意味します。

例えば、会社売却側であれば株券の引き渡しや株主名簿の書き換え、買収側であれば対価の支払いなどです。

以下の動画では、会社売却全体の流れを解説しています。ご参考までご覧ください。

会社売却の必要書類一覧

会社を売る際に必要となる書類一覧を紹介します。まず、自社の紹介書類として以下のようなものが必要です。

- 企業概要書

- 会社案内

- サービスや商品のパンフレット

- 各種メディアでの紹介記事

- ノンネームシート

以下のような法人としての証明書類も必要です。

- 商業登記簿謄本(履歴事項全部証明書)

- 印鑑証明書(法人・法人代表者)

- 不動産登記簿謄本

- 固定資産課税明細書

- 定款

- 株主名簿

- 代表取締役の身分証明書コピー(写真付き)

- 印鑑証明書(代表取締役個人)

財務関連書類として、以下の資料が直近3期分、必要になります。

- 貸借対照表

- 損益計算書

- キャッシュ・フロー計算書

- 株主資本等変動計算書

- 附属明細書

- 個別注記表

- 勘定科目明細書

- 試算表

以下の税務書類も直近3期分、必要です。

- 法人税申告書一式

- 納税証明書(法人税、法人住民税、地方法人税、法人事業税、特別法人事業税、消費税)

- 減価償却資産台帳

以下の事業に関する書類も必要になります。

- 事業計画書(当期)

- 中期事業計画書(3年度以上)

- 設備投資計画書

- 売上内訳書

- 仕入内訳書

- 採算管理資料

- 本店以外の拠点・店舗・事業所・工場などの資料

- 事業の許認可書

労務に関する書類も必要です。

- 組織図

- 従業員名簿

- 役員・幹部従業員の経歴書

- 給与賞与台帳

- 就業規則

- 給与規程

- 人事考課制度の資料

- 退職金規程

最後に、契約書類も提示します。

- 取引契約書

- 賃貸借契約書

- リース契約書

- 保険契約書

以下の動画では、会社を売る際に必要となる書類の解説をしています。ご参考までご覧ください。

会社売却の準備

会社を売る準備段階では、以下のようなことを行っておく必要があります。

- 目的の明確化と優先順位付け

- スケジュールの策定

- 企業概要書の作成

- 財務・税務の見直し

会社売却の準備内容について説明します。

目的の明確化と優先順位付け

会社売却準備で初めに行うのは、目的の明確化です。目的を曖昧なまま会社売却を進めると、適切でない結果に陥るかもしれません。また、目的をブレさせないことも重要です。

会社売却では、複数の目的があるケースも多いでしょう。その場合の注意点は、目的に優先順位をつけておくことです。一切、妥協しない交渉態度では、まとまるものもまとまりません。

スケジュールの策定

会社売却は6カ月~1年程度かかるとされる長丁場です。したがって、スケジュールの策定をしなければなりません。M&Aアドバイザーと契約している場合は、スケジュール立案・策定はM&Aアドバイザーが行います。

会社売却の専門的知識と経験を持つM&Aアドバイザーが立てたスケジュールであれば、安心して任せられるでしょう。

企業概要書の作成

会社売却の交渉相手探しでは、ノンネームシートという特殊な企業概要書を用います。会社売却側が特定されないように、大まかな情報だけを記載するのがノンネームシートです。また、会社売却交渉の開始時には、正規の企業概要書を提示します。

つまり、2種類の企業概要書が必要です。M&Aアドバイザーと契約していれば、どちらの企業概要書もM&Aアドバイザーが作成します。

財務・税務の見直し

会社売却交渉では、デューデリジェンスで問題が露呈すると印象が悪くなります。そのような事態を避けるため、税理士や公認会計士に相談し、現在および過去の財務、税務に問題がないか、見直しを行うのが肝要です。

中小企業の場合、決算で過度な税金対策を行ってしまう傾向があります。違法ではなくても、経営的見地から疑問に思われるようなことをしていないかといったチェックを行いましょう。

会社売却の注意点と成功ポイント

ここでは、会社売却を成功させるための注意点を取り上げます。以下の注意点を知っておくことで会社売却の成功確度は高まるでしょう。

- 自社分析

- 経営資源の見直し

- 磨き上げ

- M&Aアドバイザー選び

- 目的を堅持する

- タイミング

- 高額売却できるコツを知る

会社売却を成功させるための各注意点の内容を説明します。

自社分析

会社売却の成功確度を上げる第一歩は、自社を分析することです。自社のことぐらいちゃんと把握していると考えがちですが、日常業務の忙しさの中で見過ごしていることがあったり、自身の認識と実態が異なっていたり、記憶違いをしていたりなどの可能性は否定できません。

自社の強みや弱み、組織体制や従業員の能力やタイプなど、あらためて一から分析し直しましょう。

経営資源の見直し

自社分析と通ずることですが、経営資源(リソース)の見直しも会社売却の成功確度を上げるために注意しておきたいことです。経営資源とは、具体的に以下の6つを指します。

- ヒト(従業員)

- モノ(設備、機械、製品など)

- 金(運転資金)

- 情報(データ、ノウハウ、営業ネットワーク、顧客・取引先リストなど)

- 時間

- 知的財産(特許権、商標権、意匠権、著作権、実用新案権、回路配置利用権など)

経営資源は、文字どおり経営にとって欠かせないものです。自社の実態を明らかにしておきましょう。

磨き上げ

磨き上げとは、企業価値を向上させることです。磨き上げも、会社売却の成功確度を上げる大事な要素になります。着実な磨き上げをするには、自社分析により強みと弱みを把握しておかなければなりません。

そのうえで、強みをもっと伸ばすのか、弱みを克服するのかを判断し実践します。注意したいのは、一朝一夕で磨き上げは達成できない点です。実際に会社売却に動き出す以前から日常的に取り組んでおくのが望ましいでしょう。

M&Aアドバイザー選び

専門的な知識や経験、メリット・デメリットの把握などが求められる会社売却を、経営者が独力で行うのは現実的ではありません。そこで、専門家であるM&Aアドバイザーを起用することになります。

その際、自社にとって適するM&Aアドバイザーを選ぶのが成功確度を上げるポイントです。M&Aアドバイザーの選び方については、詳細を後述します。

目的を堅持する

会社売却の検討・準備段階で明確化させた「目的」を堅持することも、成功確度を上げる重要な点です。会社売却は、タイミングを損なうとなかなか交渉相手が見つからないこともあります。

そのような際、いつしか会社売却することが目的化してしまい、極端に言えば誰でもよいという心情に陥るケースがあるのです。有益な会社売却を成立させるためにも、目的を維持して臨みましょう。

タイミング

会社売却の成功確度を上げるには、タイミングも重要です。会社売却は相手がいなければ成立しません。できるだけ良い相手と出会うためには、会社売却のタイミングを見定める必要があります。

まずは、自社の業績が最も良い時期に会社売却相手を探すことです。また、業界内で再編が進み始めた時期は買収側が積極的に動いているため、会社売却を仕掛ける良いタイミングとなります。

高額売却できるコツを知る

会社売却が成功する企業には、一定の特徴があります。それは、ここに挙げたようなポイントを実践し企業価値向上を図っていることです。

また、交渉相手の選び方という観点では、自社とシナジー効果が発生しやすいと想定できる相手を選ぶと、買収側もそのメリットを評価して、会社売却交渉が順風に進むでしょう。

以下の動画では、会社売却の成功ポイントを解説しています。ご参考までご覧ください。

会社売却の相場

相場とは、一般的に定まっている値打ちといった意味合いです。会社売却の相場はどうなっているかというと、会社の規模や売上高などで相場があるというわけではありません。規模や売上が同程度でも業種が違えば評価方法が変わります。

業種が同じでも、所有している資産や負債額の違いによって価値は変動するものです。したがって、会社売却においては、世間一般でいうところの決まった相場はありません。各社の状況によって評価が変わるため、それぞれの相場は異なるのです。

会社売却方法の違いによる相場の捉え方

会社売却には、さまざまな方法があります。どの方法を選択するかによって、相場は変動するものです。例えば、株式譲渡は会社を丸ごと売却しますが、事業譲渡は一部の事業を売却します。売却内容が異なるため、同じ企業が行う会社売却だとしても、その相場(対価)は異なるものです。

また、会社売却では、いずれの方法を用いたとしても最終的には相手方との交渉によって対価が決まります。交渉の成り行き次第で金額が変わることも、一般的な意味での相場が形成されない理由です。

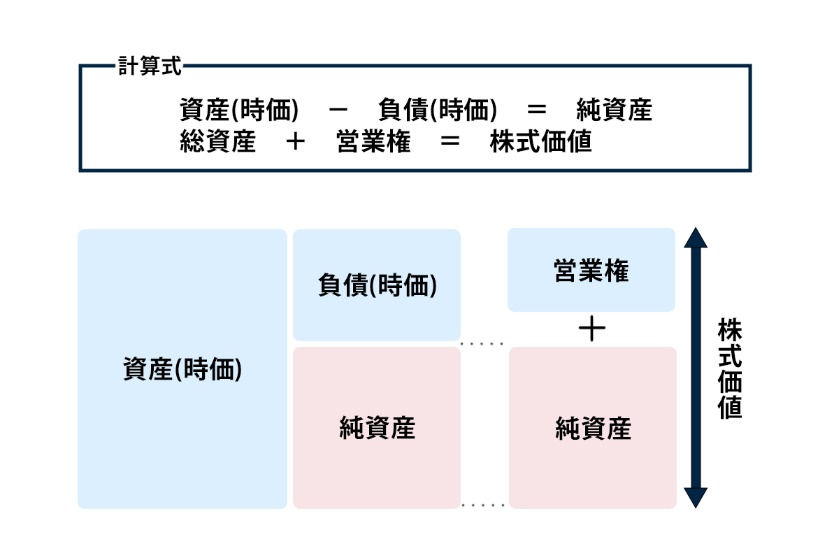

簡易相場計算方法

ここで、簡易的に自社の会社売却相場を計算する方法を紹介します。上図がその計算式とイメージ図です。この計算方法を年買(ねんばい)法といいます。資産と負債を時価に直し、時価純資産額を算出し、そこに営業権を加算するという計算法です。営業権は以下の計算式で算出します。

- 営業権=営業利益×3~5年

年数が変数になっているのは、対象企業の希少性や特殊性を反映させる意味合いがあります。年買法の注意点は、企業価値評価で用いられる算定方法のように、金融経済学の理論で確立された計算方法ではないことです。あくまでも一時的な目安として相場計算をしたい場合にのみ用いましょう。

以下の動画では、年買法の解説をしています。ご参考までご覧ください。

会社売却における企業価値評価

会社売却では一般的な相場が存在しないため、会社売却希望額を決める際の基となる数値として必ず行われるのが企業価値評価(バリュエーション)です。

企業価値評価には、金融経済学の理論に基づいた専門の算定方法が多数あります。それらは3種類の体系に分類されており、その体系名は以下のとおりです。

- コストアプローチ

- マーケットアプローチ

- インカムアプローチ

各アプローチの概要を説明するとともに、代表的な算定方法も紹介します。

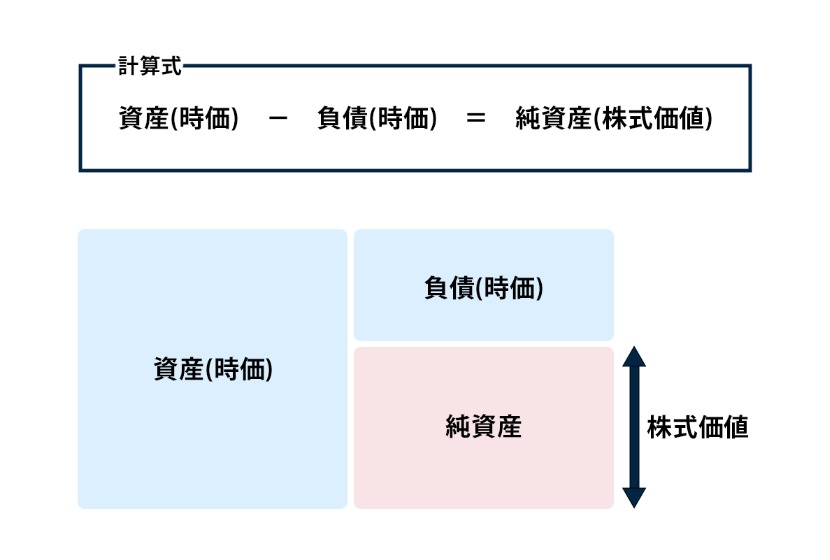

コストアプローチ

コストアプローチに分類されている企業価値評価方法は、純資産額を株式価値として企業価値を導き出す計算を行います。具体的な計算式は以下のとおりです。

- 株式価値=純資産額=資産総額-負債総額

- 企業価値=株式価値+有利子負債総額

コストアプローチのメリットは計算が簡単なことです。また、貸借対照表の数値のみを用いて計算を行うため、客観性が高いこともメリットです。ただし、対象企業の収益力に関して評価を行っていない点は、会社売却の企業価値評価に用いる意味ではデメリットです。

時価純資産価額法

コストアプローチの代表的な計算方法の1つが、時価純資産価額法です。簿価のままの純資産額は、過去の価値を示すもので現在の価値を示していないデメリットがあります。

そこで、資産や負債の含み益・含み損を加味した時価純資産額を用いるのが、この方法のメリットです。ただし、会社売却の企業価値評価で重要となる収益力を評価に加えていないデメリットは解消されていません。

マーケットアプローチ

マーケットアプローチに分類される企業価値評価方法は、評価対象企業と類似する上場企業や、類似するM&A取引を行った企業の財務数値を参照して、企業価値を導き出す算定方法です。

マーケットアプローチのメリットは、公開されている上場企業の財務数値を用いるため、客観性が高いことにあります。一方、デメリットは、類似する上場企業やM&A取引などが見つからなかった場合、評価自体が不能であることです。

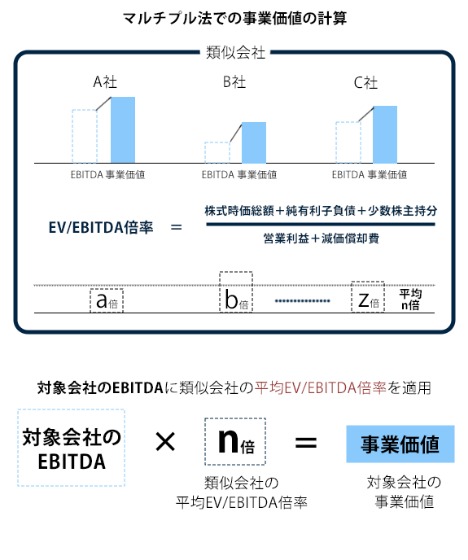

類似会社比準法(マルチプル法)

マーケットアプローチの代表的な算定方法が類似会社比準法です。評価対象企業と業種や事業規模、ビジネスモデルなどが類似する上場企業を複数選び、上図のような計算を行います。その平均倍率と対象企業のEBITDAを掛算した結果が事業価値です。EBITDAの意味および計算式は以下のようになります。

- Earnings Before Interest, Taxes, Depreciation, and Amortization(金利、税金、償却前利益)

- EBITDA=営業利益+減価償却費

以下の動画では、EBITDAの解説をしています。ご参考までご覧ください。

事業価値から企業価値を算定する計算は以下のとおりです。

- 企業価値=事業価値+非事業用資産総額

以下の動画では、マルチプル法の解説をしています。ご参考までご覧ください。

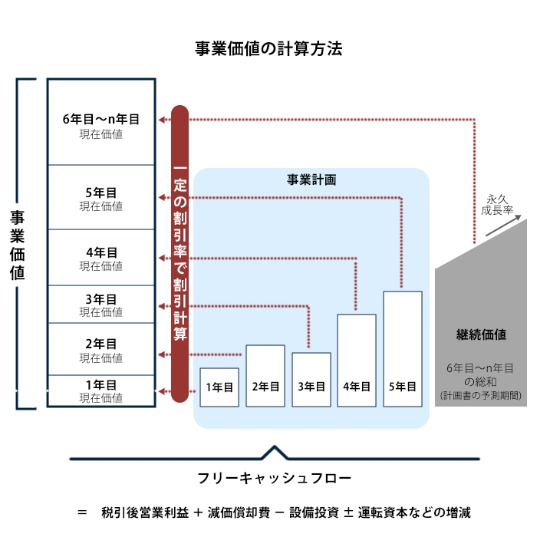

インカムアプローチ

インカムアプローチに分類される企業価値評価方法は、対象企業の将来の収益力に着目して企業価値を導き出す算定方法です。将来の収益力を評価するメリットがあるため、会社売却の企業価値評価に用いるのに適しています。

将来の収益力の算定の基となるのは、5年度分程度の中期事業計画です。事業計画は会社売却側で作成します。その際、作成者の恣意性の疑義があることがデメリットです。また、事業計画内容の予測の正確性も判定しなければならないこともデメリットといえるでしょう。

DCF法

インカムアプローチの代表的な企業価値評価算定方法はDCF(Discounted Cash Flow)法です。対象企業の中期事業計画を基にして、1年度ごとに上図の計算式でフリーキャッシュフローを算出します。

そして、各年度のフリーキャッシュフロー額に対して、一定の割引率計算をすることで算定できるのが事業価値です。事業価値が割り出せれば、マルチプル法で示した計算式と同じ方法で企業価値を導き出せます。

以下の動画では、企業価値評価の3つのアプローチのメリット・デメリットなどを解説しています。ご参考までご覧ください。

会社売却で発生する税金

会社売却で利益が出れば、課されるのが税金です。ただし、会社売却方法によって課税内容が異なるため、それぞれ分けて説明します。

- 株式譲渡での税金

- 事業譲渡での税金

- 株式交換、会社分割、合併での税金

それぞれの課税内容を確認しましょう。合わせて、会社売却における節税対策も紹介します。なお、掲載している課税内容や税率などは2024(令和6)年1月現在のものです。

株式譲渡での税金

株式譲渡では、個人株主と法人株主では課税内容が異なるため、それぞれ分けて説明します。

個人株主

個人の株式譲渡所得(譲渡益)は分離課税です。株式譲渡所得は以下の計算で算出します。

- 株式譲渡所得=株式譲渡対価-株式取得費-M&Aアドバイザーの手数料

株式譲渡所得の税率は20.315%で、内訳は以下のとおりです。

- 所得税15%

- 復興特別所得税0.315%

- 住民税5%

復興特別所得税は、2037(令和19)年までの時限税です。

法人株主

法人の株式譲渡益は法人税の対象です。ただし、法人税は会社の全損益を通算した利益額に課されます。仮に、損益通算結果が赤字だった場合、株式譲渡益が出ていても法人税の課税は受けません。また、法人税には以下の種類があります。

- 法人税

- 法人住民税

- 法人事業税

- 特別法人事業税

- 地方法人税

これらの法人税の税率を累算した実効税率は、中小企業の場合、約31%です。

事業譲渡での税金

事業譲渡では、売却側、買収側の双方に税金が発生するため、それぞれ分けて説明します。

売却側

事業譲渡の主体者は法人です。したがって、事業譲渡益は法人税の課税対象になります。課税内容は、株式譲渡の法人株主と同様です。

買収側

事業譲渡の譲渡対象に消費税課税資産が含まれている場合、消費税が発生します。消費税の税率は10%です。譲渡対象に不動産が含まれている場合、不動産取得税と登録免許税が発生します。それぞれの税率は以下のとおりです。

不動産取得税 | 土地3% |

住宅3% | |

住宅以外の建物4% | |

登録免許税 | 土地1.5% |

建物2% |

各税率は、対象資産の固定資産税評価額に対して掛算します。

以下の動画では、会社売却時の税金について解説しています。ご参考までご覧ください。

株式交換、会社分割、合併での税金

株式交換、会社分割、合併は、会社法で組織再編行為と定められています。この場合、要件を満たして適格組織再編と認められた買収側は、売却側から承継した資産を簿価で計上できるため、実質的に法人税が課税されません。

要件を満たせない非適格組織再編では時価で資産を計上するため、簿価との差額が利益とみなされ法人税の課税対象になります。

会社売却での節税対策

中小企業のオーナー経営者が会社売却を株式譲渡で行い、引退または会社に残留しない場合、節税対策が可能です。その方法は、株式譲渡の対価として受け取るはずだった金額の一部を、役員退職慰労金(退職金)で受け取ります。

退職所得(役員退職慰労金)は分離課税で控除額が大きいため、金額によっては株式譲渡所得よりも税額が低くなるのです。税額は細かな計算となるため、節税となる役員退職慰労金の額については税理士に相談しましょう。

以下の動画では、会社売却時の節税方法の解説をしています。ご参考までご覧ください。

会社売却後の経営者と従業員の変化

会社売却の前と後で、経営者、役員、従業員には、それぞれどのような変化がもたらされるのか、個別に説明します。

経営者

会社売却をする経営者は、その後の出処進退を自ら選べます。考えられる進退は以下のとおりです。

- 引退

- 退任して新規事業立ち上げ

- 会社に残留して事業責任者として業務を行う

会社売却後、ロックアップとなった場合には、その終了後、以上のどれかを選ぶことになります。

役員

役員の場合、処遇は買収側の方針・判断次第です。役員の地位にとどまる場合もあれば、役員の任を解かれ幹部従業員として働くケースもあるでしょう。

従業員

従業員の処遇は、会社売却の方法次第で異なります。株式譲渡、株式交換の場合、株主・経営者は交代しますが従業員の処遇に変化はないでしょう。事業譲渡、会社分割の場合、残留する従業員の処遇は当然、変わりません。

一方、買収側に移籍する従業員の場合、基本方針として従来の労働契約内容が当面維持されるものの、買収側の給与規程や人事考課が適用されることで後日、何らかの変化が起こるでしょう。合併の場合も同様です。

会社売却でのM&Aアドバイザーの選び方

会社売却においてM&Aアドバイザー選びは、成功確度を上げるポイントの1つです。ここでは、どのようにしてM&Aアドバイザー選びを行えばよいかについて、以下の方法を紹介します。

- 料金体系の明確さ

- 担当実績(業種)

- 担当実績(会社規模)

- 担当実績(エリア)

- 担当者の人間姓

各方法の意味合いを説明します。

料金体系の明確さ

M&Aアドバイザー選びの方法の1つとして、料金体系の分かりやすいところを選びましょう。M&Aアドバイザーによっては、着手金、月額報酬、中間金、成功報酬といったように複数回、名目の違う手数料が発生するところがあります。

その一方で、完全成功報酬制のM&Aアドバイザーは、会社売却成立後に成功報酬が発生するだけです。完全成功報酬制のM&Aアドバイザーをおすすめします。

担当実績(業種)

M&Aアドバイザーは、専門家としてM&Aの知識や経験を持ち、メリット・デメリットなども把握しているのは当然として、その実績内容を細かくチェックしましょう。実績のチェックには3つのポイントがあり、その1つは業種のチェックです。

社会にはさまざまな業種があります。M&Aアドバイザーが、自社と同じ業種の会社売却サポート実績があるかどうかは重要なポイントです。業種によって特有の商習慣や暗黙の了解事項などがあり、それらを把握していないと交渉がスムーズに進まないでしょう。

また、特定の業種に特化してサポートを行うM&Aアドバイザーもいます。自社の業種を専門に扱うM&Aアドバイザーなら安心です。

担当実績(会社規模)

M&Aアドバイザーは、会社によって担当する企業規模が分かれています。大企業のM&A専門のところ、中小企業・小規模事業者専門のところ、幅広く担当するところとさまざまです。M&Aアドバイザー選びの際は、自社の企業規模と合致しているかどうか確認しましょう。

担当実績(エリア)

M&Aアドバイザーは、担当可能エリアもさまざまです。各地の大都市に支社や営業所を置き全国対応しているM&Aアドバイザーもいれば、関東地方や東海地方といったように特定のエリアに強いM&Aアドバイザーもいます。

さらに細かなエリアでは、自県と隣接県を対象範囲として業務を行っているM&Aアドバイザーもおり、それらの中から自社に適するM&Aアドバイザーを選びましょう。

担当者の人間姓

半年~1年程度かかるとされる長丁場の会社売却では、担当者との人間的相性も重要な要素です。信頼がおける担当者、こちらの気持ちをくんでくれる人物、誠実な人柄、積極的な提案姿勢など、評価できる担当者が望ましいでしょう。

M&Aアドバイザーとの契約後、仮に担当者に不満がある場合には、交代を申し出て納得できる担当者を選ぶべきです。

以下の動画では、M&Aアドバイザーを見極める方法を解説しています。ご参考までご覧ください。

会社売却の成功事例

ここでは、実際の会社売却の成功事例として以下の5件を紹介します。

- ガイアコミュニケーションズによるフロンティアインターナショナルへの会社売却

- 鹿児島オルソ・メディカルによるヤマシタヘルスケアホールディングスへの会社売却

- スマートスキャンによるユカリアへの会社売却

- Skyartsによるテンダへの会社売却

- リーサコンサルティングによるテンダへの会社売却

それぞれの会社売却内容を確認しましょう。

ガイアコミュニケーションズによるフロンティアインターナショナルへの会社売却

会社売却側 | 買収側 | |

|---|---|---|

法人名 | ガイアコミュニケーションズ | フロンティアインターナショナル |

所在地 | 東京都千代田区 | 東京都渋谷区 |

事業内容 | 広告業、労働者派遣業 | プロモーションの企画・制作・運営 |

売上高 | 38億9,900万円 | 170億円(連結) |

2023(令和5)年12月、フロンティアインターナショナルは、ガイアコミュニケーションズの株式66.7%を取得して子会社化しました。会社売却対価は3億3,300万円です。

フロンティアインターナショナルとしては、ガイアコミュニケーションズの事業内容に親和性が強いことと、企業グループとして事業領域が拡大することをメリットと考えて子会社化を決めています。

鹿児島オルソ・メディカルによるヤマシタヘルスケアホールディングスへの会社売却

会社売却側 | 買収側 | |

|---|---|---|

法人名 | 鹿児島オルソ・メディカル | ヤマシタヘルスケアホールディングス |

所在地 | 鹿児島県鹿児島市 | 福岡県福岡市 |

事業内容 | 整形分野専門の医療機器卸売事業 | 各種医療機器の販売や 医療機関向けサービス提供などを 行う企業グループの持株会社 |

売上高 | 42億3,300万円 | 581億9,500万円(連結) |

2023年12月、ヤマシタヘルスケアホールディングスは、鹿児島オルソ・メディカルの全株式を取得し完全子会社化しました。会社売却対価は公表されていません。

ヤマシタヘルスケアホールディングスとしては、鹿児島オルソ・メディカルとグループ各社にシナジー効果が見込めることと、九州南部の事業展開に拠点を持てることをメリットと評価して子会社化を決めました。

スマートスキャンによるユカリアへの会社売却

会社売却側 | 買収側 | |

|---|---|---|

法人名 | スマートスキャン | ユカリア |

所在地 | 東京都中央区 | 東京都千代田区 |

事業内容 | 医療プラットフォームサービス「スマート脳ドック」 の運営および医療施設への導入と運営サポート事業 クリニックプロデュース事業 パーソナルヘルスケアレコードの収集・解析事業 | 病院の経営・運営支援 医療周辺事業 高齢者施設の運営 |

売上高 | 非公開 | 非公開 |

2023年12月、ユカリアは、スマートスキャンの全株式を取得し完全子会社化しました。会社売却対価は公表されていません。ユカリアとしては、スマートスキャンの事業内容はグループ内で大きなシナジー効果が見込めるメリットがあると判断し、子会社化を決めています。

Skyartsによるテンダへの会社売却

会社売却側 | 買収側 | |

|---|---|---|

法人名 | Skyarts | テンダ |

所在地 | 東京都新宿区 | 東京都豊島区 |

事業内容 | ゲームのCG特殊効果制作 CGを使用した映像の企画制作 | エンタープライズ事業(ITソリューション) エンタープライズ事業(ビジネスプロダクト) コンシューマー事業 |

売上高 | 3億3,500万円 | 42億3,500万円(連結) |

2023年12月、テンダは、Skyartsの全株式を取得し完全子会社化しました。会社売却対価は4億500万円です。テンダとしては、参入障壁が高いVFX分野に強みを持つSkyartsの高い技術力に着目し、グループとして大きな企業価値向上が果たせるメリットがあると見込んで子会社化を決めました。

リーサコンサルティングによるテンダへの会社売却

会社売却側 | 買収側 | |

|---|---|---|

法人名 | リーサコンサルティング | テンダ |

所在地 | 東京都港区 | 東京都豊島区 |

事業内容 | システム開発、ソフトウェア販売、労働者派遣 飲食店の企画・経営およびコンサルティング | エンタープライズ事業(ITソリューション) エンタープライズ事業(ビジネスプロダクト) コンシューマー事業 |

売上高 | 5億2,500万円 | 42億3,500万円(連結) |

2023年12月、テンダは、リーサコンサルティングの全株式を取得し完全子会社化しました。会社売却対価は6億円です。

テンダとしては、グループにリーサコンサルティングが加わることでSES事業が強化され、また、グループ間の協業による新規ビジネスの創出や受託開発業の成長が見込めるメリットがあると判断し子会社化を決めています。

以下の動画は、実際に会社売却を行った経営者のインタビューです。ご参考までご覧ください。

会社売却のメリット・デメリットまとめ

会社売却にはデメリットもありますが、それを大きく上回る効果のあるメリットがあります。会社売却のデメリットをできるだけ避け、メリットを効率的に享受するためには、会社売却の専門家であるM&Aアドバイザーのサポートを受けるのが得策です。

昨今、会社売却の仲介業務を行う機関は急増しています。どのような機関やM&Aアドバイザーが自社に適しているのか、よく見極めることが肝要です。

M&A・事業承継のご相談ならM&Aエグゼクティブパートナーズ

M&A・事業承継については専門性の高いM&AアドバイザーがいるM&Aエグゼクティブパートナーズにご相談ください。

M&Aエグゼクティブパートナーズが選ばれる4つの理由

②各業界でのM&A実績が豊富なトップコンサルタントのみ在籍

③オーナー様を第一に考えたM&A仲介サービス

④グループ間のネットワークによる幅広いサービスのご提供

>>M&Aエグゼクティブパートナーズの強みの詳細はこちら

M&Aエグゼクティブパートナーズは、成約するまで無料の「譲渡企業様完全成功報酬制」のM&A仲介会社です。

無料で相談可能ですので、まずはお気軽にご相談ください。