M&Aのバリュエーションとは?企業価値評価の算定方法ごとにメリットデメリットを紹介!

M&Aのバリュエーション(企業価値評価)について調べている方に向けて、基本的な内容を解説します。M&Aにおいてバリュエーションは欠かせないプロセスの1つです。本コラムでは、M&Aのバリュエーションの種類やメリット・デメリット、具体的な算定方法などを紹介します。

目次

M&Aのバリュエーション(企業価値評価)とは

バリュエーションの具体的な算定方法の説明の前に、まずはバリュエーションの主旨や企業価値およびそれに関連する用語の意味などを確認しましょう。

バリュエーションの主旨

バリュエーションとは企業価値評価のことです。対象企業の企業価値を評価し、数値(金額)を算定することを意味します。M&Aでのバリュエーションは売買価額交渉の基となるものですが、会社の清算時など、バリュエーションは別の目的にも用いられるものです。

そのため、具体的なバリュエーションの算定方法は、多くの種類が確立されています。目的に適するバリュエーション方法を用いることが肝要です。

企業価値と類似する用語一覧

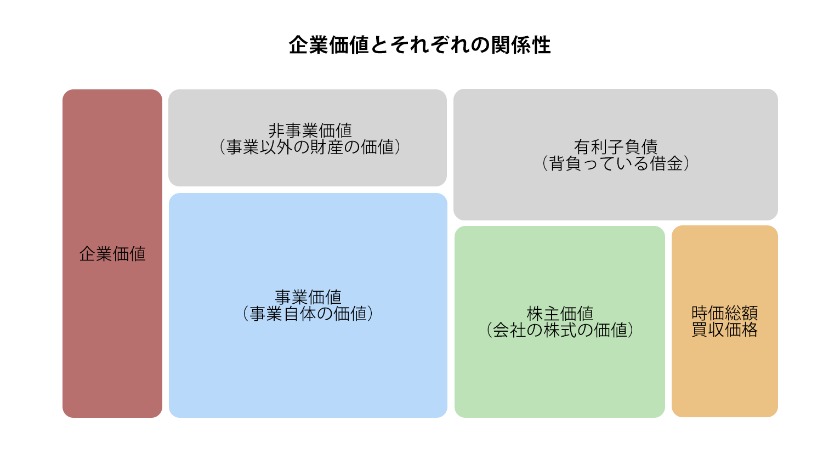

上図は、企業価値に関連する用語と企業価値との関係性を示したものです。ここでは、以下の用語の意味を説明します。

- 企業価値

- 事業価値

- 株主価値

- 時価総額

- 売買価額

企業価値とは

企業価値とは、企業全体の価値を示すものです。上図にもあるとおり、企業価値は以下の2つの算定方法で表現できます。

- 企業価値=事業価値+非事業用資産総額

- 企業価値=株主価値+有利子負債総額

非事業用資産や有利子負債の金額は、貸借対照表を見ればすぐわかります。それらの合計額はすぐに算定できるでしょう。したがってバリュエーションでは、事業価値、あるいは株主価値を評価・算定することによって最終的な企業価値評価を行うことになります。

事業価値とは

事業価値とは、企業の事業活動を評価し金額で算定したものです。言い換えると、企業が事業に投資した資金と、事業に用いた有形固定資産および無形固定資産が生み出した価値ということになります。

この際に、事業に用いていない資産の総額が非事業価値です。投資用の有価証券や事業用ではない不動産などの遊休資産が該当します。企業価値から非事業用資産総額を差し引くと、事業価値の算定が可能です。

株主価値とは

株主価値とは、対象企業の株式の価値を示すものです。株式は株主が所有するものであり、株式資本は株主が出資したものであることから、株主価値は株主に帰属する価値とされています。これを言い換えると、株主価値は自己資本が示す価値のことです。

企業価値には、自己資本が示す価値以外に他人資本(有利子負債)が示す価値も含まれています。有利子負債とは、金融機関などからの借入金や社債などです。企業価値から有利子負債総額を差し引くと株主価値が算定できます。

時価総額とは

時価総額とは、対象企業の株式市場での株価と発行済み株式数を掛けて算定する金額のことです。したがって、上場企業限定の算定方法になります。なお、時価総額の計算では自己株式(金庫株)数は含めません。時価総額は、基本的に株主価値と同等です。

上場企業の場合、時価総額=株主価値が簡単に計算できるため、そこに有利子負債総額を加算するだけで企業価値の算定も簡単にできます。一方、非上場企業ではそうはいかないため、バリュエーションが重要な役割を持つのです。

売買価額とは

M&Aの売買価額とは、売り手で言えば売却額、買い手で言えば買収額です。M&Aでよく用いられるスキーム(手法)に株式譲渡があります。株式譲渡を例に考えると、M&Aの対価(売買価額)とは株式の譲渡に関する代金です。

つまり、理論的にはM&Aの売買価額は株主価値といえるでしょう。ただし、バリュエーションで求める株主価値と売買価額では意味合いが異なります。

それは、株主価値はバリュエーションの各種算定方法で評価された金額であるのに対し、M&Aの売買価額は売り手と買い手の交渉で決まった金額だという点です。

バリュエーションの重要性

M&Aのバリュエーションは、売り手と買い手が行う売買価額の交渉において、1つの目安となります。売り手と買い手は利害が一致していません。お互いが金額の主張を曲げなければ交渉はいつまでも平行線です。

そのような際に、バリュエーションで評価・算定された金額が指針となり、交渉は円滑に進むでしょう。また、M&Aを行う企業の経営陣は、株主などのステークホルダーに説明責任があります。

交渉で決定した売買価額の根拠を、論理的に説明できるという点でもバリュエーションは重要な存在です。なお、バリュエーションは、下記のシチュエーションでも影響を及ぼします。

- 金融機関からの融資

- 中小企業の倒産対策

- TOB(株式公開買付)

それぞれのバリュエーションの影響の内容を説明します。

金融機関からの融資に与える影響

企業が金融機関に融資を申し込んだ際、金融機関側の審査の過程でバリュエーションと類似する企業価値評価が行われます。この企業価値評価の結果が良ければ、融資の審査は進展するでしょう。

金融機関が行う企業価値評価は、M&Aでのバリュエーションと同一のものではありませんが、バリュエーションで高い評価が出るような経営を心がけておくことで、金融機関からの融資が得やすくなるといえるでしょう。

中小企業の倒産対策に与える影響

前項で説明した融資申し込みの際の金融機関側の企業価値評価内容が良くない場合、希望額どおりには融資が受けられなかったり、融資を断られたりするでしょう。中小企業の運転資金調達手段は、ほとんどが金融機関からの融資です。

思ったように金融機関からの融資が得られないと、倒産の危険度が増していくともいえるでしょう。したがって、中小企業が倒産の憂き目に遭わないためにも、企業価値を上げる努力が必要です。

TOB(株式公開買付)に与える影響

TOB(Take Over Bid)は、上場企業の株式を大量に取得しようとする際に用いられるM&Aの手段の1つです。買い手は、対象企業の不特定多数の株主に対し、株式の買取価額、買取株式数、買取期間などを公告します。

この株式の買取価額を決める際にも、バリュエーションが行われます。バリュエーションの算定結果は、TOBにも影響を及ぼしているのです。

M&Aのバリュエーションが必要になるタイミング

M&Aにおいてバリュエーションを行うタイミングは、以下のとおりです。

- M&A戦略策定時(売り手)

- 秘密保持契約締結後(買い手)

- デューデリジェンス実施後(買い手)

- M&Aの意思決定をする取締役会の前(買い手)

このようにM&Aの売り手と買い手ではバリュエーションの実施時期は異なります。それぞれの状況を確認しましょう。

M&A戦略策定時(売り手)

M&Aの売り手において、業務委託するM&A仲介会社との契約締結後に行うのがM&A戦略の策定です。M&Aの戦略内容には希望売却額が含まれており、それを決めるためのバリュエーションがM&A仲介会社によって行われます。

また、M&A仲介会社との正式契約前の無料相談時などにおいて、売却額の目安を知るために簡易的なバリュエーションが行われることもあるでしょう。

秘密保持契約締結後(買い手)

M&Aの売り手と買い手が交渉を行うことに合意すると、秘密保持契約が締結されます。これによって売り手は、経営に関する情報を買い手に開示する流れです。買い手は、開示された情報を基にバリュエーションを実施し、買収希望額の決定に役立てます。

買い手によってはバリュエーション後、M&Aで希望する条件などをまとめた意向表明書を売り手に提示する場合があるでしょう(意向表明書の提示は必須のプロセスではありません)。

デューデリジェンス実施後(買い手)

M&Aの売り手と買い手が大筋で条件合意すると、基本合意書が締結されます。これによりM&Aは、デューデリジェンス(売り手企業に対する精微な調査)に移行する流れです。

デューデリジェンスでは、これまで開示された情報よりもさらに細かな情報が入手されます。そこで、デューデリジェンス後に実施される最終交渉で提示する希望買収額を決めるため、デューデリジェンス実施後すぐにバリュエーションが行われます。

M&Aの意思決定をする取締役会の前(買い手)

買い手側がM&Aによる投資行為を決める場合、取締役会での決定が必要です。取締役会では、おおよその投資額を含めた決定となるため、その金額の目安となるバリュエーションが行われる場合があります。

ただし、必ずしも全てのM&Aにおいて、このタイミングでバリュエーションが実施されるものではありません。

以下の動画では、M&A全体の流れを解説しています。ご参考までご覧ください。

M&Aのバリュエーションの方法3種類

M&Aのバリュエーション方法には、多くの種類があります。それらは3種類の体系に分類され、その呼称は以下のとおりです。

- コストアプローチ

- マーケットアプローチ

- インカムアプローチ

バリュエーションの3種類の体系それぞれの概要を説明します。

コストアプローチ

コストアプローチに分類されるバリュエーションは、財務諸表の1種類である貸借対照表を用いて評価を算定する方法のものです。

具体的には、財務諸表の資産と負債の金額を取り出し、総資産額から総負債額を差し引いた純資産額を評価の指標として株主価値を算定します。

メリット

コストアプローチの主なメリットは以下の2点です。

- 客観性および公正性がある

- 算定方法が平明

貸借対照表に記載されている各資産額と各負債額を算定に用いるコストアプローチは、客観性と公正性という2つの特性があり、これはメリットです。

また、総資産額から総負債額を差し引いて純資産額を求める算定方法は難しいものではなく、簡単に行えてわかりやすい点もメリットといえるでしょう。

デメリット

以下の3種類がコストアプローチの主なデメリットです。

- 貸借対照表の記載が間違っているとバリュエーション結果も正しくない

- 企業の将来に稼ぐ力が加味されていない

- 市場の動きや状況が考慮されていない

貸借対照表に記載されている金額に人為的ミスなどがあれば、そのバリュエーション結果は間違ったものとなります。

対象企業が将来にわたって事業で得られるであろう収益や、事業と市場の関係性などが加味されていないことは、M&Aのバリュエーションとしてはデメリットです。M&Aには向かないといってもいいでしょう。

マーケットアプローチ

マーケットアプローチに分類されるバリュエーションは、M&A対象企業と類似する上場企業の株式市場での株価や、類似する企業が対象のM&A取引での売買額などを参照して評価を算定する方法のものです。

メリット

マーケットアプローチの主なメリットは以下のとおりです。

- 市場の状況が反映される

- 客観性に優れている

マーケットアプローチが算定に用いる株式市場での株価やM&A取引の対価などは、いずれも市場の動きが反映されたものです。そこには、市場との関係性が織り込まれているといえるでしょう。

また、株価やM&A取引対価はいずれも公表されているものであり、コストアプローチとは違う意味で客観性が確立されているというメリットがあります。

デメリット

マーケットアプローチには以下のようなデメリットがあります。

- 類似企業や類似M&A取引が見つからない可能性

- 独自要素が含まれない

- 乱高下した市場データは使えない

非上場の中小企業やベンチャー企業と類似する上場企業や類似するM&A取引は、必ずあるとは限りません。見つからなければマーケットアプローチをあきらめることになります。

マーケットアプローチでバリュエーションの指標とするのは「他社のデータ」です。バリュエーション結果には、実際のM&A対象企業独自の要素が含まれていません。

特殊なケースですが、社会情勢の急変や業界でのトラブル勃発などを原因として株式市場が乱高下することがあります。そのような際の株価を用いては、正しいバリュエーション結果は得られないでしょう。

インカムアプローチ

インカムアプローチに分類されるバリュエーションは、M&A対象企業の中期事業計画を策定し、そこで予測される収入と支出から割り出せる収益に着目して評価を算定する方法のものです。中期事業計画とは、一般に直近3~5年度分程度の事業計画を指します。

メリット

以下の2種類がインカムアプローチの主なメリットです。

- 対象企業の収益力の織り込み

- 独自要素の織り込み

バリュエーションのベースが事業計画であるインカムアプローチは、M&A対象企業の将来の収益力が評価内容に含まれており、M&Aのバリュエーションとして親和性が高いことがメリットです。

また、M&A対象企業の事業計画ということは、対象企業の独自要素も織り込まれていることになります。

デメリット

インカムアプローチには以下のようなデメリットがあります。

- 事業計画の信用性への疑念

- 時間がかかる可能性

- 清算予定会社には使えない

事業計画は将来を予測して策定するものです。したがって、必ず計画どおりになるとは限らないという不確実性があります。また、事業計画は策定者の主観で作られるものです。そこに恣意性の可能性がある以上、客観性が高いとはいえません。

事業計画の策定自体も大変ですが、事業計画の検証も行うため、多くの時間を要する可能性があるのもデメリットです。また、清算予定会社には事業計画が存在しませんから、インカムアプローチはそのような会社のバリュエーションを行えません。

以下の動画では3種類のバリュエーション方法について解説しています。ご参考までご覧ください。

コストアプローチの代表的な算定方法

ここでは、コストアプローチの具体的な算定方法を紹介します。コストアプローチの代表的な算定方法は以下の4種類です。

- 簿価純資産法

- 時価純資産法

- 再調達原価法

- 清算価値法

4種類のコストアプローチそれぞれの算定方法を説明します。

簿価純資産法

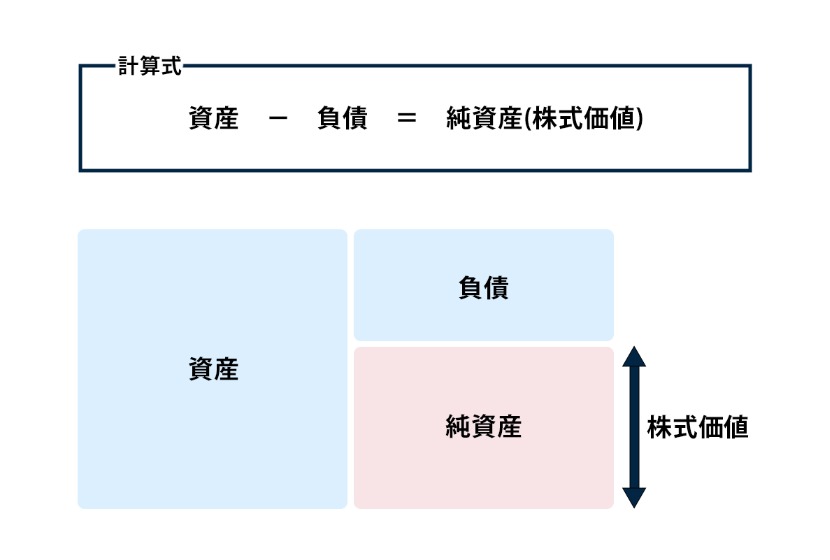

簿価純資産法は、貸借対照表に記載されている帳簿価額のまま算定を行い純資産額を株式価値(株主価値)として評価するバリュエーション方法です。純資産額は、総資産額から総負債額を差し引いて算定します。

簿価純資産法のメリット

簿価資産法のメリットは以下の2点です。

- 客観性および公正性がある

- 算定方法がシンプルでわかりやすい

簿価純資産法のメリットは、コストアプローチのメリットそのものです。貸借対照表を用いているため、客観性と公正性が保たれています。算定は帳簿価額(簿価)のまま計算するため、いたってシンプルです。

簿価純資産法のデメリット

簿価純資産法には以下のようなデメリットがあります。

- 貸借対照表の記載が間違っている可能性

- 企業の収益性が含まれていない

- 含み益・含み損が考慮されていない

簿価純資産法で用いる貸借対照表の数値が間違っていた場合、バリュエーション結果も間違ったものとなってしまいます。

純資産額だけの算定では、M&A対象企業の将来の収益性が含まれておらず、M&Aのバリュエーションには適さないといえるでしょう。また、資産や負債の中には含み益や含み損を持っているものもあり、簿価のままの算定では実情を反映していません。

算定方法

簿価純資産法の算定方法は、上図のとおり、簿価のまま総資産額から総負債額を差し引いて純資産額を割り出します。

例としては、現金、不動産、有価証券などの資産の簿価合計額が2億円で、借入金、社債、買掛金などの負債の簿価合計額が8,000万円だった場合、2億円から8,000万円を差し引いた結果である1億2,000万円が簿価純資産額です。

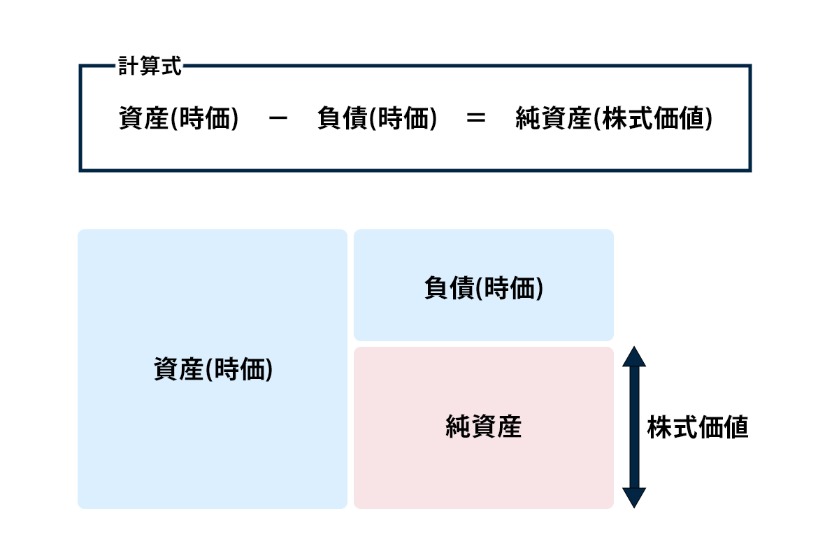

時価純資産法

時価純資産法は、貸借対照表に記載されている各資産と各負債をそれぞれ時価に換算してから純資産額を算定するバリュエーション方法です。時価総資産額から時価総負債額を差し引いて算定するため、その結果は時価純資産額になります。

時価純資産法のメリット

時価純資産法のメリットは以下の3点です。

- 客観性と公正性

- 算定方法がシンプル

- 簿価純資産法よりも現実を反映

時価純資産法のメリットは、簿価純資産法と同じものに加えて、資産・負債を時価評価したことで、現実の価値を織り込めることです。ただし、時価に換算する作業が発生するため、その点は簿価純資産法よりも手間がかかります。

時価純資産法のデメリット

時価純資産法には以下のようなデメリットがあります。

- 貸借対照表の記載が間違っている可能性

- 企業の収益性が含まれていない

時価純資産法のデメリットは、貸借対照表の記載が間違っていれば時価評価も意味をなさないことです。また、コストアプローチ共通のデメリットとして、将来の収益性が加味されていません。

算定方法

時価純資産法の算定方法は、上図のとおり、時価評価した資産の総額から、同じく時価評価した負債の総額を差し引き、時価純資産額を算定します。

時価評価の必要があるものの多くは、資産の方でしょう。具体例としては、売掛金、貸付金、棚卸資産、不動産、有価証券、保険積立金などです。

再調達原価法

再調達原価法は、対象企業が持つ資産・負債のそれぞれを今あらためて再調達する(=取得し直す)としたら、いくらになるかを算定するバリュエーション方法です。

別な言い方をすれば、対象企業が行っている現在の事業全てをゼロに戻して、現在の状態まで引き上げるのに、どれだけの費用がかかるのかを算定するものといえるでしょう。

清算価値法

清算価値法は、清算(解散)する企業に対して行うバリュエーションです。清算価値法では、まず、保有している全資産を売却した場合の金額を算定します。

次に、その売却額から総負債額を差し引きます。その結果、算定されるのは、企業の清算時において株主に還元される残余金の額です。

マーケットアプローチの代表的な算定方法

ここでは、マーケットアプローチの具体的な算定方法を紹介します。マーケットアプローチの代表的な算定方法は以下の4種類です。

- 市場株価法

- 類似会社比較法(マルチプル法)

- 類似取引比較法

- 類似業種比準法

4種類のマーケットアプローチそれぞれの算定方法を説明します。

市場株価法

市場株価法は、上場企業限定のバリュエーション方法です。対象企業の株式市場での株価について、一定期間(直近1~6カ月)の平均値を算定し、バリュエーションを行います。

市場株価法のメリット

市場株価法のメリットは以下のとおりです。

- 客観性が高い

- 将来性も加味されている

市場株価法は株式市場の株価を用いるため、客観性があります。また、株式市場の株価は、市場参加者による対象企業の将来性や収益性への評価や期待の結果です。企業の将来性が加味されたバリュエーションといえるでしょう。

市場株価法のデメリット

市場株価法には以下のようなデメリットがあります。

- 株価の流動性が低い企業には適さない

- 非上場企業には用いられない

株価の流動性が低い企業の場合、市場株価法の特性である客観性や将来性が織り込まれているとはいえないため、事実上、市場株価法でのバリュエーションは行えません。また、株式市場での株価を参照できないため、非上場企業にも使えないバリュエーションです。

算定方法

市場株価法の算定方法は、まず、M&A対象企業の直近1~6カ月間の株式市場での株価終値の平均額を算定します。

次に、その株価平均額と発行済み株式数を掛け合わせ、時価総額の算定です。この時価総額は株主価値ですから、これに有利子負債総額を加算すれば企業価値が算定できます。

類似企業比準法(マルチプル法)

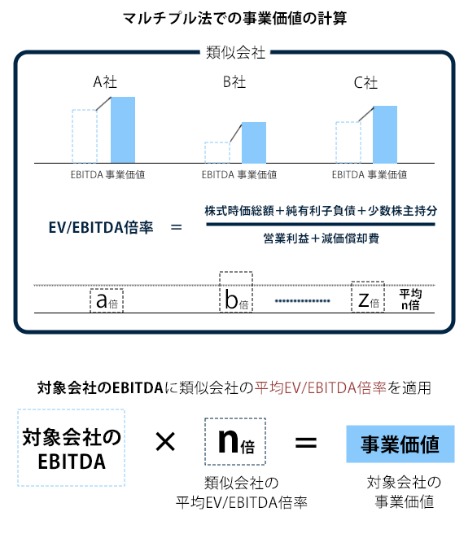

類似企業比準法は、M&A対象企業とビジネスモデルなどが似ている上場企業を探し、その企業のEV/EBITDA倍率(詳細は後述)を算定したうえで、その指標を用いてM&A対象企業の事業価値を導き出すバリュエーション方法です。

なお、類似企業比準法は、別称でマルチプル法、類似会社比較法、類似会社比準法、類似企業比較法などとも呼ばれます。

類似企業比準法のメリット

類似企業比準法には以下のようなメリットがあります。

- 客観性

- 信頼性

- 算定しやすい

上場企業の財務データを基に算定を行うため、客観性・信頼性という点で安心できます。また、データは簡単に入手できるため、内容を理解すれば算定自体は難しくありません。

類似企業比準法のデメリット

類似企業比準法のデメリットは以下のような点です。

- 類似企業が見つからない可能性

- 独自要素が含まれない

M&A対象企業とビジネスモデルなどが似ている上場企業が見つからなければ、バリュエーションで類似企業比準法は使えません。また、M&A対象企業の独自の要素は評価に織り込めていないこともデメリットです。

用いられる指標

類似企業比準法の算定で用いられる可能性のある指標は以下のとおりです。

- EBITDA(Earnings Before Interest Taxes Depreciation and Amortization)倍率

- EBIT(Earnings Before Interest and Taxes)倍率

- PSR(Price to Sales Ratio):株価売上高倍率

- PBR(Price Book-value Ratio):株価純資産倍率

- PER(Price Earnings Ratio):株価収益率

これらの中で現実的に類似企業比準法で多用される指標は、EBITDA倍率です。

EBITDAとは

EBITDAとは「利払い前・税引き前・減価償却前利益」のことです。以下のどの方法でもEBITDAが算定できます。

- 当期純利益+法人税等+特別損益+支払利息+減価償却費

- 税引前当期純利益+特別損益+支払利息+減価償却費

- 経常利益+支払利息+減価償却費

- 営業利益+減価償却費

なお、EBITとは「利払い前・税引き前利益」のことです。「税引前当期純利益+支払利息-受取利息」で算定できます。

EBITDA倍率とは

正確には、EV/EBITDA倍率です。EVはEnterprise Valueの略で、事業価値または企業価値を意味します。EVの算定方法は以下のとおりです。

- 株式時価総額+純有利子負債+少数株主持分

したがって、EV/EBITDA倍率の算定式は以下のようになります。

- (株式時価総額+純有利子負債+少数株主持分)÷(営業利益+減価償却費)

類似企業比準法では、抽出した上場企業のEV/EBITDA倍率を割り出し、M&A対象企業のEBITDAにその倍率を掛け合わせることでM&A対象企業の事業価値を算定します。

具体的な算定方法

類似企業比準法において、抽出する上場企業が1社だけだと算定される金額に偏りが出る恐れがあります。そこで、上図のように複数の企業を抽出し、EV/EBITDA倍率の平均値を算定して、M&A対象企業の評価に用いるケースが多いです。

実際の算定の流れは以下のように進めます。

- 類似上場企業を抽出し必要財務データを収集

- (株式時価総額+純有利子負債+少数株主持分)÷(営業利益+減価償却費)で1社目のEV/EBITDA倍率を算定

- 見つかった分の他の類似上場企業のEV/EBITDA倍率も同様に算定

- EV/EBITDA倍率の平均値を算定

- M&A対象企業のEBITDAを算定(営業利益+減価償却費)

- M&A対象企業のEBITDA値に上場企業のEV/EBITDA倍率の平均値を掛け合わせる=M&A対象企業の事業価値

- 上で算定したM&A対象企業の事業価値に非事業用資産を加算=企業価値

- 上で算定したM&A対象企業の企業価値から有利子負債額を減算して株主価値(株式価値)を算定

以下の動画ではEBITDA倍率を解説しています。ご参考までご覧ください。

非事業用資産と有利子負債の調整

抽出した類似上場企業の財務状況に応じて、EV/EBITDA倍率算定の過程で非事業用資産や有利子負債の金額を調整する場合があります。その場合は、M&A対象企業の企業価値算定の過程においても、類似上場企業の調整と同じ調整を行わねばなりません。

その他の調整項目

類似企業比準法で算定した株式価値に、さらに調整を加えて金額を変更するケースが2つあります。

1つは、「非流動性ディスカウント」です。上場企業の株価(株式価値)は、株式市場で流動性があるからこそ評価された金額といえます。しかし、非上場企業では、そのような株価の流動性はありません。

このことを根拠として、類似企業比準法で算定した株式価値をある程度の比率で値引き算定する場合があります。

もう1つは「コントロールプレミアム」です。株式市場は個人などの少数株主も売買に参加し、そこで株価が形成されています。一方、M&Aの買い手は、対象企業の経営権の取得(=コントロール)を目的に株式を買収するものです。

そこで、類似企業比準法で算定した株式価値に金額を上乗せして対価(プレミアム価格)とする場合があります。

以下の動画ではマルチプル法の解説をしています。ご参考までにご覧ください。

類似取引比準法

類似取引比準法とは、M&A対象企業とビジネスモデルや事業規模などが似ている企業が対象となった過去のM&A取引を探し、売買額などの取引内容を参照してバリュエーションを行うものです。

類似取引比準法のメリット

類似取引比準法のメリットは以下の2種類です。

- 信頼性

- 客観性

実際に行われたM&A取引の内容を基にしてバリュエーションを行うため、類似取引比準法には信頼性と客観性があります。

類似取引比準法のデメリット

類似取引比準法のデメリットは以下のとおりです。

- 参照できるM&A取引が少ない

- 参照できるM&A取引が見つからなければバリュエーションできない

日本では、一般的にM&A情報を公表しているのは開示義務のある上場企業だけです。非上場企業同士のM&Aは公表されていません。また、上場企業の買収先が非上場企業だったとしても、買収額は公表されないことが多いです。

買収額が公表されている場合でも、買収先の詳しい財務データまでは公表されません。また、仮に類似するM&A取引が見つかるとしても、それまでには膨大な手間と時間がかかるでしょう。

これらのデメリットのため、類似取引比準法は事実上、ほとんど行われていません。

算定方法

類似取引比準法の算定は以下の流れで行います。

- 類似M&A取引の売り手企業の売却額を売り手企業の年間売上高で割り算をする

- 複数の類似M&A取引を見つけている場合は他も同様に算定する

- 複数の場合、その平均割合を算定する

- M&A対象企業の年間売上高に対し割り出した比率を掛け算する

- 以上の流れでM&A対象企業の想定売却額が算定できる

類似業種比準法

類似業種比準法は、非上場企業の株式を相続や贈与で取得した場合の相続税や贈与税の課税額を申告するために、その株式価値を算定するバリュエーション方法です。したがって、基本的にM&Aで用いられることはないでしょう。

類似業種比準法のメリット

類似業種比準法のメリットは以下の点です。

- 信頼性

- 客観性

類似業種比準法では、国税庁が開示している「類似業種比準価額計算上の業種目及び業種目別株価等」に記載されている業種ごとのデータを用いるため、信頼性と客観性があります。

類似業種比準法のデメリット

類似業種比準法のデメリットは以下の点です。

- 類似業種が一致しない可能性

- M&A向けではない

ベンチャー企業などの新規性の強い事業は、一致する類似業種がない可能性があります。その場合、バリュエーション自体ができません。また、納税額の算定のために株式価値を算定する方法であり、M&Aには向いていないバリュエーションです。

算定方法

国税庁の「類似業種比準価額計算上の業種目及び業種目別株価等」では、業種ごとの配当金額、利益金額、簿価純資産価額、株価が明示されています。それを用いる類似業種比準法の算定の流れは以下のとおりです。

- (自社の配当金額÷類似業種の配当金額+自社の利益金額÷類似業種の利益金額+自社の簿価純資産価額÷類似業種の簿価純資産価額)÷3を算定する

- 上記で得た数値と類似業種の株価を掛け合わせる

- さらに大会社は0.7、中会社は0.6、小会社は0.5を掛け合わせる

大会社、中会社、小会社の区分は、国税庁により業種ごとに細かく定められています。

インカムアプローチの代表的な算定方法

ここでは、具体的なインカムアプローチの算定方法を紹介します。インカムアプローチの代表的な算定方法は以下の2種類です。

- DCF法

- 配当還元法

2種類のインカムアプローチそれぞれの算定方法を説明します。

DCF法

DCF法は、M&A対象企業の中期事業計画をベースにして将来のキャッシュフローを予測し、そこにリスクを織り込むための割引率を掛け合わせて現在価値を算定するバリュエーション方法です。

DCF法は、M&Aの現場では広く採用されています。DCF法のDCFは、Discounted Cash Flowの略です。

DCF法のメリット

DCF法のメリットには以下の種類があります。

- 独自要素が織り込まれている

- M&Aに適している

- 買収の判断がしやすい

DCF法はM&A対象企業の事業計画をベースにするため、その企業の独自要素が反映されたバリュエーションです。将来の収益力を勘案しているためM&Aに向いており、買収の判断も行いやすいでしょう。

また、事業計画書があればバリュエーションが行えることから、大企業から中小企業、ベンチャー企業まで幅広く対応できるバリュエーション方法です。

DCF法のデメリット

DCF法のデメリットとしては以下の点です。

- 事業計画の信用性への疑念

- 時間がかかる可能性

事業計画書はM&A対象企業側で作成します。そこには作成者独自の市場分析や業績予想が書かれており、第三者がその妥当性を判定するのは難しいものです。主観や恣意性もどの程度、含まれているのかわかりません。

また、事業計画書そのものを策定するのに時間も要しますが、それを分析してバリュエーションを行うことにも一定程度の時間を要してしまうでしょう。

具体的な算定方法

DCF法は以下の流れでバリュエーションを行います。

- FCFの算定

- 割引率の算定

- 事業価値の算定

- 株主価値の算定

DCF法の各プロセスの概要を説明します。

1.FCFの算定

3年度~5年度分の中期事業計画書を基に、1年度分ずつFCF(フリーキャッシュフロー)を算定します。FCFとは、企業が自由に使える資金のことです。

収益(営業キャッシュフロー)から支出(投資キャッシュフロー)を差し引いて算定します。具体的な計算式は以下のとおりです。

- 税引後営業利益+減価償却費-設備投資額±運転資本増減額

この算定を事業計画書に書かれている年度分、行います。

2.割引率の算定

DCF法では、将来のFCFを現在価値に直すため、WACCという割引率を用います。WACCの算定式は以下のとおりです。

- {株主資本総額×資本コスト+負債総額×負債利子率×(1-実効税率)}÷株主資本総額+負債総額

WACC(Weighted Average Cost of Capital)は、加重平均資本コストと呼ばれています。

3.事業価値の算定

事業価値の算定のためには、まず、ここまでで算定したFCFと割引率を用いて以下の計算を行います(事業計画が5年度分という仮定)。

- 1年度目=FCF÷(1+割引率)

- 2年度目=FCF÷(1+割引率)の2乗

- 3年度目=FCF÷(1+割引率)の3乗

- 4年度目=FCF÷(1+割引率)の4乗

- 5年度目=FCF÷(1+割引率)の5乗

このように2年度目以降分は、年度数と同じ数だけ(1+割引率)を乗じます。最後に全年度分を加算した結果が事業価値です。

4.株主価値の算定

DCF法で算定した事業価値から企業価値を求めるのは以下の計算です。

- 企業価値=事業価値+非事業用資産総額

企業価値から株式価値(株主価値)を算定するのは以下のとおりです。

- 株式価値=企業価値-有利子負債総額

DCF法はM&Aに適するバリュエーション方法ですが、算定が複雑なため専門家に依頼するのが得策です。

配当還元法

配当還元法は、対象企業において将来に予測される株式配当金と資本金を基にして株式価値を算定します。

配当還元法の用途としては、非上場企業の少数株主が株式譲渡する際の株式価値を知る際などで、M&Aのバリュエーションとして用いられることはほとんどありません。

配当還元法のメリット

配当還元法のメリットは以下の点です。

- 計算が平明

配当還元法は計算方法がシンプルです。必要な数値さえ分かればすぐに算定できます。

配当還元法のデメリット

配当還元法のデメリットは以下の点です。

- 配当政策の影響を受ける

- 配当を行っていないと算定不能

対象企業の経営者が何らかの思惑を持って配当政策を行っていると、その影響を受けた算定結果となるため、正しい評価ではない可能性があります。

また、対象企業が配当を出せるほどの経営状態ではない場合、算定の基となる数値が存在しないため評価を行えません。

算定方法

配当還元法は以下の計算式で算定を行います。

- 期待配当金÷(資本コストー配当金成長率)=株式価値

M&Aのバリュエーションの簡易的算定方法

M&Aでは、3種類のバリュエーション体系とは別に、簡易的に企業価値評価を行う方法として年買法があります。年買法とはどのような算定方法なのか、内容を確認しましょう。

年買法

年買法は、M&A対象企業の時価純資産額と直近決算における営業利益を用いて企業価値を算定するバリュエーション方法です。具体的な算定式は以下のようになります。

- 時価純資産額+営業利益×3~5年

営業利益に掛け合わせる数値(年数)が変数となっているのは、M&A対象企業の希少価値性や、今後、成長が見込める業種かどうかなどの判断を、企業価値評価に反映させるためです。

希少価値性とは、特別な許認可が必要な業種や該当事業を行っている企業が少ないケースなどを意味します。

年買法のメリット

年買法のメリットは以下の点です。

- 算定がとても簡単で分かりやすい

- コストアプローチに収益の概念を加味している

年買法の算定方法は見てのとおり、いたって簡単です。算定に必要な数値データもすぐ得られます。そのため、バリュエーション結果も分かりやすいものです。

時価純資産額は、コストアプローチでも用いられています。ただし、コストアプローチではバリュエーションの中に収益の概念が加味されていないデメリットがありました。その点、年買法では営業利益を取り入れており、コストアプローチのデメリットを克服しています。

年買法のデメリット

年買法のデメリットは以下の点です。

- 理論的根拠がない

- 市場との関係性が考慮されていない

- キャッシュフローが配慮されていない

年買法は、コストアプローチやマーケットアプローチ、インカムアプローチの各方法のような理論的根拠があって確立されたものではありません。

コストアプローチに営業利益を組み合わせることで、簡易的なバリュエーションを行う目的で考え出されました。そのため、M&A対象企業が行う事業と市場との関係性や、M&A対象企業の将来のキャッシュフローなどは考慮されていません。

以下の動画では年買法の解説をしています。ご参考までにご覧ください。

M&Aのバリュエーションを実施する際のポイント

ここでは、M&Aでバリュエーションを行う場合のポイントを、売り手・買い手に分けて説明します。

M&Aの売り手側のバリュエーションのポイント

M&Aの売り手側としては、高いバリュエーション結果を得られることが重要です。そのためには、以下の施策を検討しましょう。

- 収益力の向上

- 財務の見直し

- 投資効率の最適化

- 無形資産の最大限の活用

収益力の向上は、バリュエーション結果にダイレクトに反映されます。売上高を伸ばすための新たな施策を行いましょう。仮に売上高を伸ばすのが難しい場合は、コスト削減により利益率アップを目指します。

同時に、財務の見直しや投資効率の最適化を図ることで、利益率向上の上積みも行うべきです。

また、知的財産や従業員のスキルやノウハウなどの無形資産が、十分、活用されていないケースも散見します。あらためて社内の無形資産を見直し、最大限活用することで収益力向上につなげましょう。

M&Aの買い手側のバリュエーションのポイント

M&Aの買い手の場合、投資予算とバリュエーション内容の兼ね合いを把握することがポイントです。一般的に、予算額を超える案件は投資の対象外でしょう。

ただし、バリュエーションを行って対象企業の実態を把握することで、予算額を超えていても投資の対象になり得る可能性があります。分かりやすい例としては、対象企業の純資産額比率が高く、特に現金の内部留保が多いケースです。

買い手は買収後、その現金を資金として用いられるため、予算が超過する案件であっても投資対象として検討する余地は十分あります。このようにバリュエーションを行うことで、投資の判断も変わることを認識しておきましょう。

上場企業、非上場の中小企業、ベンチャー企業におけるM&Aのバリュエーション方法の違い

M&Aで採用されるバリュエーション方法について、会社形態を上場企業、非上場の中小企業、ベンチャー企業に分類して検証します。それらの会社の種類によって、採用されるM&Aのバリュエーションに違いや共通性はあるのかなどをみてみましょう。

上場企業のバリュエーション

M&Aにおいて上場企業が買収対象企業の際によく用いられるバリュエーション方法は以下のとおりです。

- 市場株価法

- DCF法

- 類似企業比準法

株式市場での株価がすぐに参照できる上場企業の場合、時価総額(株式価値)が簡単に算定できるため、主力のバリュエーション方法は市場株価法です。

また、特に上場企業が買収対象のM&Aでは、複数の異なるバリュエーション方法を行って総合的に評価を判断します。その際に用いられるバリュエーション方法が、DCF法や類似企業比準法です。

その理由の1つは、上場企業では必ず中期事業計画を策定しており、DCF法にすぐ取りかかれることにあります。もう1つは、上場企業であれば、類似企業比準法で必要な類似企業を見つけやすいためです。

非上場企業のバリュエーション

M&Aにおいて、非上場の中小企業が買収対象の場合に用いられる主なバリュエーション方法は以下のとおりです。

- DCF法

- 類似企業比準法

- 年買法

この中で最も多く用いられているのはDCF法です。条件に合う類似上場企業が見つかる場合には、類似企業比準法もバリュエーションとして採用されるでしょう。また、対象企業の規模が小さい場合などは、年買法ですます場合もあります。

ベンチャー企業のバリュエーション

同じ非上場企業でも、一般的な中小企業とベンチャー企業を分けたのは、ベンチャー企業に以下のような特徴があるためです。

- 社歴が浅い

- 赤字企業が多い

- 事業計画が野心的

ベンチャー企業がM&Aの買収対象企業の場合、主として採用されるバリュエーション方法は以下のとおりです。

- DCF法

- 類似企業比準法

やはり、ベンチャー企業の場合も多用されるバリュエーション方法はDCF法です。ただし、ベンチャー企業は事業計画を高く見積もって策定しているケースが多いため、WACCではなくIRRという割引率を用います。

IRR(Internal Rate of Return)とは、ベンチャーキャピタルの内部収益率のことです。また、ベンチャー企業のバリュエーションで類似企業比準法を用いる場合は、業種の類似性だけでなく、上場に成功した他のベンチャー企業を採用することもあります。

M&Aのバリュエーションまとめ

M&Aのバリュエーション(企業価値評価)は、金額交渉の根幹となるプロセスであり、役割は重要です。そのため、バリュエーションには専門的な算定方法が数多く確立されています。

その中で、どのタイプの企業のM&Aでも採用されることが多いバリュエーション方法がDCF法です。DCF法は算定の過程で割引率を用いるなど内容が複雑であるため、算定はM&A仲介会社などの専門家に任せるのがよいでしょう。

M&A・事業承継のご相談ならM&Aエグゼクティブパートナーズ

M&A・事業承継については専門性の高いM&AアドバイザーがいるM&Aエグゼクティブパートナーズにご相談ください。

M&Aエグゼクティブパートナーズが選ばれる4つの理由

②各業界でのM&A実績が豊富なトップコンサルタントのみ在籍

③オーナー様を第一に考えたM&A仲介サービス

④グループ間のネットワークによる幅広いサービスのご提供

>>M&Aエグゼクティブパートナーズの強みの詳細はこちら

M&Aエグゼクティブパートナーズは、成約するまで無料の「譲渡企業様完全成功報酬制」のM&A仲介会社です。

無料で相談可能ですので、まずはお気軽にご相談ください。