M&Aの企業価値評価とは?価格の算出方法や種類とメリットについて解説!

M&Aの企業価値評価(バリュエーション)について調べている方に向けて、具体的な価格計算方法などを解説します。M&Aの企業価値評価には複数の種類があり、メリットはさまざまです。算出方法ごとのメリット・デメリット・注意点などを紹介します。

目次

M&Aにおける企業価値評価(バリュエーション)とは

M&Aのフローの中で、必ず行われるものの1つが企業価値評価です。バリュエーション(valuation)とも言われるM&Aの企業価値評価は、売り手企業の売買価格を交渉する際の基となる企業価値(企業の金額としての価値)を算出します。

企業価値評価は、特に非上場企業のM&Aの際に重要です。上場企業であれば、株価と発行済み株式数を計算することで簡単に時価総額(株主価値)が算出できます。しかし、非上場企業ではそれができないため、企業価値評価が必要不可欠です。

企業価値評価の方法には、多くの専門的な算出方法が確立されています。それらの詳細は後述しますが、ここでは、企業価値およびそれと類似する言葉の意味の違いなどを確認しましょう。

企業価値とは?

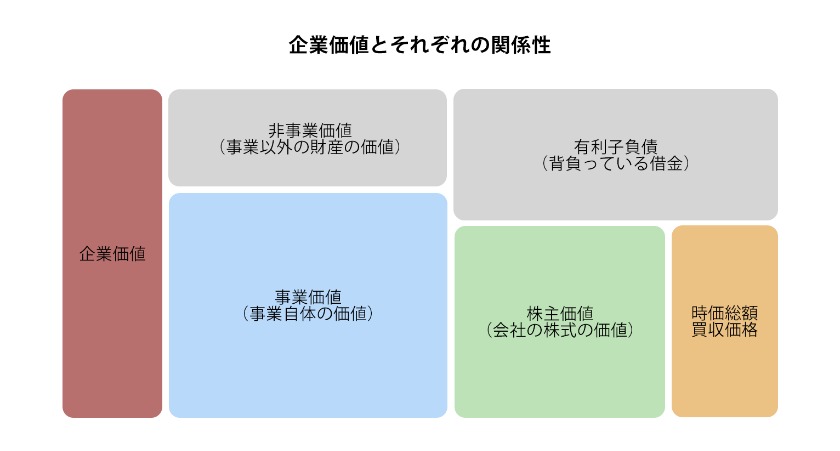

企業価値とは、企業の経済的な価値を示すものであり、M&Aなどでは価格に換算して表します。企業価値と関係する言葉に、事業価値、株主価値(株式価値)などがありますが、それらの関係性を端的に表すと以下のとおりです。

- 事業価値+非事業用資産=企業価値

- 株主価値+有利子負債=企業価値

上記のうち、非事業用資産とは、事業には用いていないが所有している資産(遊休資産)のことで、遊休不動産や投資目的の有価証券などが該当します。

有利子負債とは、借入金、社債、リース負債などが該当する勘定科目です。事業価値、株主価値については、以下で説明します。

事業価値との違い

事業価値とは、事業の運営によりもたらされる経済的価値のことです。事業価値の算出は、事業に用いる有形固定資産と無形固定資産、事業に投下される運転資本などを基に、将来、事業活動で得る利益なども加味し価格として評価します。

前項で述べたとおり、事業価値には、非事業用資産は加味されないため、会社全体の価値を示す企業価値とは異なるものです。ただし、用いるM&Aスキームが事業譲渡や会社分割の場合は、事業価値の算出価格がM&A交渉での売買価格の基となります。

株主価値との違い

株主価値(株式価値)とは、企業価値の中で株主に帰属する部分です。上場企業であれば、時価総額(株価×発行済み株式数)が株主価値に該当します。

非上場企業が対象のM&Aでは、上場企業のように簡単には計算できないため、企業価値評価(バリュエーション)における専門的な算出方法が重要な意味を持つのです。株主価値に有利子負債の合計価格を加えたものが企業価値です。

したがって、株主価値は企業価値の中に含まれる概念の1つであり企業価値とは異なります。なお、株主価値が株主に帰属するものであることに対して、有利子負債は債権者に帰属するものです。

M&Aの売却価格はどう決まる?

M&Aの売却価格は、売り手・買い手の交渉で最終的に決まります。ただし、売り手はできるだけ高く売りたいと思い、買い手はできるだけ安く買いたいと考えるため、両者のM&Aでの利害は一致していません。

お互いの主張を繰り返すだけだと、M&A交渉は平行線で終わってしまうでしょう。そこで、M&Aの価格交渉のスタート地点として企業価値評価(バリュエーション)が意味を持ちます。企業価値評価で算出された企業価値の価格をベースにM&A交渉を行うことで、合意は得られやすくなるはずです。

なお、M&A仲介会社などに業務委託をしている場合は、当事者同士が直接、M&Aの金額交渉はしません。M&A仲介会社が交渉を代行するので、その分のプレッシャーは負わずにすみます。

M&Aにおいて企業価値評価を行うタイミングは?

M&Aで企業価値評価を行うタイミングは、売り手と買い手で異なるものです。

まず、売り手の場合は、M&A仲介会社などとの契約後、M&Aの戦略を策定し具体的なM&Aの条件を決めるタイミングで企業価値評価(バリュエーション)を行います。M&Aの交渉が始まる前の段階で、売却希望価格を定めておくのです。

一方、買い手が企業価値評価を行うタイミングは2回あります。1回目に企業価値評価を行うタイミングは、売り手と秘密保持契約を締結し、売り手から経営情報が開示されたときです。M&A交渉の開始にあたって企業価値評価を実施し、交渉で提示するM&Aの売買価格を決めます。

買い手が2回目に企業価値評価を行うタイミングは、基本合意書の締結後に実施するデューデリジェンスの終了後です。デューデリジェンスでは、それまでに開示された以上の売り手の経営情報を調査します。そこで集められ確認された情報を基に、最終的な企業価値評価を行うのです。

この2回目の企業価値評価の内容に沿って、最終交渉で提示するM&Aの売買価格を決めます。デューデリジェンスの結果次第では、基本合意書の内容どおりにはならない場合もあるでしょう(基本合意書には法的拘束力がありません)。

M&Aを行う場合に企業価値はどうすれば高められる?

企業価値評価(バリュエーション)の具体的な算出方法の解説の前に、企業価値を高める方法を考えてみましょう。具体的に、企業価値評価を高める方法は以下の4種類があります。

- 収益性を高める

- 投資効率の向上

- 財務構造の改善

- 従業員のエンゲージメントを上げる

企業価値を高めるそれぞれの方法の内容を説明します。

収益性を高める

収益性を高めるとは、資本利益率を上げることです。投下した資本に比してできるだけ高い利益を上げられることを目指します。資本利益率を上げる具体的な方法は以下のとおりです。

- 精度の高い事業計画が策定できているどうかの検証

- 営業力・販売力を高めるための施策を行う

- 商品企画力・製品開発力の向上を図る

- マーケティング部門の増強

- 材料費などの原価削減を図る

- アウトソーシングによるコストダウンの検討

- 販売費・一般管理費の圧縮

- 特定の顧客・取引先に売上依存度が偏っていないかの検討

これらの方法の中から自社が取り組むべき課題を特定し、それを実行することでM&Aの前に企業価値向上が望めます。

投資効率の向上

投資効率を向上させることでも、企業価値は高められます。投資効率を向上させる具体的な方法は、事業に使っていない設備や不動産などの遊休資産に代表される非事業用資産、および収益性の低い固定資産の売却を行うことです。

そして、資産の売却で得た現金を主力事業に投資することで投資効率は一段と向上し、企業価値を高める効果が期待できます。場合によっては、在庫などの棚卸資産も売却候補として検討しましょう。

また、キャッシュフローを改善することで、余剰資金が生じる可能性があります。買掛金の支払サイトを伸ばしたり、売掛金の回収サイトを縮めたりするなどの交渉を行ってみましょう。

財務構造の見直し

財務構造を見直すことでも、企業価値の向上が望めます。財務構造とは、借入金や社債などの他人資本と自己資本との資本比率の構成のことです。無借金による自己資本のみでの経営が、必ずしも良いとは限りません。

莫大な自己資本があるなら別ですが、十分に返済できる能力が会社にあるのであれば、支払利息による節税効果もある有利子負債(他人資本)を大いに活用しましょう。

なぜならば、企業価値は株主資本(自己資本)に有利子負債を加算したものだからです。ただし、企業価値を高める目的だけで無節操に有利子負債を増やすのは禁物です。あまりにも財務レバレッジを上げると財務の安全性が低下してしまいます。

従業員のエンゲージメントを高める

従業員のエンゲージメントを高めると、企業価値向上につながります。エンゲージメントとは、従業員が会社に寄せる思い入れや愛着心、貢献意欲などのことです。エンゲージメントが高い従業員が多い企業には、以下のような特徴があります。

- 従業員の離職率が低くなる

- 従業員の定着率が高い=スキルや経験を多く持っている

- スキルの高い従業員が多いと会社の生産性が向上し収益性アップにつながる

- 定着率が上がることで採用コスト、教育コストも削減できる

現在は政府による働き方改革も叫ばれており、その意味も含め従業員のエンゲージメントを高める施策を社内に導入することで、結果として企業価値向上につながることを理解しておきましょう。

企業価値評価の種類と特徴

ここからは、企業価値評価(バリュエーション)の具体的な計算方法について見ていきましょう。企業価値評価の専門的な計算方法は数多く確立されていますが、それらは以下の3種類の体系に分類されています。

- コストアプローチ

- マーケットアプローチ

- インカムアプローチ

コストアプローチ、マーケットアプローチ、インカムアプローチそれぞれの種類の概要、メリット、デメリット、注意点を説明します。

コストアプローチ

1種類めは、コストアプローチです。概要、メリット、デメリット、注意点に分けて説明します。

概要

コストアプローチは、貸借対照表(B/S=Balance Sheet)にある資産と負債から純資産額を計算し、それを基に企業価値評価(バリュエーション)を行うものです。ストックアプローチ、ネットアセットアプローチとも呼ばれます。

便宜上、企業価値評価と表現していますが、純資産額をベースに算出できるのは株式価値です。コストアプローチに分類される具体的な方法には、簿価純資産法や時価純資産法などの種類があります。

簿価純資産法や時価純資産法の詳細は後述しますので、そちらをご覧ください。時価純資産法は中小企業のM&Aで用いられることもあります。

メリット

コストアプローチのメリットの1つは、計算方法がシンプルで簡単な点です。貸借対照表の見方がわかる人であれば、会計の専門知識がなくても計算できるでしょう。他のアプローチで用いる場合がある中期事業計画書の作成なども、行う必要がありません。

コストアプローチのもう1つのメリットは、客観性が高いことにあります。純資産額の算出に用いる貸借対照表の資産や負債は、実在するものです。

貸借対照表自体も会計のルールにのっとって作成されるものですから、信頼がおける資料といえます。算出にあたって主観が入る余地がないことから、計算結果も信頼がおけるといえるでしょう。

デメリット

コストアプローチのデメリットの1つは、将来の収益や企業の成長などが全く加味されていないことです。その意味では、M&Aで用いるのに適しているとはいえません。貸借対照表が示すのは過去の業績の結果であり、現在の企業価値のみを示すものだからです。

コストアプローチのもう1つのデメリットは、市場の状況も反映されていないことです。詳細は後述しますが、コストアプローチの1つである簿価純資産法では純資産額を時価計算しないため、現在の企業価値すら示していません。

M&Aに用いる企業価値評価(バリュエーション)方法として最も向いていないといえるでしょう。

注意点

コストアプローチの注意点は、帳簿の正確性です。帳簿が正しく記載されているからこそ、コストアプローチの客観性が担保されます。

しかし、仮に帳簿の中に間違いがあれば貸借対照表の資産額や負債額のいずれかが誤っていることになり、正しい純資産額は計算できません。したがって、コストアプローチを用いるケースでは、帳簿の正確性を精査する必要があります。

マーケットアプローチ

2種類めは、マーケットアプローチです。概要、メリット、デメリット、注意点に分けて説明します。

概要

マーケットアプローチとは、M&Aの売り手企業と同業で類似する上場企業の株価や、類似するM&A取引の内容を参照して企業価値評価(バリュエーション)を行う方法です。M&Aでも用いられており、特に売り手企業が非上場企業の場合に役に立ちます。

また、非上場の中小企業の相続時における株式の評価や、IPO(Initial Public Offering=新規公開株式)を行おうとする企業の評価に利用されることも多いです。

マーケットアプローチ方法の具体的な種類としては、市場株価平均法、類似会社比準法、類似取引比較法、類似業種比較法などがあります。これらの方法の詳細は後述します。

メリット

マーケットアプローチのメリットの1つは、客観性が高いことです。実在する上場企業の株価や、実際に行われたM&A取引内容を基にしているため、他の企業価値評価(バリュエーション)方法よりも客観性は一段高いと言えるでしょう。

マーケットアプローチのもう1つのメリットは、証券取引所の最新の株価情報が反映されることです。その理由は、該当する業種の市場の評価が織り込めることにあります。

デメリット

マーケットアプローチのデメリットの1つは、M&Aの売り手企業における独自の要素が企業価値評価(バリュエーション)に含まれないことです。上場企業の他社の株価や他社のM&A取引を参照することで客観性が保たれる反面、M&Aの売り手企業の持つ独自の要素が反映されません。

マーケットアプローチの2つめのデメリットは、類似上場企業の株価を参照する場合、何らかの理由によりその企業の株価が直近で乱高下していたとすると、その株価を参照して行った企業価値の算出は、必ずしも正しいとは言えないでしょう。

マーケットアプローチの3つめのデメリットは、非上場のM&Aの売り手企業と類似する上場企業やM&A取引を探すのが難しいことです。もしも、類似企業や類似M&A取引が見つからなければ、算出そのものができません。

注意点

マーケットアプローチの注意点の1つは、算出の専門性の高さです。マーケットアプローチは、企業価値の算出においてさまざまな指標を用います。一例を挙げると、以下のようなものです。

- EBITDA(Earnings Before Interest, Taxes, Depreciation, and Amortization):利払い前、税引き前、減価償却前

- EV/EBITDA倍率:EV(Enterprise Value=事業価値)がEBITDAの何倍かを示す

- PER(Price Earnings Ratio)法:株価を1株あたり純利益で割った数値(=株価収益率)

このようにマーケットアプローチは、会計の専門的な知識がないと企業価値の算出はできません。

マーケットアプローチのもう1つの注意点は、過去のM&A取引を参照する場合、そのM&A取引があまりにも古いものだと、果たして参照に適するのか疑問があることです。

インカムアプローチ

3種類めは、インカムアプローチです。ここでも概要、メリット、デメリット、注意点に分けて説明します。

概要

インカムアプローチとは、M&Aの売り手企業における将来の収益性に着目して算出を行う企業価値評価(バリュエーション)方法です。

具体的には、M&Aの売り手企業の中期事業計画をベースに、予測した収益と利益からキャッシュフローを導き出し、リスクなども加味して企業価値評価を行います。

具体的なインカムアプローチ方法の種類は、DCF法、収益還元法、配当還元法などです(詳細は後述します)。将来の収益をベースに企業価値評価を行う点はM&Aに向いている方法であり、特にDCF法がM&Aの現場でよく用いられています。

メリット

インカムアプローチの1つめのメリットは、M&Aの売り手企業の成長性を企業価値評価(バリュエーション)に反映させることです。中期事業計画を基にして将来の収益性を評価するということは、その企業の成長性を評価することを意味します。

インカムアプローチの2つめのメリットは、M&Aの買い手企業と売り手企業のシナジー効果も企業価値評価に織り込めることです。中期事業計画において、M&Aをする買い手企業と売り手企業のシナジー効果も加味した数値を設定することで、そのような企業価値評価が実現します。

インカムアプローチの3つめのメリットは、M&Aの売り手企業の独自の要素が企業価値評価に反映できることです。中期事業計画は該当企業独自のものですから、固有の企業価値評価ができます。

デメリット

インカムアプローチの1つめのデメリットは、中期事業計画の不確実性です。事業計画はあくまでも計画であり、確実にそのとおりになるとは限りません。現実に上場企業などでも、決算見込みの上方修正や下方修正はよく行われています。

インカムアプローチの2つめのデメリットは、中期事業計画の恣意性・主観性が否定できないことです。中期事業計画はM&Aの売り手企業側が策定します。その場合、思い込みや思い入れが計画数値に反映されていないとは言い切れません。

また、独自の市場予測に基づいて事業計画を策定するわけですから、客観性が保たれているとは言えないでしょう。

M&Aとは関係のないインカムアプローチのデメリットとして、将来の事業計画がない企業、つまり清算を予定している会社などの企業価値評価(バリュエーション)はできません。

注意点

インカムアプローチの注意点は、まず、中期事業計画やキャッシュフロー計算書の内容をきちんと判読できる人物が担当しないと、適正な企業価値評価(バリュエーション)にならないことです。

また、デメリットに挙げた中期事業計画の不確実性・恣意性・主観性の排除にできるだけ対応するためには、M&Aの売り手企業が行っている事業や市場への知識・造詣のある人物が求められます。

M&Aの買い手側には、ステークホルダーへの説明責任もありますから、中期事業計画を補完する資料なども用意するのが望ましいでしょう。

以下の動画でも、3種類の企業価値評価方法であるコストアプローチ、マーケットアプローチ、インカムアプローチの解説をしています。参考まで、ご覧ください。

コストアプローチによる企業価値評価の具体的計算方法

ここでは、企業価値評価(バリュエーション)をコストアプローチで行う場合の、具体的な2種類の算出方法を紹介します。

- 簿価純資産法

- 時価純資産法

それぞれの種類の内容を説明します。

①簿価純資産法

簿価純資産法とは、貸借対照表に記載されている資産の価格と負債の価格を、簿価のまま計算し純資産額を算出する方法です。この簿価純資産額を株式価値とし、企業価値を算出します。

簿価そのままで計算を行うため、いたって簡単に純資産額を算出できるのが特徴です。しかし、資産や負債は帳簿に記載されてから時間が経過しており、実際の価値は必ずしも簿価どおりとは限りません。

簿価の価格のままの純資産額の算出では、含み益や含み損が反映されず、正しい企業価値とは言えないでしょう。そのため、簿価純資産法は、M&Aに限らず、ほとんど使用されていません。

②時価純資産法

時価純資産法とは、貸借対照表に記載されている資産と負債全てを時価に換算したうえで、純資産額を算出する企業価値評価(バリュエーション)方法です。

時価に換算する分、簿価純資産法よりも手間は増えますが、企業価値の実態に近い算出結果が得られるでしょう。ただし、M&Aで時価純資産法が有効かというと、残念ながらあまり採用されていません。

その理由は、M&Aで重視される無形資産や将来の収益性などが、算出の過程で全く加味されていないからです。M&Aで重視される無形資産とは、その企業が持つノウハウやブランド力、顧客や取引先など帳簿に記載されていないものをさします。

マーケットアプローチによる企業価値評価の具体的計算方法

ここでは、企業価値評価(バリュエーション)をマーケットアプローチで行う場合の、具体的な4種類の算出方法を紹介します。

- 市場株価法

- 類似会社比準法

- 類似取引比較法

- 類似業種比較法

それぞれの種類の内容を説明します。

①市場株価法

市場株価法は、M&Aの対象企業が上場企業の場合に用いられる企業価値評価(バリュエーション)方法です。市場株価法では、M&Aの対象企業の直近1カ月~3カ月の株価を平均し、株式価値を算出します。

株価は思わぬ要因で変動するものです。ときには、M&Aの対象企業の動向とは関係なく、社会情勢の変化などの影響で乱高下することもあり得ます。

市場株価法は、そういった市場や社会情勢などを要因とする株価の変動を極力排除するため、一定期間の平均株価を算出するものです。長い場合には、6カ月間の平均で算出した株価が用いられることもあります。

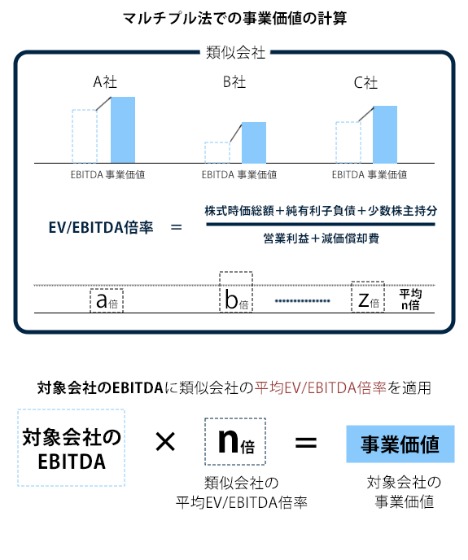

②類似会社比準法

類似会社比準法では、まず、M&Aの売り手企業と類似するビジネスモデル、業種、企業規模、収益性の上場企業を複数選択し、それぞれの上場企業の企業価値と財務指標を比較した比率(倍率=マルチプル)を算出します。

そして、その倍率をM&Aの売り手企業の財務数値に掛け合わせて企業価値として算出するものです。類似会社比準法は、類似会社比較法、類似企業比較法、類似上場企業比較法、マルチプル法などとも呼ばれます。

類似会社比準法で用いられる倍率には、EV/EBITDA倍率、PER(株価収益率)、PBR(株価純資産倍率)、EBIT倍率などがありますが、M&Aでよく用いられるのはEV/EBITDA倍率です。

EV(Enterprise Value=事業価値)は株式時価総額と純有利子負債と少数株主持分を加えて計算します。EBITDAは「イービットディーエー」「イービッダー」などと呼ばれ、「経常利益+支払利息-受取利息」または「営業利益」に「減価償却費」を加算したものです。

③類似取引比較法

類似取引比較法は、M&Aの売り手企業と事業内容や企業規模が似ている会社が関わった過去のM&A取引を探し、その取引内容を参照して企業価値評価(バリュエーション)を行います。

類似する取引が見つかれば客観性に優れた企業価値評価方法です。類似取引比準法、取引事例法などともいわれます。

ただし、類似するM&A取引が見つかったとしても、非上場企業の財務情報は限定的にしか開示されておらず、参照するに足りる十分な情報が得られるかどうかは懐疑的です。

また、非上場企業同士のM&A取引情報は、ほとんど開示されていないため、M&Aの売り手企業が非上場の場合、類似するM&A取引を探すこと自体が困難と言わざるを得ません。

④類似業種比較法

類似業種比較法は、非上場株式の相続税や贈与税の計算をするために、国税庁が用いている株式評価方法です。M&Aには用いられません。類似業種比準方式、類似業種比準法などともいわれます。

類似業種比較法の具体的な方法は、国税庁が公表している各業種の1株あたり配当金額や1株あたり利益金額、1株あたり純資産価額の上場企業の平均値を用いて、比準割合を掛け合わせて非上場企業の株価を算出するものです。

インカムアプローチによる企業価値評価の具体的計算方法

ここでは、企業価値評価(バリュエーション)をインカムアプローチで行う場合の、具体的な3種類の算出方法を紹介します。

- DCF法

- 収益還元法

- 配当還元法

それぞれの種類の内容を説明します。

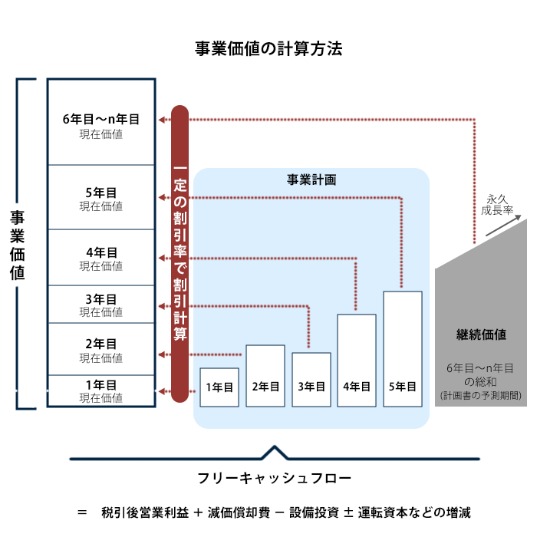

①DCF法

DCF(Discounted Cash Flow)法とは、M&Aの売り手企業の中期事業計画を基にして、事業価値を算出する企業価値評価(バリュエーション)方法です。

具体的には、上図にあるように、税引前営業利益に減価償却費を加算し、そこから設備投資を差し引いたうえで運転資本の増減分を加味してフリーキャッシュフローを算出します。

そのフリーキャッシュフローを、一定の割引率で割引計算することで、現在価値(事業価値)を算出するものです。事業価値が算出できれば、これに非事業用資産を加算することで企業価値が割り出せます。

DCF法は、M&Aの現場で多用されている企業価値評価方法です。

②収益還元法

収益還元法は、M&Aの売り手企業の中期事業計画を基にして将来の収益を予測し、それを資本還元率で割る計算をして株式価値を算出する企業価値評価(バリュエーション)方法です。

収益還元法は、特にM&Aの初期段階で重宝しますが、不動産投資の場面でもよく用いられています。収益還元法とDCF法は類似して見えますが、DCF法が用いるフリーキャッシュフローと、収益還元法が用いる収益は異なる数値です。

フリーキャッシュフローの方がフレキシブルに状況に応じられるため、DCF法の方がM&Aになじみます。

③配当還元法

配当還元法は、過去に株主に支払われた配当金額を資本還元率で割る計算をして株式価値を算出する企業価値評価(バリュエーション)方法です。

中小企業などでは配当金を出せていない会社も多く、そのような企業がM&Aの売り手の場合、配当還元法は使えません。

また、配当と企業の収益は直結するものではないため、配当還元法がM&Aの企業価値評価に適するとはいえず、実際、M&Aの現場で配当還元法が用いられることはほとんどありません。

企業規模ごとの企業価値計算方法の使い分け

ここまで、さまざまな企業価値評価(バリュエーション)方法を解説しました。最後にあらためて、M&Aの現場で用いられている具体的な企業価値評価方法が何であるかを紹介します。

M&Aの売り手企業が上場企業の場合と、M&Aの売り手企業が非上場の中小企業の場合、用いられる企業価値評価方法は全て同じではありません。

そこで、M&Aの売り手企業が上場企業の場合と、M&Aの売り手企業が非上場の中小企業の場合に分けて、よく用いられる企業価値評価方法を紹介します。

上場企業における企業価値の算出

M&Aの売り手企業が上場企業の場合、メインで用いられる企業価値評価(バリュエーション)方法は、市場株価法です。市場株価法で株式価値(時価総額)を算出し、有利子負債額を加算することで企業価値を評価します。

ただし、M&Aでは、1つの企業価値評価方法だけで企業価値評価を確定させません。他の企業価値評価方法も用いて評価を補完し複合的に企業価値を評価します。M&Aの売り手企業が上場企業の場合、市場株価法の補完として用いられるのは、DCF法や類似会社比準法です。

中小企業における企業価値の算出

M&Aの売り手企業が非上場の中小企業の場合、主に用いられる企業価値評価(バリュエーション)方法は、DCF法や類似会社比準法です。

ただし、類似会社比準法の計算では、M&Aの売り手企業と類似する上場企業が見つかりにくいことも多々あります。そのため、M&Aの売り手企業が非上場の中小企業の場合、DCF法を中心に企業価値を評価することが多いです。

M&Aにおける企業価値のまとめ

M&Aで金額交渉するにあたっては、企業価値評価(バリュエーション)は欠かせないプロセスです。M&Aを実施する当事者としては、企業価値の具体的な計算方法まで会得する必要はありませんが、それぞれの企業価値算出方法がどのような理論で行われるものなのか理解しておくとよいでしょう。

また、企業価値評価を誰に依頼するかも重要なポイントになります。信頼できる専門家選びを心掛けてください。

M&A・事業承継のご相談ならM&Aエグゼクティブパートナーズ

M&A・事業承継については専門性の高いM&AアドバイザーがいるM&Aエグゼクティブパートナーズにご相談ください。

M&Aエグゼクティブパートナーズが選ばれる4つの理由

②各業界でのM&A実績が豊富なトップコンサルタントのみ在籍

③オーナー様を第一に考えたM&A仲介サービス

④グループ間のネットワークによる幅広いサービスのご提供

>>M&Aエグゼクティブパートナーズの強みの詳細はこちら

M&Aエグゼクティブパートナーズは、成約するまで無料の「譲渡企業様完全成功報酬制」のM&A仲介会社です。

無料で相談可能ですので、まずはお気軽にご相談ください。