M&Aの手数料はいくらかかる?仲介会社の報酬の相場や計算方法を解説!

M&Aで仲介会社に業務委託すると手数料がどうなるのか気になる方も多いでしょう。本コラムではM&Aの手数料について詳しくまとめました。M&Aの各種報酬の内容と相場、最も比重を占める成功報酬の計算方法、手数料を抑える方法などを解説しています。

目次

M&Aの各種手数料と相場

M&A仲介会社に業務委託をすると手数料が請求されます。手数料には複数の種類があり、その名目は以下のとおりです。

- 相談料

- 着手金

- 月額報酬

- 中間報酬

- デューデリジェンス費

- 成功報酬

- 実費精算

ここに記した手数料は、どのM&A仲介会社でも必ず請求されるものではありません。M&A仲介業務の手数料に対して特に法的な定めはないため、各社で自由に設定されています。

特に最近のトレンドとしては、完全成功報酬制といって成功報酬以外の手数料は発生しないM&A仲介会社が増加傾向です。まずは、各種手数料の内容と相場を確認しましょう。

相談料

M&A手数料の相談料とは、業務委託契約締結以前の段階でM&A仲介会社に相談をした際に請求される手数料のことです。相談の内容は、M&Aに関することならどのようなものでも受け付けています。

M&Aを全く知らない、あるいはM&Aの経験がない状態で、初歩的なM&Aの質問などでも、丁寧に応じてくれるでしょう。また、「自社を売却したら、どの程度の金額になるか?」なども概算で聞くことが可能です。

ただし、その際は、自社の3期分程度の財務諸表をM&A仲介会社に見せる必要があります。自社の重要な経営情報を外部に見せることになりますから、そのような内容の相談をする場合は、必ず秘密保持契約を締結してから行うことが肝要です。

相談料の相場

相談料の相場ですが、現在、ほとんどのM&A仲介会社では無料で相談を受け付けています。ただし、まれに有料の場合もあるので事前確認してから相談に赴きましょう。

有料の場合の相談料の相場は、数千円から1万円程度、あるいは時間制で1時間ごとに数千円から1万円程度などです。また、無料相談は初回のみで2回目からは相談料が請求されるケースもあります。

特に、M&Aの仲介業務も行うFA(ファイナンシャルアドバイザー)や経営コンサルタントなどにM&Aの相談をした場合、有料となることが多いです。

着手金

着手金は、M&A仲介会社に相談後、正式に業務委託契約を締結する際に請求される手数料です。

M&A仲介会社としては、正式な業務委託を受け、M&Aの戦略決めや相手企業探し、先方に提示するノンネームシート、企業概要書を含めた各種資料作成、企業価値評価などの手数料に該当させるものとなっています。

なお、ノンネームシートとは、こちらの社名が特定されないように、掲載する情報を制限した企業概要書のことです。

着手金は、その後のM&Aの成否にかかわらず、返金されない手数料となっています。また、完全成功報酬制のM&A仲介会社であれば、着手金は請求されません。

ただし、着手金を請求するM&A仲介会社の場合、提供できる業務内容の質の高さに自信があるという見方もあります。どちらを選ぶかはサービス内容を見極めて判断しましょう。

着手金の相場

着手金が請求される場合の相場は、50万円から300万円程度です。M&A仲介会社の手数料体系には法的規制がないため、各社によって開きがあります。また、着手金を無料とするM&A仲介会社も増えてきました。

着手金を手数料として設定しているM&A仲介会社の趣旨は、M&Aに能動的なクライアントとの契約を望んでいるためともいわれています。

その理由として、着手金無料のM&A仲介会社を選ぶクライアントの中には、M&Aの成約に意欲的な態度を示さない事例があったようです。

月額報酬

月額報酬とは、M&A仲介会社との業務委託契約後から毎月請求されるアドバイス料あるいは顧問料としての手数料です。リテイナーフィーと呼ぶケースもあります。月額報酬も、M&Aの成否にかかわらず返金されません。

月額報酬は、M&Aが成約するまで毎月請求され続けるため、長期に及ぶと手数料負担が大きなものになるでしょう。また、M&Aが成約した場合、月額報酬として受け取った金額を成功報酬に充当させるM&A仲介会社もあり、その場合は合理的です。

月額報酬の相場

多くのM&A仲介会社では、月額報酬は請求されません。月額報酬が請求される場合の相場は、毎月20万円から200万円程度です。繰り返しますが、月額報酬がある契約の場合、成約するまでこの金額が毎月請求されます。

経営コンサルタントやFAもM&A仲介業務を行いますが、それらに業務委託した場合、月額報酬が発生する傾向です。ただし、月額報酬が発生する会社でも、業務委託契約締結から一定期間が過ぎた場合は、請求を止めるケースもあります。

中間報酬

中間報酬は、基本合意書締結時に請求される手数料です。中間金と呼ぶケースもあります。中間報酬は、返金されない手数料です。基本合意書は、買収側・売却側が大筋で条件に合意した際に取り交わされます。

基本合意書は、合意内容を確認するための書類です。一部の条項を除き基本的に法的拘束力はなく、M&Aの成立が約束されたわけではありません。基本合意書締結後にM&Aが破談となった事例もあります。

完全成功報酬制であれば、中間報酬も発生しません。ただし、一部のM&A仲介会社では、完全成功報酬制でも買収側には中間報酬が発生するというケースもあります。

中間報酬の相場

中間報酬の相場は2つのタイプがあります。1つは、相場の金額が30万円から200万円程度です。もう1つは、想定される成功報酬額の5%から20%相当分の金額が相場になります。

これは、中間報酬を成功報酬の前払い分に充当させるという計算方法だからです。したがって、M&Aが成約して成功報酬が請求される際には、中間報酬分は差し引かれる計算方法で手数料額が決まります。

デューデリジェンス費

デューデリジェンス費とは、M&Aの買収側が実施するデューデリジェンスで発生する手数料を指します。デューデリジェンスとは、M&Aの売却側の経営状態を分野ごとに外部の専門家を起用して調査することです。

通常、基本合意書の取り交わし後に行われます。分野とは、財務・税務・法務・労務・IT・ビジネスなど、専門家とは士業や経営コンサルタントなどです。デューデリジェンス費は、実施主体者である買収側が負担します。

デューデリジェンスは買収側のM&A仲介会社が取り仕切りますが、その費用は起用する外部の専門家への手数料です。したがって、厳密にはM&A仲介会社への手数料とは異なります。

デューデリジェンス費の相場

中小企業が対象のデューデリジェンスでは、1つの分野あたりの費用相場は30万円から300万円です。デューデリジェンスは、対象企業の状況によって、実施する分野や規模が変わります。

全てのM&A案件で、財務・税務・法務・労務・IT・ビジネスなどの全分野に対するデューデリジェンスが行われるわけではありません。したがって、中小企業が対象のデューデリジェンス費の相場は、全体で100万円から500万円程度でしょう。

ただし、出費を抑えようとしてデューデリジェンスの規模を小さくすると、リスクなどを見逃してしまうおそれがあり注意が必要です。以下の動画では、デューデリジェンスの解説をしています。ご参考までにご覧ください。

成功報酬

M&Aの成功報酬とは、買収側と売却側が正式に合意して最終契約書を締結した際に請求される手数料です。完全成功報酬制のM&A仲介会社であれば、この成功報酬しか請求されません。

ほとんどのM&A仲介会社では、成功報酬額をレーマン方式という計算方法で決めています。レーマン方式とは、基準額の金額帯ごとに異なる手数料率を掛け合わせ、それを合算する計算方法です。レーマン方式について詳しくは後述します。

最低報酬

成功報酬は、前述したようにレーマン方式という計算方法で金額を決めます。端的に言えば、規模の大きなM&Aの成功報酬は高く、規模の小さなM&Aの成功報酬は低くなるものです。

ただし、多くのM&A仲介会社では、最低報酬制度を設けています。最低報酬制度とは、レーマン方式で計算した金額が最低報酬額を下回った場合、成功報酬額は最低報酬額が請求されるというものです。

最低報酬額は、ほとんどのM&A仲介会社で公表されていないため、直接の確認が必要になります。

成功報酬の相場

M&Aの成功報酬は、M&Aの規模に準じて変動するため相場はありません。また、M&A仲介会社各社でレーマン方式の計算方法は確定しています。したがって、おおよその基準額が想定できれば、自社に請求される成功報酬額は計算可能です。

前述した最低報酬の相場は、M&A仲介会社各社の事業規模により異なります。

個人事業主や中小企業を対象として業務を行っている小規模なM&A仲介会社の最低報酬額は300万円から500万円、中堅クラスのM&A仲介会社の最低報酬額は1,000万円程度、大手のM&A仲介会社の最低報酬額は2,000万円程度です。

実費精算

M&A仲介会社が業務を行うにあたって、特殊な事情により生じた出張費や移動交通費などの実費を費用請求されるケースがあります。

特殊な事情とは、本社とはかなり離れた場所に支社や事業所、工場などがあり、企業価値評価のためにはそこに赴く必要が生じた場合などです。

ただし、全てのM&A仲介会社が実費精算を求めるわけではありません。それらの経費は成功報酬に含めている会社も多くあります。

完全成功報酬制との比較

ここまで述べてきたとおり、M&A仲介会社の手数料は、着手金・中間報酬・成功報酬のそれぞれが請求されるケースと、成功報酬のみが請求される完全成功報酬制に分かれます。一見すると完全成功報酬制の方がお得に感じられるでしょう。

ただし、それぞれのM&A仲介会社の手数料設定によっては、着手金・中間報酬・成功報酬タイプの合算額が、完全成功報酬制の会社の成功報酬額を下回る(=安くすむ)こともあります。

また、着手金や中間報酬は、M&Aが不成立の場合、返金されない点はリスクです。M&A仲介会社を選定する際は、手数料の体系や設定、成功報酬の計算方法などを注意深く比較して判断する必要があります。

M&Aの手数料一覧

ここまで説明したM&Aの各種手数料について、一覧形式でまとめておきます。

手数料の種類 | 内容・請求されるタイミング | おおよその相場 |

|---|---|---|

相談料 | 正式契約前に行う事前相談時の手数料 | 無料~1万円 |

着手金 | 業務委託契約締結時に請求される手数料 | 無料~300万円 |

月額報酬 | 業務委託契約締結後、毎月請求される顧問料 | 無料~月200万円 |

中間報酬 | 基本合意書取り交わし時に請求される手数料 | 無料~200万円または 成功報酬の5~20%分 |

デューデリジェンス費 | 起用する外部の専門家への手数料 | 100万円~500万円 |

成功報酬 | M&A成約時に請求される手数料 | M&Aの規模に比例して変動 |

実費精算 | 出張費や移動交通費などの精算 | 発生した実費額 |

以下の動画でも手数料について説明しています。ご参考までにご覧ください。

レーマン方式とは

レーマン方式の手数料計算では、基準額を一定の金額帯に分け、その金額帯ごとに異なる手数料率を設定します。そして、各金額帯ごとに設定されている手数料率を掛け合わせ、最後にそれらを合算して手数料とする計算方法です。

ここでいう基準額は、M&A仲介会社によって異なる数値が採用されています。つまり、同じ手数料率のM&A仲介会社であっても、基準額が異なれば成功報酬額は違う計算結果になるのです。詳細は後述します。

レーマン方式の計算方法

多くのM&A仲介会社で採用されているレーマン方式の金額帯と手数料率は以下のとおりです。

基準額の金額帯 | 手数料率 |

|---|---|

5億円以下の金額帯 | 5% |

5億円超から10億円の金額帯 | 4% |

10億円超から50億円の金額帯 | 3% |

50億円超から100億円の金額帯 | 2% |

100億円超の金額帯 | 1% |

このようにレーマン方式の手数料計算方法では、金額帯が低くなるほど手数料率が高く、金額帯が高くなるほど手数料率が低く設定されています。

4種類の基準額

レーマン方式の手数料計算方法で採用されている基準額には、以下の4種類があります。

- 株式譲渡対価

- 株式譲渡対価+役員借入金

- 株式譲渡対価+有利子負債総額

- 株式譲渡対価+負債総額

「株式譲渡対価」では、M&Aを株式譲渡で行った場合の対価額(株式価値)をレーマン方式の計算方法において基準額にします。

「株式譲渡対価+役員借入金」とは、売却側経営者が自社に貸し付けている役員借入金の額を株式譲渡対価に加算して、レーマン方式の計算方法の基準額にすることです。

この役員借入金は、M&Aの成約後、買収側が返済するものであるため、株式譲渡対価と合わせて「オーナー受取額」とも表現されます。

「株式譲渡対価+有利子負債総額」とは、売却側の持つ有利子負債全額を株式譲渡対価に加算して、レーマン方式の計算方法の基準額にすることです。有利子負債とは、役員借入金、金融機関などからの借入金、社債などが該当します。

「株式譲渡対価+負債総額」とは、売却側の持つ負債全額を株式譲渡対価に加算して、レーマン方式の計算方法の基準額にすることです。有利子負債に無利子負債が加わることになります。無利子負債とは、退職給付引当金、仮受金、前受金、支払手形、未払金、買掛金などです。

この4種類の基準額は以下の順で金額が大きくなります。

- (株式譲渡対価)<(株式譲渡対価+役員借入金)<(株式譲渡対価+有利子負債総額)<(株式譲渡対価+負債総額)

つまり、株式譲渡対価が基準額のレーマン方式の手数料計算は最も成功報酬額が低くなり、株式譲渡対価+負債総額が基準額のレーマン方式の手数料計算は最も成功報酬額が高くなります。

このように、M&A仲介会社におけるレーマン方式の手数料計算では、どの基準額が採用されているかで成功報酬額は大きく変わります。

レーマン方式の計算例

ここで、レーマン方式の手数料計算例を示します。金額帯と手数料率は、多くのM&A仲介会社で採用されている以下の内容で計算しました。

基準額の金額帯 | 手数料率 |

|---|---|

5億円以下の金額帯 | 5% |

5億円超から10億円の金額帯 | 4% |

10億円超から50億円の金額帯 | 3% |

50億円超から100億円の金額帯 | 2% |

100億円超の金額帯 | 1% |

基準額が3億円と101億円として、2つの手数料計算例を示します。

基準額が3億円のケース

基準額が3億円のケースのレーマン方式の手数料計算は、表の5億円の金額帯のみに当てはまります。したがって、計算方法は以下のとおりです。

- 3億円×5%=1,500万円

基準額が株式譲渡対価だとすると、M&Aの売却額が3億円だった場合に請求される成功報酬は1,500万円(税抜)ということになります。

基準額が101億円のケース

基準額が101億円のケースのレーマン方式の手数料計算は、表の全ての金額帯に当てはまります。したがって、計算方法は以下のとおりです。

- 5億円以下の金額帯:5億円×5%=2,500万円

- 5億円超~10億円の金額帯:5億円×4%=2,000万円

- 10億円超~50億円の金額帯:40億円×3%=1億2,000万円

- 50億円超~100億円の金額帯:50億円×2%=1億円

- 100億円超の金額帯:1億円×1%=100万円

- 合計:2,500万円+2,000万円+1億2,000万円+1億円+100万円=2億6,600万円

M&Aの売却額に負債総額を加算した基準額が101億円だった場合、請求される成功報酬は2億6,600万円(税抜)ということになります。

M&A仲介会社の主な業務内容

ここでは、M&A仲介会社の主な業務内容を紹介します。具体的には以下のとおりです。

- M&A戦略策定とスケジューリング

- 企業価値評価(バリュエーション)

- 相手先企業探し

- 条件交渉のサポート

- 手続き全般のサポート

- 士業の紹介

それぞれの業務内容を説明します。

M&A戦略策定とスケジューリング

業務委託契約を締結したM&A仲介会社がまず行うのは、M&A戦略策定とスケジューリングです。M&A戦略策定では、これから、どのような方針でM&Aを進めるのか、クライアントの意向を聞きながら、自分たちの経験と知識をベースにアドバイス・提案をします。

M&Aの戦略が定まらないと今後の各プロセスが揺らいでしまうため、重要な業務の1つです。また、M&Aは半年~1年程度の時間を要する長丁場となります。スケジューリングを明確にすることで、しっかりした進捗管理ができるようになるでしょう。

企業価値評価(バリュエーション)

企業価値評価(バリュエーション)もM&Aに欠かせないプロセスです。M&A仲介会社自身が担当するケースと、M&A仲介会社から外部の公認会計士などに委託するケースがあります。売却側と買収側では、企業価値評価の実施時期は異なるものです。

売却側では、M&A戦略策定と並行して自社の企業価値評価を行い、その結果を基準に買収側に提示する希望売却額を決めます。買収側の企業価値評価は、売却側との交渉開始に同意し秘密保持契約締結を経て、売却側から経営情報の開示を受けて算定を行う流れです。

相手先企業探し

M&Aの交渉相手を探すのも、M&A仲介会社が担う重要な業務です。M&Aの交渉相手を自社だけで探すのは容易ではありません。その点、専門業者であるM&A仲介会社の場合、これまでの実績で培ったネットワークや独自の調査方法などを有しています。

売却側または買収側となる、クライアントにふさわしい交渉相手候補を見つけることに大きな期待が持てるでしょう。

条件交渉のサポート

M&A仲介会社が果たす重要な業務の1つとして、条件交渉のサポートがあります。M&A仲介会社と業務委託契約を締結することで、当事者が直接交渉する必要がありません。

M&Aの売却側と買収側は利害が対立する立場です。直接交渉をした場合、交渉がもつれて長期化してしまったり、感情的になって破談につながったりなどのリスクがあります。M&A仲介会社が間に入ることによって、交渉は円滑に進められるでしょう。

手続き全般のサポート

M&A仲介会社は、M&Aの各プロセスで発生するさまざまな手続きに対し、サポートやアドバイスを提供します。M&Aの各プロセスは、専門的な知識や経験がないと進められない手続きばかりです。

いつどこで何の資料を提示する必要があるか、準備や対応はどうしたらいいかなど、M&A仲介会社は全て把握しており、円滑に各プロセスを進められるでしょう。さらに、書類や資料、契約書の作成・チェックなども、M&A仲介会社に任せられるため安心です。

士業の紹介

M&A仲介会社では、必要に応じて弁護士や公認会計士、税理士などの士業資格者をクライアントに紹介します。士業資格者は、法律や会計、税金のプロです。M&Aではそのような専門家の力が必要な場合があり、士業資格者をクライアントに引き合わせます。

一定規模のM&A仲介会社では、弁護士や公認会計士などは社内に在籍しているため、クライアントに引き合わせるのは簡単です。士業資格者が在籍していないM&A仲介会社でも、提携している士業事務所があるため、すぐに紹介できます。

M&A仲介会社以外のM&A支援機関

ここで補足事項として、M&A仲介会社以外のM&A支援機関を紹介します。現在、M&A仲介会社以外でM&A仲介業務を行っている機関は以下のとおりです。

- 士業事務所(公認会計士、税理士、弁護士、中小企業診断士、事業承継士など)

- コンサルティング系(FA⦅ファイナンシャルアドバイザー⦆、経営コンサルタントなど)

- 金融機関(銀行、証券会社、信用金庫など)

以下の機関では、M&A仲介業務は行いませんがM&Aの相談や側面的サポートを行っています。いずれも公的機関であるため、手数料は無料で相談可能です。

- 事業承継・引継ぎ支援センター

- よろず支援拠点

- 商工会・商工会議所

- 独立行政法人中小企業基盤整備機構

また、インターネット上でM&A相手を探せるマッチングサイトも数多く展開されています。仲介業務の有無など各サイトのサービス提供内容が異なるため、利用する際はサイトの特徴を事前によく把握しておきましょう。

M&Aマッチングサイトの場合、M&A仲介会社よりも手数料は安くなりますが、M&A仲介会社のようなサポートはありません。

M&A仲介会社を起用するメリット

ここでは、M&A仲介会社に業務委託をすると得られる、主なメリットを紹介します。具体的には以下のとおりです。

- 相手先候補の拡大

- 経営者や担当者の負担減

- 要所に応じた専門的なサポート

- 交渉の仲介

- 適正な条件の見極め

- トラブル回避

それぞれがどんなメリットであるかを説明します。

相手先候補の拡大

M&A仲介会社を起用するメリットの1つは、M&Aの相手先候補が豊富になることです。M&Aの専門業者であるM&A仲介会社は、M&Aの相手先探しについて、これまでの実績で培った多くの企業との繋がりや独自のネットワーク、調査方法を持っています。

自力でM&Aの相手先を探すこととは比較にならないレベルで、多くの相手先候補情報を得られるでしょう。相手先候補がたくさんいるということは、それだけ自社にふさわしい相手を見つけられる確率が上がるということです。

経営者や担当者の負担減

M&A仲介会社に業務委託することで、経営者や担当者の負担を減らせることもメリットの1つです。M&Aに必要な資料の作成や交渉などを、経営者や社内の担当者が全て行うとなると多くの時間が割かれます。おそらくは、本来の業務に支障を来してしまうでしょう。

しかも、M&Aは半年~1年程度かかる長丁場です。この負担は多大なものでしょう。また、経営者が本来の業務に支障を来すと、業績に悪影響が出る可能性もあります。M&Aの交渉中に業績が落ちるのは何としても避けたいことです。M&A仲介会社のサポートは欠かせません。

要所に応じた専門的なサポート

M&Aに関して専門的な知識と経験を有するM&A仲介会社のサポートを得られるのは、M&A仲介会社を起用するメリットの1つです。M&Aの各場面では、必ず専門知識や経験が必要になります。M&A仲介会社は、それらのどの手続きに対しても万全なサポートができる存在です。

交渉の仲介

M&A仲介会社を起用することで当事者間では直接交渉しなくてすむことも、メリットの1つです。詳細は後述しますが、M&Aの業務委託契約には2つのタイプがあります。

そのタイプによって、M&A仲介会社によるM&A交渉へのスタンスは変わるのですが、いずれにしても、プレッシャーがかかり精神的な負担も大きいM&A交渉を、当事者が直接行わずにすむのは安心できることです。

適正な条件の見極め

特にM&Aに不慣れな中小企業にとって、条件交渉の落としどころが適正であるかどうかを判断・アドバイスできるM&A仲介会社の存在は大きなものです。一般にM&Aでは、買収側がM&Aに慣れていることが多く、また、売却側は不慣れであることが多いでしょう。

売却側が受け身の立場で条件交渉を行うと、買収側に押されてしまい売却額を抑えられてしまうかもしれません。そのような際に、多くのM&Aに携わってきたM&A仲介会社のアドバイスは有益なものとなるでしょう。

トラブル回避

M&A仲介会社を起用することで、M&Aで起こりがちなトラブルも回避できるでしょう。M&Aに不慣れな場合、専門的なセオリーどおりに手続きを進めないと、交渉に悪影響をもたらす思わぬトラブルが発生することもあり得ます。

M&Aに関する専門的な知識と経験を豊富に有するM&A仲介会社のサポート・アドバイスを受けることで、トラブルを未然に防げるでしょう。

M&A仲介会社を起用するデメリット

ここでは、M&A仲介会社に業務委託をする際の懸念点を確認しましょう。具体的には以下のようなものがあります。

- 利益相反の可能性

- 返金されない手数料体系

- 手数料が高額になる可能性

各懸念点の内容を説明します。

利益相反の可能性

M&A仲介会社との業務委託契約には2つのタイプがあり、その1つはM&A仲介会社が売却側・買収側の双方と契約するものです。本来、M&Aの売却側と買収側の利益は一致しておらず、対立する関係にあります。

その間にM&A仲介会社が入るということは、利益相反が生ずる可能性を否定できません。一例を挙げると、M&A仲介会社にとって、売却側とは今回限りの契約となるのが確定的です。一方、買収側とは今後も業務委託される可能性があります。

そこで、M&A仲介会社によっては、買収側に有利となるよう交渉を誘導しようとする可能性があり、これこそが利益相反です。

返金されない手数料体系

M&Aの手数料のうち、着手金、月額報酬、中間報酬、デューデリジェンス費は、M&Aの成約を断念した場合に返金されません。M&A仲介会社としては、M&Aが成約できなかった場合でも業務は提供してきたわけで、それまでの手数料という論理でしょう。

しかし、利用者側からすると、M&Aの成約を期待してM&A仲介会社と業務委託契約をしたという思いです。手数料が返金されないリスクを避けるには、着手金、月額報酬、中間報酬などの手数料が発生しない完全成功報酬制のM&A仲介会社という選択肢があります。

手数料が高額になる可能性

M&Aの手数料で最も比重が大きいのは成功報酬です。成功報酬の手数料計算では、M&Aの売却額が高くなれば、それに比例して手数料額も高くなります。売却側にとってできるだけ高額で売れるのはよいことですが、その分、手数料も高くなることは認識しておきましょう。

M&Aの買収側にとっては、買収費用に加えて手数料の出費が重なります。M&Aの規模が大きいほど、手数料が高くなることを踏まえた資金繰りが肝要です。

M&A仲介会社を選ぶ方法

数多くあるM&A仲介会社を選ぶ場合、いろいろと迷ってしまうかもしれません。ここでは、M&A仲介会社を選定する際のポイントを紹介します。

- 契約の種類

- 複数の仲介会社を比較する

- 実績の確認

- 自社の業種の理解度を確認

- 手数料の見積もりを取る

- 担当者の人物像を判断する

それぞれの内容を説明します。

契約の種類

M&A仲介会社との業務委託契約には以下の2つのタイプがあります。

- 仲介形式

- アドバイザリー形式

両者には違いがあります。M&A仲介会社と業務委託契約をする際には、その内容を知ってから締結するべきです。それぞれの特徴を説明します。

仲介形式

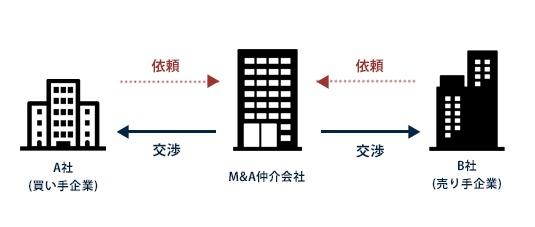

仲介形式の業務委託契約では、M&A仲介会社は売却側・買収側の両方と契約をします(上図参照)。M&A仲介会社は、売却側と買収側の間に入って両者を取り持つように業務を行い、それは文字どおり仲介です。

仲介形式の特徴として、M&A仲介会社が売却側と買収側の主張のバランスを調整することで、比較的、期間が短縮されてM&Aが成約しやすいとされています。ただし、成約するには条件を擦り合わせる必要があるため、条件面に妥協を求められることが多いでしょう。

アドバイザリー形式

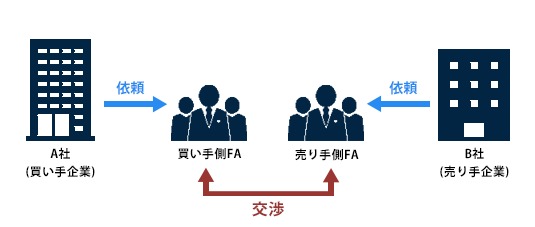

アドバイザリー形式の業務委託契約では、M&A仲介会社が契約するのは売却側と買収側のどちらか一方です(上図参照)。交渉は、売却側・買収側それぞれが契約したM&A仲介会社が代行します。

アドバイザリー形式の場合、M&A仲介会社のスタンスは、クライアントの希望条件を成し遂げるM&Aの成約です。交渉は極力、妥協しない姿勢で行われるため、長期間に及ぶ傾向があります。また、議論の平行が続けば破談してしまう可能性もあるでしょう。

以下の動画ではアドバイザリー形式の業務委託契約について解説しています。ご参考までにご覧ください。

業務委託契約の仲介形式、アドバイザリー形式のどちらがよいかは、一概に断定できません。

また、M&A仲介会社によって、仲介形式のみのところ、アドバイザリー形式のみのところ、両方の形式で業務を受けるところ(案件によりどちらかを選択する)に分かれます。自社が望む形式で契約できるM&A仲介会社であるかどうかが選択肢の1つです。

複数の仲介会社を比較する

M&A仲介会社を選ぶ際は、無料相談を活用して複数のM&A仲介会社と実際に話をして比較することが肝要です。M&A仲介会社各社のホームページによる比較で、どこに相談に行くか検討し、相談後そのままの流れで業務委託契約をするケースが多く見受けられます。

ホームページの情報だけの比較では、十分な検討とはいえません。対面でこそ分かることはたくさんあります。複数のM&A仲介会社に相談に行くのは手間と時間がかかりますが、理想的なM&Aを実施する第一歩はM&A仲介会社選びです。手を抜かず慎重に比較検討しましょう。

実績の確認

M&A仲介会社を選定するにあたって、実績の確認は欠かせません。確認すべき実績の内容は以下のとおりです。

- 担当してきたM&Aの規模

- 過去のクライアントの業種

- 担当したM&Aの地域

まず、自社と同規模のM&Aを担当した実績があるかどうかを確認します。次に、自社と同業種のクライアントがいたかどうかも重要です。そして、自社と同一または近隣地域の企業が当事者であったM&Aを担当したことがあるかも調べます。

ホームページなどに掲載されている実績は、M&A仲介会社全体のものです。また、正式に契約をする場合、相談対応者がそのまま担当アドバイザーになることが多いため、相談担当者個人の実績も確認しましょう。

自社の業種の理解度を確認

M&A仲介会社を選定する際は、自社の業種への理解度が高いM&Aアドバイザーがいるかどうか確認することも肝要です。自社と同業種のM&Aを担当した実績があったとしても、たまたま1度の実績かもしれません。

それぞれの業種では、業界特有の商慣習や開発体制、営業スタイルなどがあります。そういった事情に精通するM&Aアドバイザーがいる場合、よりスムーズにM&Aを進められるでしょう。

手数料の見積もりを取る

M&A仲介会社を選ぶにあたっては、手数料も大きな要素です。単に発生する手数料の種類や手数料計算の方法を確認するだけでなく、見積もりを取って比較するようにしましょう。

特に重要なのは、手数料のうちでも成功報酬の計算方法です。計算の基準額が下記のうちのどれかを必ず確認しましょう。

- 株式譲渡対価

- 株式譲渡対価+役員借入金

- 株式譲渡対価+有利子負債総額

- 株式譲渡対価+負債総額

また、同じレーマン方式の計算でも手数料率が異なる場合があります。手数料率も確認しましょう。

担当者の人物像を判断する

M&A仲介会社の担当者がどのような人物であるかも、M&Aの成否を左右する要素です。担当者個人の能力や知識、経験などだけではなく、人間的に信頼がおけるか、好感が持てるか、自分との相性はどうかなどといった観点で判断します。

M&A仲介会社との業務委託契約締結後、担当者に不満がある場合は、率直に伝えて担当者の交代を要求しましょう。

M&A仲介会社の手数料・報酬を抑える方策

最後に、M&A仲介会社の手数料を抑える方策を考察します。具体的には以下のとおりです。

- 手数料以外の要素で候補を決める

- 候補各社から見積もりを取る

- 手数料とそれ以外の要素を比較して最終判断

それぞれの内容を説明します。

手数料以外の要素で候補を決める

M&A仲介会社の手数料をできるだけ低く抑える最初の方策として、まずは手数料以外の条件に適合するM&A仲介会社を複数社、選びます。比較検討する条件は以下のとおりです。

- 得意とするM&Aの規模(過去のクライアントの会社規模)

- 得意な業種

- 成約したクライアントの所在地

- 実績数

M&A仲介会社の手数料が安いに越したことはありません。しかし、M&Aが成約する確度を高める観点も必要です。

候補各社から見積もりを取る

絞り込んだM&A仲介会社各社に見積もりを依頼します。見積もりの内容は無料相談の場を活用して説明を受けましょう。M&Aが成約していない(=売買価額が決まっていない)状態で見積もりは起こせないという返事があるかもしれません。

その場合は、仮定の売買価額を設定して対応を依頼します。いずれにしても、見積書でポイントとなるのは、手数料(成功報酬)計算における基準額の設定と手数料率です。

手数料とそれ以外の要素を比較して最終判断

第一段階の検討で行った条件面と見積書の内容を総合して、最終的に業務委託契約を締結するM&A仲介会社を選定します。条件面で優れたM&A仲介会社と、手数料が一番安いM&A仲介会社は一致しないかもしれません。

あくまでも手数料が安いことにこだわるのか、手数料+その他の条件を総合的に判断するかは、それぞれの考え方次第です。

完全成功報酬制がおすすめ

初めてのM&Aで、すんなり成約するかどうか不安があるという場合、返金されない手数料が発生するM&A仲介会社との業務委託契約はリスクがあるといえるでしょう。その場合は、完全成功報酬制で中小企業のM&A案件を中心に業務を行っているM&A仲介会社をおすすめします。

完全成功報酬制であれば、M&Aが成約するまで一切、手数料は請求されません。現在、完全成功報酬制のM&A仲介会社は急激に増えているため、選択の余地にも困らないでしょう。

M&Aの手数料まとめ

M&A仲介会社に業務を委託すれば、手数料は必ず請求されます。従来のM&A仲介会社の手数料は、支払時期が異なる複数の手数料があって分かりづらいものでした。

しかし、昨今は業界のトレンドであるかのように完全成功報酬制のM&A仲介会社が増え、手数料体系が分かりやすく変貌しつつあります。手数料体系が分かりやすくなれば、注意すべきは計算方法です。レーマン方式の基準額がどのような設定かに着目して検討しましょう。

M&A・事業承継のご相談ならM&Aエグゼクティブパートナーズ

M&A・事業承継については専門性の高いM&AアドバイザーがいるM&Aエグゼクティブパートナーズにご相談ください。

M&Aエグゼクティブパートナーズが選ばれる4つの理由

②各業界でのM&A実績が豊富なトップコンサルタントのみ在籍

③オーナー様を第一に考えたM&A仲介サービス

④グループ間のネットワークによる幅広いサービスのご提供

>>M&Aエグゼクティブパートナーズの強みの詳細はこちら

M&Aエグゼクティブパートナーズは、成約するまで無料の「譲渡企業様完全成功報酬制」のM&A仲介会社です。

無料で相談可能ですので、まずはお気軽にご相談ください。