事業承継M&Aとは?メリットやデメリットと成功のポイントを解説!

事業承継M&Aは、後継者不在の中小企業にとって問題を解決できる有効な手立てです。本コラムでは、事業承継M&Aと他の事業承継方法との違いやそれぞれのメリット・デメリットを解説するとともに、事業承継M&Aを成功させるポイントなども紹介します。

目次

事業承継とM&Aの違い

まず、事業承継とM&Aの違いについて考察しましょう。事業承継とは、個人事業主や会社経営者が、その経営を後継者に引き継ぐことです。過去には、経営者の親族や従業員が後継者となるのが一般的でした。

一方、M&Aとは、買収側が売却側の事業や会社を買収や合併などの手段で取得することです。買収側が事業や会社を取得することは、承継すると言い換えられます。その点では事業承継と通じるものがあるといえるでしょう。

しかし、全てのM&Aが事業承継のために行われるわけではありません。それが事業承継とM&Aの違いです。

M&Aは事業承継方法の1つ

事業承継とM&Aの違いは何かというよりも、M&Aは事業承継の1手段です。親族や社内に後継者候補がいない売却側(現経営者)が、事業承継の意図を持って事業や会社を売却するとき、M&Aによる事業承継が行われます。これが、事業承継M&Aです。

新たな経営者であるM&Aの買収側(第三者)は、後継者という役割も担うことになります。

事業承継とは

事業承継では、個人事業主や会社経営者がこれまで培ってきた全ての経営資源が後継者に承継されます。

逆にいえば、事業や会社の全ての経営資源が確実かつ適切に後継者に承継されないと、事業承継およびその後の後継者による経営は成功しません。では、経営資源とは具体的に何であるか、見てみましょう。

承継される要素

事業承継における経営資源は多面性があるものです。それらを大別すると以下の3種類の要素に分けられます。

- 人

- 資産

- 知的資産

この3つの要素に分類される事業承継の経営資源とは、具体的に何であるかを説明します。

人

事業承継される経営資源で「人」に分類される要素は以下のとおりです。

- 経営権

- 後継者選び

- 後継者教育

事業承継の要素として重要なのは経営権です。ただし、経営権を引き継いだ後継者が、事業承継後も事業や会社経営の維持・発展ができるようになるには、まず、適切な後継者選びを行わなければなりません。

そして、後継者に経営者として必要な知識や経験を学ばせるために、一定期間の後継者教育も必要です。

資産

事業承継される経営資源で「資産」に分類される要素は以下のとおりです。

- 事業用資産(個人事業主の場合)

- 株式(株式会社の場合)

- 資金

個人事業の場合、法人格を持たないため、事業に必要な資産は事業主の所有物です。したがって、個人事業を事業承継する際には、現事業主から後継者に事業用資産の全てが譲渡されなければなりません。

中小企業の場合は、現経営者が所有する自社株式を後継者に譲渡することで事業承継が成立します。事業に必要な資産は会社が所有しているため、個人事業のような個人間の事業用資産の譲渡は行われない点が違いです。

また、事業承継される際の資金は、金融機関などから融資を受けている場合もあります。つまり、事業承継した後継者は、負債も引き継ぐということです。

知的資産

事業承継される経営資源で「知的資産」に分類される要素は以下のとおりです。

- 取引先

- 顧客情報

- 人脈

- 経営理念

- 事業のノウハウ

- 従業員の資格や技術

- 許認可

- 知的財産権

知的資産は、無形資産とも呼ばれるものです。会社の持つ取引先や顧客リスト、経営者の人脈などは有益な知的資産でしょう。経営者の経営理念や事業を行ううえでのノウハウも、しっかりと承継されなければならない知的資産です。

従業員の持つ資格や技術・技能なども知的資産に分類されます。事業の許認可は、個人事業の場合、事業承継で引き継げません。後継者が新たに取得する必要があります。この点は会社の事業承継との違いです。

知的財産権とは、特許権、意匠権、商標権などを指します。知的財産権は、事業や会社の経営上、大きな武器となるでしょう。

M&Aとは

M&Aの「M]はmergersで「合併」を意味し、「A」はacquisitionsで「買収」を意味します。企業の経営戦略の1つとして行われているものです。

かつて、M&Aは大企業が行う経営戦略というイメージもありましたが、昨今では中小企業にも浸透し広く行われるようになってきています。ここでは、M&Aの定義、M&Aの相手先、M&Aスキーム(手法)の種類や違いについて確認しておきましょう。

定義

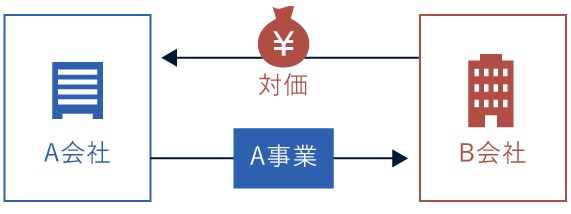

M&Aの定義は、「資本の移動により権利が移転すること」です。資本の移動とは、対価を支払うことを意味します。権利の移転とは、事業の運営権や会社の経営権が対価の支払者に移るという意味です。

この定義は、狭義のM&Aの定義とも言われています。広義のM&Aの定義としては、「権利は移転しないものの資本は移動する」とされ、これに該当するのが、株式の持ち合いや合弁会社設立などの資本提携および資本業務提携です。

なお、「資本も移動せず権利も移転しない」業務提携は、広義のM&Aには含まれません。

M&Aの相手先

事業承継する売却側の観点でM&Aの相手先を考えると、以下の3種類の当事者がいます。

- 起業家

- 事業会社

- ファンド

それぞれの相手先について説明します。

起業家

M&Aにおける売却側の交渉相手候補の1つとして、個人起業家がいます。本来、起業や創業とは、新たに事業や会社を起こすことです。しかし、近年、後継者不在の中小企業や個人事業主から会社や事業を買い取り、自分が新たな経営者になる個人が増えつつあります。

その理由は、後継者不在の中小企業が多いという事情や、インターネット上でM&Aのマッチングサイトが増え手軽に情報収集や交渉が行えるようになったこと、また、公的機関である事業承継・引継ぎ支援センター(詳細は後述)のサポートもあることなどです。

事業会社

M&Aにおける売却側の有力な交渉相手候補は、事業会社、つまりは一般企業です。事業会社は、自社の経営戦略としてM&Aを実施します。

M&Aの目的は各社の事情によりさまざまです。一般的に言われるM&Aの目的としては、同業者の買収であれば事業の拡大、異業種の買収であれば新規事業への進出、また、人材や技術、ノウハウ、知的財産権、許認可の獲得などが挙げられます。

ファンド

ファンドも、M&Aにおける売却側の交渉相手候補の1つです。ファンドは投資目的でM&Aを行います。買い取った企業にファンド側から取締役が入り、経営改善を施し企業価値向上を図ったうえで、買収した金額よりも高く株式を売ることが狙いです。

株式を売る際は、他社にM&Aで売却するケース、上場して株式市場で売るケース、買い取った企業側経営陣に株式を買い戻させるケースに分かれます。ファンドの場合、事業承継の相手としては検討が必要でしょう。

M&Aスキーム(手法)

事業承継で行われる可能性のあるM&Aスキームは以下のとおりです。

- 株式譲渡

- 株式交換

- 合併

- 会社分割

- 事業譲渡

それぞれのM&Aスキームの特徴を説明します。

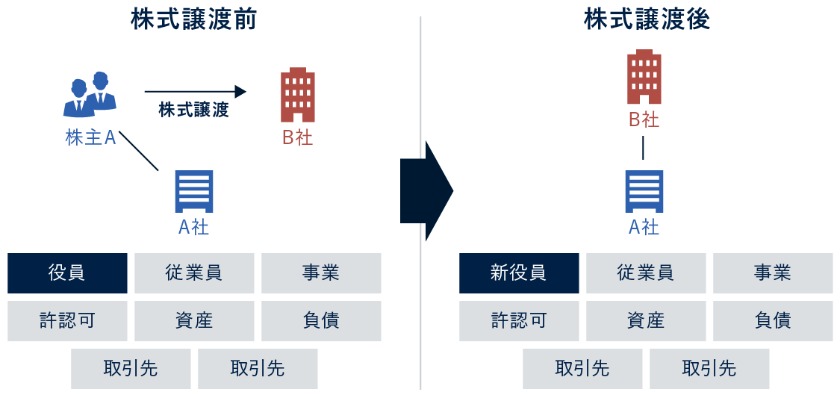

株式譲渡

株式譲渡とは、中小企業の経営者が所有する自社株式を買収側に譲渡することで、会社の経営権を買収側に移転させるM&Aスキームです。株式譲渡の対価は現金と決まっています。株式の譲渡だけでM&Aが成立するため、他のM&Aスキームと比べて手続き面が簡易です。

一方、買収側は、株式譲渡が包括承継であるため、不要な資産や負債も引き継がねばなりません。経営上のリスクとなる偶発債務などの簿外債務を引き継いでしまう可能性もあります。

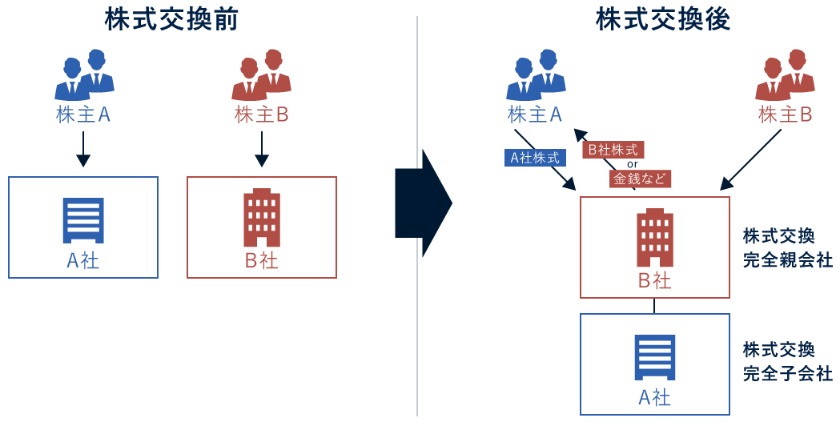

株式交換

株式交換は、M&Aの買収側が企業であるときに、売却側企業を完全子会社化する前提で行われるM&Aスキームです。株式交換の対価は、現金以外に自社株式、社債、新株予約権などを用いられることが会社法で定められており、この点が株式譲渡とは違います。

買収側が上場企業で、対価として現金がすぐに必要ない売却側の場合は、対価を買収側の上場株式で受け取るという選択が有効です。普段は配当収入が期待でき、株価の上がったときや現金が必要になったときなどに売却して現金に換えられます。

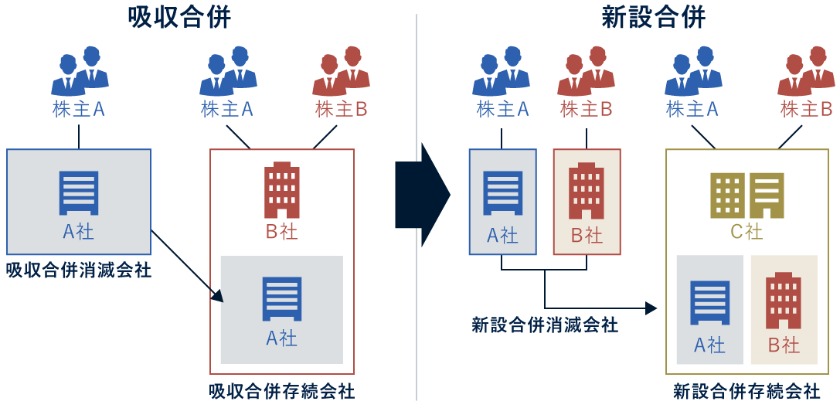

合併

合併とは、複数の企業を1つの企業に統合するM&Aスキームです。売却側企業は買収側企業に吸収されて法人格を失い消滅します。合併の対価も、現金、自社株式、社債、新株予約権などのいずれでも可能です。

合併には、吸収合併と新設合併の2種類があります。既存企業間で行われるのが吸収合併です。合併のために新設された企業が存続会社となる場合は、新設合併といいます。合併はシナジー効果の期待が高い反面、急な組織の統合のため混乱が生じる可能性が懸念点です。

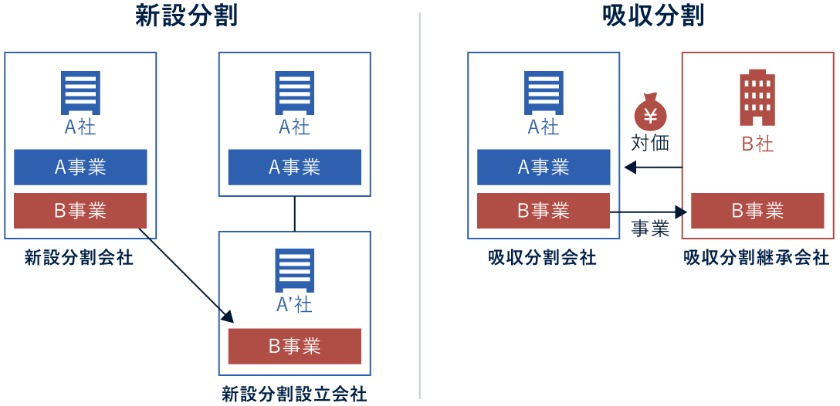

会社分割

会社分割は、売却側企業の事業部門を丸ごと買収側企業に売却するM&Aスキームです。買収側は、事業に関連する資産、権利義務、従業員などを包括承継します。一度に売却する事業部門の数に限定はありません。

会社分割の対価も、現金、自社株式、社債、新株予約権などのいずれでも可能です。株式譲渡や株式交換、合併などと違って、会社組織(法人格)は、売却側に残ります。

節税対策などで会社を手元に残したい場合は有効です。会社分割も2種類があります。既存企業間で行われる吸収分割と、新設企業が承継会社(買収側)となる新設分割です。

事業譲渡

事業譲渡も、売却側の事業を買収側に売却するM&Aスキームです。事業譲渡も一度に売買する事業の数に制限はありません。会社分割との違いは、対価が現金のみであることと、M&Aスキームの中で唯一の個別承継であることです。

事業譲渡では、売買する資産や権利義務などを売却側と買収側が協議し、1つずつ決めていきます。買収側としては不要な資産や負債、簿外債務などを引き継がずにすむのです。

その一方、取引先との契約や転籍する従業員との労働契約は、全て個別に相手の同意を取って再契約をしなければなりません。事業の許認可も取り直す必要があります。なお、法人格を持たない個人事業主の場合、M&Aの手段はこの事業譲渡しかありません。

事業承継問題の実態

日本の中小企業における事業承継問題の実態を把握するため、以下の項目に沿い説明を進めます。

- 高齢化する経営者

- 後継者不在率

- 自社株の引継ぎ

- 事業継承M&Aの浸透

- 事業承継の脱ファミリー化

高齢化する経営者

帝国データバンクの「全国『社⻑年齢』分析調査(2022年)」によると、日本企業の社長の平均年齢は60.4歳、引退時期の平均年齢は68.8歳という結果でした。

1990(平成2)年の調査では54歳でしたが、それ以降、ずっと上がり続けています。また、社長の年代別構成比は以下のとおりです。

30歳未満 | 0.2% |

30代 | 3.1% |

40代 | 16.5% |

50代 | 28.4% |

60代 | 26.6% |

70代 | 20.2% |

80代 | 5.0% |

超高齢社会である日本を象徴するような年代別構成比となっているのが分かります。

後継者不在率

後継者不在率のデータも帝国データバンクのものを参照します。「全国企業『後継者不在率』動向調査(2022)」によると、中小企業の後継者不在率は57.2%でした。 また、過去5年間の後継者不在率は以下のように推移しています。

2018年 | 66.4% |

2019年 | 65.2% |

2020年 | 65.1% |

2021年 | 61.5% |

2022年 | 57.2% |

5年前と比較すれば10%近く下がっており、後継者不在率は減少傾向にあります。しかし、2023年以降も毎年必ず減ると決まっているわけではありません。それよりも、後継者不在率は現在もまだ高い水準にあるという認識でいるべきでしょう。

自社株の引継ぎ

中小企業の事業承継では、後継者が自社株式を取得しなければなりません。後継者が親族の場合、株式を相続か贈与で取得するため、相続税または贈与税の負担が生じます。相続人が複数いる場合は、株式が分散するリスクもあるでしょう。

後継者が従業員の場合は、株式を買い取る必要があります。相応の資金がなければ株式が取得できません。このように、資金面がネックとなって事業承継が進みづらいことも懸念されています。

事業継承M&Aの浸透

後継者不在で事業承継が行えず、廃業してしまう中小企業の多発を危惧した政府は、M&Aによる事業承継の認知のため、広くキャンペーンを行ってきました。

また、中小企業の事業承継を専門にサポートする事業承継・引継ぎ支援センター(詳細は後述)を各都道府県に設置し、支援事業にも力を入れています。

M&Aの実施件数増加に伴ってM&A仲介会社などの支援機関も増えてきており、それらの効果によって事業承継M&Aが浸透してきたのが現実です。

事業承継の脱ファミリー化

帝国データバンクの「全国企業『後継者不在率』動向調査(2022)」では、事業承継の種類別の比率も発表しています。

事業承継の種類 | 2018年 | 2019年 | 2020年 | 2021年 | 2022年 |

|---|---|---|---|---|---|

親族内承継 | 39.6% | 39.1% | 39.3% | 38.7% | 34.0% |

社内承継 | 31.6% | 31.7% | 31.9% | 31.4% | 33.9% |

M&Aによる事業承継 | 16.8% | 17.3% | 17.2% | 18.6% | 20.3% |

外部招聘 | 7.4% | 7.8% | 7.6% | 7.3% | 7.5% |

創業者の復帰 | 4.5% | 4.1% | 4.0% | 4.0% | 4.3% |

かつての日本の中小企業の事業承継では、後継者と言えば現経営者の子どもを筆頭に親族が後を継ぐのが代表的でした。しかし、上表でも明らかなとおり、親族内承継は減少傾向です。

その一方で、従業員が後継者となる社内承継やM&Aによる事業承継が増えてきているのが分かります。

3種類の事業承継とそのメリット・デメリット

事業承継には以下の3種類の方法があります。

- 親族内承継

- 社内承継

- M&Aによる事業承継

これらは後継者の立場の違いで種類分けされているものです。各事業承継の概要と、それぞれのメリット・デメリットを説明します。

親族内承継

親族内承継とは、現経営者の親族が後継者となる事業承継です。親族の代表格は経営者の子どもですが、それ以外にも配偶者、子どもの配偶者、兄弟姉妹、甥姪などが後継者となる場合もあります。過去には多くの中小企業で親族内承継が行われていました。

しかし、現在は少子化による後継者候補の減少と価値観の多様化などを理由に親族内承継は減少傾向にあります。価値観の多様化とは、親の跡を継ごうとしなかったり、子に跡を継いでもらおうと求めなかったりといった考え方の台頭のことです。

親族内承継のメリット

親族内承継のメリットは、後継者を早期に決められることと、そのために長期間にわたって後継者教育を施せることです。

もう1つのメリットとして、中小企業では広く親族内承継が行われてきた歴史的経緯から、現経営者の子どもなどの親族が後継者になることに対し、社内や取引先に受け入れられやすいことも挙げられます。

親族内承継のデメリット

親族内承継のデメリットは、親族に必ずしも経営センスが備わっているとは限らないことです。親族だからという理由で経営能力が不十分な後継者を選んでしまった場合、現経営者の引退後、会社の経営が立ち行かなくなる危険があります。

また、親族内承継では、後継者は相続か贈与で自社株式を取得します。その場合に発生する相続税や贈与税の負担を嫌って、後継者を固辞するというデメリットもあるでしょう。その理由は、自社株式は他の遺産のように売却して納税資金に充てられないためです。

社内承継

社内承継とは、会社の役員や従業員が後継者となる事業承継です。従来より、親族に後継者候補がいない場合の次善の策として行われてきました。現在では、親族内承継の減少傾向を補うように社内承継の実施が増加中です。

また、親族内に後継者候補がいるものの、年齢が若過ぎて経験が不十分であったり、後継者教育が途中だったりなどの理由で、事業承継のつなぎ役として一時的に社内承継が行われることもあります。

社内承継のメリット

社内承継の第一のメリットは、後継者として適性がある者を選べる点と、後継者は会社が行っている事業をよく理解している点です。早期に後継者候補を決めた場合は、後継者教育も長きにわたって行えるメリットもあります。

社内および取引先などにおいても、後継者の仕事ぶりや能力を知っていることから、受け入れられやすいこともメリットです。

社内承継のデメリット

社内承継のデメリットは、後継者候補が辞退する可能性があることです。親族ではない役員や従業員が後継者となる場合、現経営者から自社株式を買い取らなければなりません。

相応の資金が必要になるため、自己資金で足りなければ金融機関などから借りる必要があります。この負担を重荷に感じて辞退するケースがあるのです。また、社内に必ずしも後継者の適性がある者がいるとは限らない点もデメリットといえます。

M&Aによる事業承継

親族や社内に後継者候補がいない場合に、M&Aを実施し、その買収側に後継者として新たに経営を担ってもらい事業承継を実現するのが、M&Aによる事業承継です。

親族や社内に後継者候補がいないと、廃業してしまう中小企業も少なくありません。それを危惧した政府が、M&Aによる事業承継認知のキャンペーンを行っていることで、M&Aによる事業承継は増加傾向にあります。

M&Aによる事業承継のメリット

M&Aによる事業承継のメリットは、後継者として有力な相手を選べることです。

M&Aによる事業承継では、買収側は事業会社か個人起業家が主な相手候補となります。すでに経営を行っている相手、あるいは経営に強い意欲を持っている相手から自社の将来を託すのに適切な後継者を選べるでしょう。

また、廃業を免れて従業員の雇用や取引先との契約を守り、現経営者が対価を得て個人保証も解除できることなども、M&Aによる事業承継のメリットです。

M&Aによる事業承継のデメリット

M&Aによる事業承継のデメリットは、希望する相手が必ず見つかるとは限らないこと、また、相手が見つかるまでに長期間かかる場合があること、そして、相手が見つかっても交渉が成立するまでに長期間を要する可能性があることです。

現経営者の引退予定時期などの兼ね合いがある場合、それを見越したM&Aへの取組みが欠かせません。

また、M&A後、元経営者が買収側の経営施策に不満があったとしても、すでに経営権を手放しており、親族や従業員の後継者と違って、経営に口を挟めないというデメリットもあります。

事業承継M&Aのメリット

ここでは、事業承継のために行うM&Aのメリットについて、売却側と買収側に分けて説明します。まずは、売却側のメリットです。

売却側のメリット

事業承継M&Aにおける売却側の主なメリットは以下の6点です。

- 事業承継先の選択肢増加

- 後継者不在問題の解決

- 従業員の雇用継続

- 個人保証の解除

- 売却利益の獲得

- 課税額の抑制

それぞれのメリットの内容を説明します。

事業承継先の選択肢増加

事業承継M&Aでは、親族や社内から後継者を選ぶことに比べて、事業承継先(後継者)の選択肢が一段と増加するメリットがあります。

すでに創業経験のある個人起業家や現在も経営を行っている企業などが、事業承継M&Aの相手先候補です。後継者教育を施すとはいえ、経営経験のない親族や従業員が後継者となるよりも、会社の今後の発展が期待できるでしょう。

後継者不在問題の解決

親族や社内に後継者候補がいない中小企業や個人事業主にとって、事業承継M&Aは後継者不在問題解決のメリットそのものです。親族や従業員が後継者では、会社の先行きに不安点があります。

その点、事業承継M&Aで、資金も十分にある企業の子会社になった場合、会社の経営安定化および発展が望めるでしょう。

従業員の雇用継続

事業承継M&Aで会社の存続が決まれば、従業員の雇用継続も守られるというメリットがあります。現経営者が後継者不在のまま引退時期を迎えれば、会社や事業は廃業するしかありません。

廃業となれば従業員は解雇され職を失います。同じ待遇や同じ労働環境の会社にすぐ転職できるとは限りません。廃業による解雇で、従業員の家族も含めた大問題になるところを事業承継M&Aで防げます。

売却利益の獲得

事業承継M&Aでは、会社の現在の価値と将来の価値に応じた対価が得られるため、経営者は売却利益を獲得できることがメリットです。親族内承継では自社株式を親族に無償で渡します。

社内承継では従業員が自社株式を買い取りますが、M&Aの対価ほど高い金額はつけられないのが人情です。その点、事業承継M&Aでは、会社の価値に応じた金額が対価となるため、相応の利益が得られるでしょう。

個人保証の解除

事業承継M&Aでは、会社が融資を受けた際に経営者個人が連帯保証した個人保証(経営者保証)を解除できる点がメリットです。包括承継のM&Aスキームでは、債務も自動的に買収側に引き継がれます。

そのため、買収側、金融機関と協議し、個人保証を解除できるのです。個別承継である事業譲渡の場合は、買収側と債務の引き継ぎ交渉を行い、その結果を受けて金融機関と協議する必要があります。

課税額の抑制

事業承継M&Aを株式譲渡で行った場合、廃業・清算するよりも課税額の抑制効果が期待できるメリットがあります。株式譲渡での事業承継M&Aの場合、株式を売却した経営者個人の株式譲渡益に対して分離課税されるのみです。

一方、清算の場合は、法人、経営者個人の双方に課税を受けるため、合算すると課税額が高くなる可能性があります。

買収側のメリット

事業承継M&Aにおける買収側の主なメリットは以下の4種類です。

- 事業規模・市場シェア拡大

- 新規事業への進出

- 人材の獲得

- 技術力の獲得

それぞれのメリットの内容を説明します。

事業規模・市場シェア拡大

事業承継M&Aで買収側が同業者を買収した場合、事業規模や市場シェアを拡大できるメリットがあります。事業規模の拡大は、単に売上高の合算にとどまらず、シナジー効果の創出を得られればより大きな業績向上が望めるでしょう。

成熟期に入った業種の市場では、自社単独では市場シェアを高めるにも限度があります。その点、事業承継M&Aであれば市場シェア拡大が容易です。

新規事業への進出

事業承継M&Aで買収側が異業種を買収した場合、新規事業への進出が実現するメリットがあります。通常、新規事業への進出は、準備に時間と手間、費用がかかり、そのうえ成功するとは限りません。

事業承継M&Aで異業種を買収すれば、さまざまなコストを抑えて新規事業への進出が実現します。また、稼働中の事業の買収であるため、失敗するリスクもありません。

人材の獲得

事業承継M&Aでは、人材の獲得もメリットです。少子化により若年層の人口減少が続く日本では、多くの業種で人手不足が叫ばれています。事業承継M&Aを実施すれば、経験や資格などを持った優良な人材をまとめて獲得できるのです。

このことは、採用コストや入社後の教育コストの削減も可能にします。

技術力の獲得

事業承継M&Aでは、売却側の持つ技術力を獲得できるメリットがあります。自社にない技術力を得ることで業績の向上が期待できるでしょう。

また、事業承継M&Aでは、技術力に限らず、売却側が持つノウハウ、特許権や商標権、意匠権などの知的財産権、取引先や顧客リストなどの無形資産も得られるメリットがあります。

事業承継M&Aのデメリット

ここでは、事業承継のために行うM&Aのデメリットを、売却側と買収側に分けて説明します。まずは、売却側のデメリットです。

売却側のデメリット

事業承継M&Aにおける売却側の主なデメリットは以下の6点です。

- 時間と手数料

- 想定額を下回る売却

- 経営陣や幹部が買収側の人物に代わる

- 従業員の待遇変化

- 買収側との社風の違い

- 経費購入資産の扱い

それぞれのデメリットの内容を説明します。

時間と手数料

M&Aは、多くの時間とM&A仲介会社などへの手数料が発生する点がデメリットといえるでしょう。時間については、まず、M&Aの交渉相手探しに時間がかかります。相手が決まっても、条件交渉にも時間を要するものです。

大筋で条件合意となると、買収側から売却側に対する経営状態の詳細調査(デューデリジェンス)で、また時間がかかります。その後、最終交渉で合意すれば契約成立です。

しかし、M&Aに効力を持たせるためには株主総会などの社内手続きを経る必要があり、効力発生日までさらに時間がかかります。

M&A仲介会社などの専門家を起用しなければ手数料は発生しませんが、事業承継のために初めてM&Aをする場合、独力でM&Aを進めるのは現実的ではありません。手数料は必要費用と考えるべきでしょう。

想定額を下回る売却

M&Aでの売却側のデメリットとして、想定した売却額よりも実際の売却額が低くなる場合があります。M&Aの際は、買収側との交渉前に自社の企業価値評価を行い、交渉で提示する金額を決め、ある程度の予想を立てておくものです。

ただし、M&Aの売買額は、あくまでも交渉によって決まります。必ず企業価値評価どおりに決まるとは限りません。自社で気づいていない弱みがあって、買収側がそれを理由に売買額を下げる交渉をしてくることもあるでしょう。

経営陣や幹部が買収側の人物に代わる

従業員の立場から見た事業承継M&Aのデメリットとして、経営陣や幹部・上司が買収側の人物に代わり、労働環境に不安を持つということがあります。事業承継M&Aでは、まず確実に現社長は会社に残りません。

役員や幹部は留任することも多いですが、買収側としても経営統合を進める必要性があるため、役員や幹部の一部に買収側から人がくることは容易に想像できます。従業員が不安を持たないようにする施策を行うことが肝要です。

従業員の待遇変化

これも従業員から見たM&Aのデメリットとして、経営統合による待遇変化の不安があります。M&A後の経営統合プロセスにおいて、就業規則や給与規定、人事考課制度などは基本的に買収側で用いられているものに変更されるでしょう。

人事異動も含め、人によっては大きな待遇の変化があるかもしれません。ただし、一般的には、買収側の方が企業規模が大きいことがほとんどです。買収側の規定類への変更で待遇が良くなるケースもあり、一概にデメリットとは言い切れません。

買収側との社風の違い

売却側と買収側の社風が大きく異なる場合、M&A後、残った売却側の従業員は苦労するかもしれません。この点はM&Aのデメリットといえます。

ちょっとした業務習慣の違いでも、売却側としては買収側に合わせることになるため、慣れるまで仕事がしづらくなるのは否定できません。このことが原因で売却側の従業員が大量離脱しないよう、買収側には丁寧な社風の融合が求められます。

経費購入資産の扱い

非上場の中小企業の場合、節税対策の一環として、経営者が使用する不動産や自動車などの資産を、会社の経費で購入していることがあります。

株式譲渡や合併などで事業承継M&Aを行えば、それらの資産は買収側に引き渡され、その後の使用はできません。これも事業承継M&Aのデメリットといえるでしょう。M&A後も必要な資産であれば、貸借契約を結ぶ、あるいは買い取りなどを行う必要があります。

買収側のデメリット

事業承継M&Aにおける買収側の主なデメリットは以下の4点です。

- 売却側との社風の違い

- 売却側人材の流出

- シナジー効果の不発

- 偶発債務などの簿外債務の発覚

それぞれのデメリットの内容を説明します。

売却側との社風の違い

事業承継M&Aのデメリットとして、買収側と売却側で大きく社風が異なる場合、買収側の従業員と売却側出身の従業員との間で感情的な摩擦が生じやすく、経営統合に支障をきたす恐れがあります。

買収側経営陣にとっては、経営統合を順調に進め業績向上を遂げるのがM&Aの目的です。出身会社間で派閥ができたりしないよう、マネジメントの工夫が肝要になります。

売却側人材の流出

M&Aをきっかけに売却側の人材が流出してしまう場合があり、それは買収側にとって大きなデメリットです。人材獲得を目的にM&Aを実施する買収側もいます。流出するのが幹部社員や優秀な人材だった場合、痛手は大きなものです。

中小企業や個人事業の場合、経営者に魅力を感じて働いている人材もいます。事業承継M&Aでは経営者の引退は必然であるため、離職するきっかけになりやすい状況です。流出してほしくない人材については、早期からケアを行い会社にとどまるよう働きかけましょう。

シナジー効果の不発

シナジー効果が創出できず、想定した業績向上が実現できない可能性があるのは、M&Aのデメリットです。事業ではやむを得ないことですが、100%必ず実現できると断言はできません。

逆に、想定していない悪影響をもたらす出来事が起きる可能性もあります。シナジー効果創出に向けては、綿密な経営統合計画の策定が欠かせません。

偶発債務などの簿外債務の発覚

事業譲渡以外のM&Aスキームの場合、包括承継であるため、偶発債務などの簿外債務を引き継ぐ可能性があり、買収側にとってデメリットです。簿外債務とは貸借対照表に載っていない債務であり、以下のようなものが該当します。

- 未払い社会保険

- 未払い残業代

- 買掛金

- リース債務

- 債務保証

- 退職給付引当金

- 賞与引当金

- 損害賠償請求を伴う訴訟リスク

簿外債務は売却側が故意に隠すよりも、売却側自身も把握していないことの方が多いです。M&A後に簿外債務が発覚し、その金額の規模が大きければ、資金繰り上、悪い影響が出るでしょう。十分なデューデリジェンスにより、簿外債務の有無を把握する必要があります。

事業承継M&Aに向けたチェックポイント

売却側として事業承継M&Aを少しでも円滑に進めるためには、自社の以下のような点について状況を確認・把握しておきましょう。

- 年商

- 経常利益

- 従業員数と所有資格

- 組織

- 技術力やノウハウ、ブランド力

- 顧客や取引先リスト

それぞれのチェック内容を説明します。

年商

M&Aの買収側が売却側をチェックする際に、最初に確認するのは年商の金額です。業種や業態で見方は異なりますが、年商5億円が1つのポイントでしょう。

ただし、製品やサービスの単価が低い企業の場合は、業績が好調でも年商5億円には満たない場合もあります。そのような業種や業態による年商の違いは、きちんと説明できれば問題ありません。

経常利益

M&Aの買収側が、年商の次に着目するのが売却側の経常利益です。単に経常利益額だけでなく、年商に対する利益率にも注目します。問題となるのは、利益がほとんど出ていない、あるいは赤字の場合です。

たとえば、「業種的に先行投資型であり、回収まで期間を要するため現状は赤字となっているだけ」といったような買収側が納得できる説明ができないと、M&Aの交渉相手となってもらえないかもしれません。

従業員数と所有資格

M&Aの買収側は、売却側の従業員数にも着目します。人材獲得を目的にM&Aを行う買収側もおり、従業員数は大きなアピールポイントです。売却側の従業員数が少ない場合、業績好調であっても人材流出リスクを考慮し、要検討となるケースもあるでしょう。

また、建設業などでは、従業員が所有する資格にも注目が集まります。一定の業務経験を持った有資格者は簡単に補充できる人材ではないため、買収側にとって大きな魅力です。

組織

M&Aの買収側は、売却側の組織体制やマネジメントのタイプにも着目します。具体的には、トップダウン型かボトムアップ型かという点です。M&A後、売却側経営者が経営陣として会社に残るなら、トップダウン型組織でもいいかもしれません。

しかし、事業承継M&Aでは、経営者の引退は明らかです。したがって、M&A後のマネジメントを考えたとき、売却側の組織がボトムアップ型で運営がなされていることが重要な意味を持ちます。

技術力やノウハウ、ブランド力

無形財産の一端である技術力やノウハウ、ブランド力も、M&Aの買収側が着目するポイントです。企業の技術力やノウハウ、ブランド力は、一朝一夕で確立できるものではありません。売却側が長い年月をかけて培ったものです。買収側も大いに注目するでしょう。

仮に年商や利益額が不十分であっても、技術力やノウハウ、ブランド力に高い評価を得た場合は、事業承継M&Aの交渉がスムーズに進む可能性があります。

顧客や取引先リスト

売却側の顧客や取引リストも無形資産の1つであり、M&Aの買収側が着目するポイントです。顧客や取引先が多ければ、それだけで評価を得られるでしょう。その中に優良な顧客や、買収側が取引できていない大手取引先がいる場合、さらに評価は高まります。

ただし、取引先リストにおいては、取引先相手が有名な大手企業であっても、取引がその1社に集約されているような場合は、取引打ち切りによる売上消失リスクがあるため、警戒されてしまうでしょう。

事業承継M&Aを成功させるためには

ここでは、事業承継M&Aを成功させるために遂行すべきことを確認しましょう。具体的には以下のとおりです。

- 磨き上げ

- スケジューリング

- 複数株主がいる場合の注意事項

- 公的支援の利用

- M&A専門家への相談

それぞれの内容を説明します。

磨き上げ

事業承継M&Aを成功させるポイントの1つとして、会社の「磨き上げ」があります。磨き上げは、言い換えれば企業価値向上なのですが、具体的には、会社の弱みをなくし強みをより際立たせることです。

そのためには、あらためて自社を隅々まで客観的に分析し、強みと弱みをよく把握しなければなりません。弱みの克服が難しいのであれば、強みを磨き上げることでカバーできる可能性もあります。事業承継M&Aを成功させるために、気づいたことを実践しましょう。

スケジューリング

事業承継M&Aを成功させるためには、スケジューリングも欠かせない要素です。M&Aはタイミングにも左右されるといわれています。業績が好調なうちに行う方が成約しやすいという考え方もあるでしょう。

業界再編が起きている業種であれば、急がないと乗り遅れてタイミングを逃してしまうかもしれません。また、M&Aは時間がかかるものですから、自分の引退時期を決め、そこから逆算してM&Aに取りかかるという方法もあります。

いずれにしても、後継者不在であれば、M&A仲介会社に相談するなど早期からM&Aの準備を進めておきましょう。

複数株主がいる場合の注意事項

事業承継M&Aの成功を目指す際、経営者以外にも株主がいる場合は注意事項があります。一般に事業承継M&Aでの買収側は、株式譲渡であれば売却側の全株式取得を希望するでしょう。

オーナー経営者が全株式を所有していれば問題ないのですが、取引先や知人、元役員なども株式を所有しているケースがあります。それらの少数株主が株式売却に賛同してくれなかったり、連絡がつかない状態であったりすると、買収側が全株式を取得できません。

スクイーズアウトなどの手法で強制的に少数株式を買い取れはしますが、その分、買収側の手続きが増えてしまい嫌がられるかもしれません。したがって、事業承継M&Aの成功を目指す場合は、初期段階で経営者が少数株主から株式を買い取っておくといいでしょう。

公的支援の利用

事業承継M&Aを成功させるためには、公的支援の活用も有効です。実際の公的支援には以下のようなものがあります。

- 事業承継・引継ぎ支援センター

- 事業承継ガイドライン

- 中小M&Aハンドブック

- 中小M&Aガイドライン

- 事業承継税制

- 事業承継・引継ぎ補助金

それぞれの公的支援の内容を説明します。

事業承継・引継ぎ支援センターとは

事業承継・引継ぎ支援センターは、中小企業庁からの委託事業として全国の各都道府県に設置されている公的機関です。中小企業や個人事業主の事業承継のサポートを専門に行っています。

親族内承継、社内承継、M&Aによる事業承継のどれでもサポートするのが業務です。ただし、M&Aの仲介業務は行いません。M&Aに関する相談や提携しているM&A仲介会社の紹介などを行っています。

また、独自事業として運営されているのが「後継者人材バンク」です。後継者人材バンクとは、事業承継を希望する個人起業家を登録しておき、条件の合いそうな中小企業・個人事業主から相談があった場合にマッチングサービスをします。

公的機関であるため、相談やサポートは全て無料です(紹介された外部の専門家に実務を依頼する場合は規定の手数料が発生)。

事業承継ガイドラインとは

事業承継ガイドラインとは、中小企業庁によって策定された事業承継の課題や対策などを細かく取りまとめた指針です。中小企業経営者・個人事業主および事業承継を支援する各機関に向けて書かれています。

2006(平成18)年に発表され、それ以降、何度か改訂されてきました。ガイドラインの中には「事業承継診断書」なども用意されており、自己診断を行うことも可能です。以下のリンクから閲覧できます。

中小M&Aハンドブックとは

中小M&Aハンドブックは、中小企業が行う事業承継M&Aの基礎的な内容について中小企業庁がまとめたものです。2020(令和2)年に策定されました。

マンガ風のイラストが多用され、全体で24ページという内容であるため、初めてM&Aに触れる方でも手軽にすぐ読み切れるでしょう。以下のリンク先で閲覧できます。

中小M&Aガイドラインとは

中小M&Aガイドラインは、事業承継M&Aについて詳しくまとめられた指針です。2020年に中小企業庁が策定しました。上述した中小M&Aハンドブックで基礎的な事業承継M&Aの情報を把握後、より詳しく事業承継M&Aを知りたいという方向けに作成されています。

中小M&Aガイドラインにはイラストなどは用いられておらず、全体で88ページという内容です。M&A用語集なども用意されており、じっくりと読んでみるといいでしょう。以下のリンク先から閲覧できます。

事業承継税制とは

事業承継税制とは、相続または贈与によって事業承継した後継者が、本来であれば課税される相続税または贈与税が納税猶予され、最終的に条件を満たせば課税が免除される制度です。

課税負担を嫌がり親族内承継が進まないことへの対策として導入されました。法人向けと個人事業主向けの2種類が用意されています。ただし、納税が猶予されるには一定の条件を満たしたうえで、やや複雑な手続きが必要です。税理士などへの相談をおすすめします。

事業承継・引継ぎ補助金とは

事業承継・引継ぎ補助金は、事業承継をきっかけとして新たな設備投資や新規事業立ち上げなどの経営革新に取り組む中小企業・個人事業主に対して、その支援のために行われている補助金制度です。

補助金ですから返済する必要はありませんが、規定どおりの手続きを踏んで申請し、審査で採択されなければ支給されません。事業承継・引継ぎ補助金は3タイプの種類があります。それぞれ申し込める条件が異なりますから、内容をよく精査しましょう。

以下のリンク先にて詳細が確認できます。

M&A専門家への相談

事業承継M&Aを成功させるためには、M&A仲介会社などのM&Aの専門家への相談は欠かせません。事業承継M&Aを行おうとするほとんどの中小企業や個人事業主は、おそらく初めてのM&Aでしょう。

一方、事業承継M&Aの買収側は、M&Aに手慣れている企業も多いです。スムーズにM&Aの各プロセスを進め事業承継M&Aを成功させるためには、M&Aの専門家を活用することをおすすめします。

事業承継M&Aのフロー

ここでは、事業承継M&Aがどのようなフローで進むのか確認しましょう。実際の事業承継M&Aのフローは以下のとおりです。

- 事業承継の方針決め

- M&A仲介会社などへの相談・業務委託

- M&A戦略の決定

- 企業価値評価

- M&Aの相手探し

- 秘密保持契約締結・交渉開始

- トップ面談

- 基本合意書締結

- デューデリジェンス

- 最終交渉・最終契約書締結

- クロージング

- 経営統合(PMI)

事業承継M&Aの各フローの内容を説明します。

事業承継の方針決め

事業承継の後継者候補が、親族や社内にいるかどうかの最終確認を行います。現経営者が後継者候補と思っても、本人にその気がなければ事業承継は実現しません。候補者への打診も含めての最終確認をしましょう。

後継者候補の不在が確定すれば、選択肢はM&Aによる事業承継です。ここから事業承継M&Aのフローに入ります。

M&A仲介会社などへの相談・業務委託

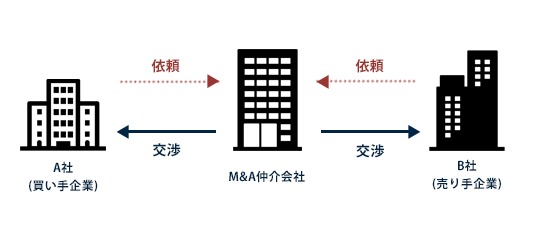

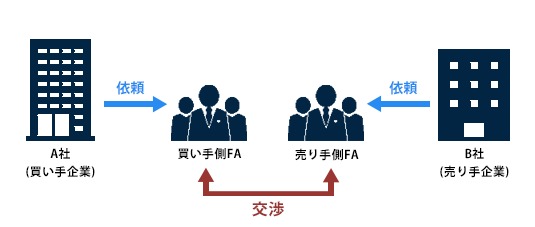

事業承継M&Aの情報収集と業務委託する専門家の選定を兼ね、M&A仲介会社などが行っている無料相談を活用しましょう。複数の専門家に相談し、その中から自社に適すると判断した相手と業務委託契約の締結です。M&A仲介会社との契約には以下の2種類があります。

- 仲介契約

- アドバイザリー契約

仲介契約(上側の画像)は、M&A仲介会社が売却側・買収側の両方と契約し、双方を仲介する立場で交渉を進めます。M&Aの成約が短期間ですみやすい反面、条件に妥協を求められやすいのが特徴です。

アドバイザリー契約(下側の画像)は、売却側・買収側は別のM&A仲介会社と契約します。M&A仲介会社はクライアントの利益を追求する交渉を行うため、交渉は長くなりがちですが、成約した場合は希望条件どおりか、それに近い内容が期待できるでしょう。

M&A戦略の決定

契約締結したM&A仲介会社のアドバイスを得ながら、事業承継M&Aの方針、戦略を決めます。方針や戦略に含まれているのは、売却希望条件、望ましい相手先、スケジュール見積りなどです。

これらを独力で決めるのは難しいものですが、専門的な知識と経験を有するM&Aアドバイザーのサポートがあれば、容易にまとめられるでしょう。

企業価値評価

希望売却額を決めるため、自社の企業価値評価(バリュエーション)を行います。企業価値評価とは、専門的な算定方法を複数用いて、対象企業や事業の価値を金額に換算するものです。

算定方法は多くの種類が確立されています。その中には、簡易に算定できるものもありますが、M&Aでよく用いられるものは専門的な知識が必要です。通常は、M&Aアドバイザーや公認会計士などに任せます。

M&Aの相手探し

事業承継M&Aの売却先の候補探しは、M&A仲介会社が行います。M&Aアドバイザーが大まかに選考した十数社程度の候補リスト(ロングリスト)から、数社まで絞り込んだものがショートリストです。

ショートリストには優先順位をつけます。M&Aアドバイザーは、優先順位に沿って交渉の打診を行う流れです。打診の段階では、売却側の社名が特定されない程度の情報だけが記載されている企業概要書(ノンネームシート)を提示します。

秘密保持契約締結・交渉開始

事業承継M&Aの買収側候補が交渉に合意した場合、秘密保持契約を締結します。M&A交渉を進めるためには経営情報を開示する必要がありますが、そのような重要な情報が外部に漏れるのを防ぐことが秘密保持契約の目的です。

秘密保持契約締結後、経営情報を開示し交渉を開始します。交渉はM&Aアドバイザーが代行するため、当事者が直接交渉はしません。

トップ面談

トップ面談とは、売却側・買収側双方の経営トップが直接会談することです。トップ面談でM&A交渉は行いません。

トップ面談の主旨は、お互いの経営ビジョンやM&Aを決意した経緯、今後の方針、社風や会社の特徴、人物像の見極めなどです。トップ面談で意気投合した場合、その後のフローは加速するでしょう。

基本合意書締結

条件交渉が大筋で合意できたとき、基本合意書を取り交わします。合意内容確認書という位置付けである基本合意書は、基本的に法的拘束力がありません。

ただし例外的に、買収側の独占交渉権、デューデリジェンスへの売却側の協力義務、新たに提示された秘密情報の保持などは法的拘束力を持たせるのが通例です。

デューデリジェンス

買収側により、売却側に対し精微な経営情報の調査(デューデリジェンス)が行われます。財務・税務・法務・労務・IT・ビジネスなどの分野それぞれに専門家(士業など)を起用して行われるものです。

売却側としては基本合意書の取り決め事項でもあり、求められる資料の提示やインタビューに応じるなどの対応をしなければなりません。

最終交渉・最終契約書締結

デューデリジェンス後、その結果も踏まえて最終交渉が行われます。デューデリジェンスで問題が出なければ、基本合意書の内容で最終合意となるでしょう。

デューデリジェンスで何らかの問題が出ていれば、買収側から変更された条件が提示されます。その内容で合意できれば、最終契約書の締結です。

クロージング

最終契約書の内容を履行(クロージング)しなければ、M&Aは効力を発揮しません。売却側としては株式や資産の引き渡し、株主名簿の書換えなど、買収側であれば対価の支払い、登記変更手続き、資産の名義書換えなどがクロージングに該当します。

経営統合(PMI)

売却側のM&Aフローはクロージングまでです。しかし買収側では、PMI(Post Merger Integration=経営統合フロー)があります。PMIの成り行きはM&Aの成否を左右するものです。

PMIを成功裏に収めるには、入念な計画作成が欠かせません。PMI計画作成はデューデリジェンスと並行して開始され、売却側も協力を求められる可能性があります。

以下の動画でもM&Aのフローを解説していますので、ご参考までご覧ください。

事業承継その他の解決策

ここでは、事業承継および後継者問題を解決する別の手段を紹介します。具体的には以下の2つです。

- IPO

- 廃業

通常の事業承継手段との違いを説明します。

IPO

後継者不在で事業承継ができない場合、IPO(Initial Public Offering=新規株式公開)することで後継者を探すという方法論があります。上場企業ともなれば会社の知名度は上がり社会的な地位も高くなるでしょう。

そうなれば優秀な人材が多く入社してくるようになるため、その中から新たに後継者候補を選べるという論法です。ただし、株式上場はとてもハードルが高いため、実現性の低い手段と言わざるを得ません。

廃業

解決策という表現は適さないかもしれませんが、後継者候補が不在でM&Aによる売却先も見つからずIPOも不可能な場合、残る選択肢は廃業です。残念ながら事業承継はあきらめるしかありません。

後継者候補やM&Aの売却先が見つからないのは、会社というよりも業種が衰退しているなどの理由も考えられます。その場合、業績が苦しくなる前に廃業するのも1つの考え方です。

事業承継M&Aの最新事情

ここでは、事業承継M&Aの最新事情として、以下の項目を紹介します。

- 中小企業のM&Aへのイメージ

- 事業承継M&Aの件数の推移

- 事業承継M&Aの成功事例

それぞれの内容を確認しましょう。

中小企業のM&Aへのイメージ

日本でもM&Aが広く浸透してきたのは事実です。しかし、実際にM&Aの経験がない中小企業や小規模事業者の中には、M&Aに対するネガティブなイメージが完全に払拭されたわけではありません。

ネガティブなイメージの例としては、売却側に対しては「身売り」、買収側に対しては「乗っ取り」です。政府や公的機関、M&A業界などによる啓蒙キャンペーンはまだまだ必要といえるでしょう。

事業承継M&Aの件数の推移

独立行政法人中小企業基盤整備機構の発表によると、2021(令和3)年度において、事業承継・引継ぎ支援センターに寄せられた事業承継の相談数と事業承継・引継ぎ支援センターが関わった事業承継M&Aの成約数は、いずれも過去最高を記録しました。

事業承継・引継ぎ支援センターが関わった事業承継M&A成約数は、過去7年間で以下のように推移しています。

2015年度 | 209件 |

2016年度 | 430件 |

2017年度 | 687件 |

2018年度 | 923件 |

2019年度 | 1,176件 |

2020年度 | 1,379件 |

2021年度 | 1,514件 |

事業承継M&Aの成功事例

福島県いわき市のリンクジャパンは、年商9億円の酒卸小売業を行っています。社長は49歳でしたが後継者不在のため、東京都千代田区のANEW Holdingsに会社を譲渡しました。

ANEW Holdingsはコンサルティング業を行っていて、傘下にはプラットフォーム事業やオンラインでのサービス提供事業などを行っている会社があり、年商は60億円です。

ANEW Holdingsとしては、既存事業とのシナジー効果が見込めるとして買収を決めています。

事業承継M&Aのまとめ

中小企業の後継者不在による事業承継問題は、M&Aで解決できます。事業承継M&Aには多少のデメリットはあるものの、それを上回る効果のメリットがあり、その点も魅力です。

M&Aに慣れていないと、実施にためらいがあるかもしれませんが、中小企業庁の「中小M&Aハンドブック」や「事業承継ガイドライン」などで情報収集してみましょう。M&A仲介会社が行っている無料相談を活用し、M&Aについて尋ねるのも有効です。

M&A・事業承継のご相談ならM&Aエグゼクティブパートナーズ

M&A・事業承継については専門性の高いM&AアドバイザーがいるM&Aエグゼクティブパートナーズにご相談ください。

M&Aエグゼクティブパートナーズが選ばれる4つの理由

②各業界でのM&A実績が豊富なトップコンサルタントのみ在籍

③オーナー様を第一に考えたM&A仲介サービス

④グループ間のネットワークによる幅広いサービスのご提供

>>M&Aエグゼクティブパートナーズの強みの詳細はこちら

M&Aエグゼクティブパートナーズは、成約するまで無料の「譲渡企業様完全成功報酬制」のM&A仲介会社です。

無料で相談可能ですので、まずはお気軽にご相談ください。