M&Aとは?M&Aの意味や流れを基本から徹底解説!

昨今、M&Aは大企業だけでなく中小企業でも広く行われるようになりました。そのような状況下、M&Aのことを知りたいという方も多くいらっしゃるでしょう。本コラムでは、M&Aの意味、メリット、手法やプロセスの流れ、発生する費用などM&Aに関することを徹底解説します。

目次

M&Aとは?

M&Aの正式な名称および直訳は以下のとおりです。

- Mergers and Acquisitions

- 合併と買収

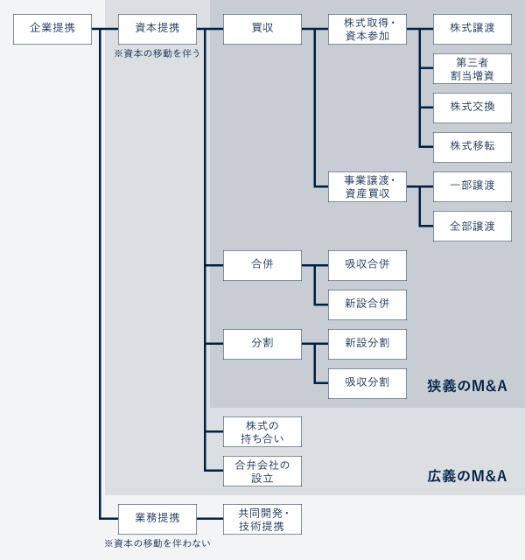

ただし、M&Aの具体的な手法には、合併や買収に分類されない手法として会社分割という種類があります。また、広義のM&Aとされる手法もあり、M&Aとは必ずしも合併と買収に限定されたものではないことも覚えておきましょう。なお、M&A手法ごとの細かな説明は後述します。

M&Aの意味

M&Aでは、買収側が売却側に対価を支払うことで、売却側が行う事業の運営権や会社の経営権を取得します。逆の立場から言い換えると、売却側は買収側からの対価を受け取ることで、売却側が行う事業の運営権や会社の経営権を買収側に譲渡するのがM&Aです。

したがって、M&Aが持つ意味とは、資本の移動(対価の支払いと受け取り)に伴い、権利が移転する(事業の運営権や会社の経営権が移る)ことを意味します。なお、資本提携は、資本が移動しても権利は移転しません。そこで、資本提携は広義のM&Aとされています。

M&Aの市場動向

ここでは、M&Aの市場動向の紹介として以下の項目を説明します。

- 事業承継・引継ぎ支援センターが関わるM&A件数の推移

- 事業承継の脱親族化

- M&A売却側企業の業種と売上規模

- M&Aによる売却時の重視事項

上記の項目に関連する具体的な数値データなども掲示します。

事業承継・引継ぎ支援センターが関わるM&A件数の推移

非上場企業には上場企業のような情報開示義務がないため、非上場企業間で行われているM&A件数の実態は分かりません。そこで、その一端をうかがえる情報として、事業承継・引継ぎ支援センターに相談が持ち込まれ、M&Aによる第三者承継に至った成約件数の推移を以下に示します。

- 2012年度:17件

- 2013年度:33件

- 2014年度:102件

- 2015年度:209件

- 2016年度:430件

- 2017年度:687件

- 2018年度:923件

- 2019年度:1,176件

- 2020年度:1,379件

- 2021年度:1,514件

事業承継・引継ぎ支援センターとは、全国の都道府県ごとに設置されている公的機関です。中小企業の事業承継を専門にサポートを行っています。第三者承継とは、後継者のいない中小企業が、M&Aによる売却で買収者に事業承継することです。

なお、事業承継・引継ぎ支援センター自体は、M&A仲介業は行いません。提携しているM&A仲介会社などの紹介を受けることになります。

上記の数値を見て分かるとおり、事業承継・引継ぎ支援センターが関係してM&Aが実施された件数は急激に増えています。非上場の中小企業間のM&Aも、盛んに行われているだろうことがうかがえるといっていいでしょう。

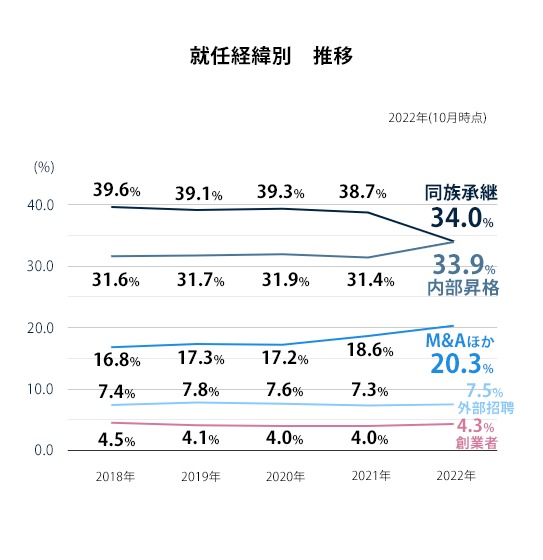

事業承継の脱親族化

上のグラフは、帝国データバンクの「 全国企業『後継者不在率』動向調査(2022) 」で掲示された事業承継の比率です。各用語の意味は以下のようになります。

- 同族承継:親族が後継者となった事業承継(親族内承継)

- 内部昇格:社内の役員や従業員が後継者となった事業承継(社内承継)

- M&Aほか:後継者不在により買収・出向・分社化した事業承継の合計値

- 外部招聘:取引先や経営者の知人などを後継者とした事業承継

- 創業者:引退した創業者が経営者に復帰

日本の中小企業では、経営者の子どもが後を継ぐというイメージが強くありましたが、親族が後継者となるケースは毎年、減り続けているのが分かります。それに代わって上昇しているのが、社内承継とM&Aによる事業承継です。

親族内承継が減少している理由の1つは、少子化により後継者候補になる経営者の子どもが減っていることが挙げられます。もう1つの理由は、価値観の変化です。子どもに後を継がせようという親も、親の後を継ごうという子どもも減少しているとされます。

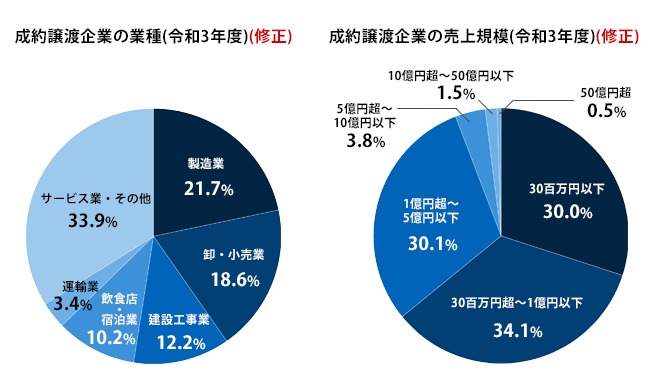

M&A売却側企業の業種と売上規模

上の円グラフは、独立行政法人中小企業基盤整備機構の「令和3年度 事業承継・引継ぎ支援事業の実績について」内で掲示された、事業承継・引継ぎ支援センターが2021(令和3)年度に関わったM&Aによる事業承継1,514件の業種と売上規模の内訳です。

業種では「サービス業・その他」が全体の3分の1を占め、それに「製造業」「卸・小売業」が続いています。売上規模を見ると「1億円以下」が全体の約3分の2です。規模の小さな企業や事業者でもM&Aの買い手がいることが分かります。

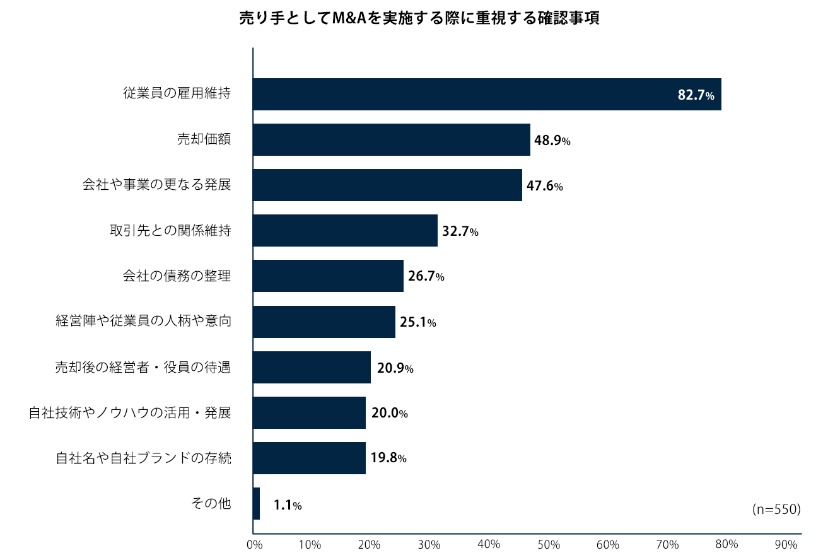

M&Aによる売却時の重視事項

上のグラフは、中小企業庁の「中小企業白書2021」に掲載された「中小企業がM&Aでの売却時に重視する事柄アンケート」の結果です。重複回答可のアンケートとなっています。

最も重視するのは「従業員の雇用維持」で全体の8割を超える結果でした。次いで、約半数が「売却価額」と「会社や事業のさらなる発展」を重視するとしています。

M&Aのメリット

ここでは、M&Aの実施で期待できるメリットを、売却側と買収側に分けて説明します。まずは、売却側が期待できるM&Aのメリットについてです。

売却側のメリット

M&Aで売却側が得られるであろう主なメリットは以下のとおりです。

- 後継者問題の解決

- 従業員の雇用確保

- 技術やノウハウの承継

- 経営者保証の解消

- 資金調達

それぞれのメリットの内容を説明します。

後継者問題の解決

帝国データバンクの「全国企業『後継者不在率』動向調査(2022)」によると、日本の中小企業の後継者不在率は57.2%です。減少傾向にはあるものの、依然として高い不在率といっていいでしょう。

後継者不在の中小企業の場合、M&Aで事業や会社を売却することによって、買収側が新たな経営者となって事業や会社は継続されます。後継者不在問題の解決は、M&Aのメリットです。

従業員の雇用確保

後継者不在の中小企業において、経営者が引退時期を迎えると会社は廃業せざるを得ません。会社の廃業は従業員の解雇を意味します。解雇は従業員だけでなく、従業員の家族にも影響を与えるものです。

しかし、後継者不在の中小企業でも、経営者が引退時期を迎える前にM&Aを実施すれば、会社は廃業を免れ従業員の雇用も継続されるというメリットがあります。

技術やノウハウの承継

M&Aの実施により、会社が廃業を免れるということは、その会社が長年の経営の中で育んできた独自の技術やノウハウが、断ち切れることなく承継されていくという意味も持ちます。これもM&Aにおける売却側のメリットといえるでしょう。

経営者保証の解消

中小企業では金融機関から融資を受ける際に、経営者個人が連帯保証人となることが広く行われてきました。昨今は、それを解消しようという政府の取り組みもありますが、まだまだ実態としては経営者保証を抱えている経営者は多いのが実情です。

事業譲渡以外のM&A手法を実施した場合、借入金などの負債は買収側が引き継ぎます。それに伴って、金融機関との経営者保証解除の交渉が可能となり、経営者保証は解消されるでしょう。

資金調達

複数の事業を行っているものの、主力事業に注力するための資金が不足している場合があります。そのような際には、非主力事業を売却することで、その対価を主力事業につぎ込む資金として運用が可能です。M&A手法の1つである事業譲渡には、資金を調達できるというメリットがあります。

買収側のメリット

M&Aで買収側が得られるであろう主なメリットは以下のとおりです。

- 人材獲得

- 技術や知的財産権獲得

- 新規事業参入

- コスト削減

それぞれのメリットの内容を説明します。

人材獲得

少子化による人口減少状態にある日本では、多くの業種で人材不足が叫ばれています。M&Aにおける買収では、事業や会社と共に、そこで働く従業員も取得対象です。しかも、それらの人材は、いずれも一定の業務経験を有しています。

その中には、有用な資格やスキルを持つ人材もいるでしょう。教育の必要がない人材や有用な人材を一度に大量に獲得できるのは、M&Aにおける買収側の大きなメリットです。

技術や知的財産権獲得

M&Aの買収側は、有形資産と共に無形資産も取得できます。無形資産とは、技術力、開発力、営業力(営業ネットワーク)、顧客・取引先リスト、ノウハウ、ブランド力、許認可、従業員の持つ資格やスキル、知的財産権などのことです。

特に、技術や特許権、意匠権、商標権、実用新案権、著作権などの知的財産権は、業績に直結するものであるため、それらを取得できることもM&Aのメリットといえるでしょう。

新規事業参入

M&Aの買収側には、新規事業に比較的簡単に参入できるというメリットがあります。通常、一から新規事業へ参入する場合、時間と費用が多大にかかるものです。また、事業が軌道に乗るまでにも時間がかかるばかりか、必ず事業が成功するとも限りません。

その点、M&Aでは、すでに軌道に乗っている事業や会社を買収すれば、時間や手間をかけずに新規事業への参入が実現するのです。

コスト削減

M&Aで同業種を買収すれば、事業規模が拡大することでコスト削減効果というメリットが得られます。事業規模が拡大すると「規模の経済」が発揮され、原材料費や仕入れ額のコストダウンが可能となるでしょう。

業務の効率性向上も期待できるため、その点でもコスト削減につながります。コスト削減は、利益の増加に直結することです。

M&Aのデメリット

ここでは、M&Aにおいてデメリットとなり得る懸念点を、売却側・買収側に分けて説明します。まずは、M&Aで売却側に懸念されるデメリットについてです。

売却側のデメリット

M&Aの売却側において、デメリットとなり得る懸念点は以下のとおりです。

- 買収側が見つからない可能性

- 取引先が反発や不信感を持つ可能性

- 雇用条件悪化の可能性

- 社風の違い

どのような点がデメリットとなり得るのか、説明します。

買収側が見つからない可能性

M&Aの売却側におけるデメリットとして、交渉のテーブルについてくれる買収側が現れるかどうかわからないことが挙げられます。M&Aはタイミングの産物ともいわれるものです。

自社に適した買収側がいるとしても、先に別の企業とM&A交渉を進めている状況であれば、こちらに交渉のチャンスはないでしょう。M&Aには事前準備も必要ですが、相手探しに着手するタイミングはM&A仲介会社などによく相談しましょう。

以下の動画では、買収側が欲しがる企業というテーマで解説をしています。ご参考までご覧ください。

取引先が反発や不信感を持つ可能性

M&Aにより経営者が代わることを突然、知らされた取引先が、反発や不信感を持つ場合があります。その結果、取引内容の縮小や打ち切りなどに発展する可能性もあり、そうなった場合には大きなデメリットです。

買収側は取引先の存在も考慮してM&Aを決断しているため、取引の打ち切りは表明保証違反を問われかねません。M&A実施の際は、取引先に配慮した伝達が肝要です。

雇用条件悪化の可能性

M&Aの売却後、買収側の判断で従業員の雇用条件は変わるものです。その際、従来よりも雇用条件が悪化する懸念があります。

ただし、人材の獲得を目的にM&Aを実施する買収側も多く、また、一般に売却側よりも買収側の方が企業規模が大きいため、雇用条件や福利厚生などは良化する方が多いでしょう。

その反面、非上場企業では曖昧だった社内規定が、買収側では細かく定められており、それを窮屈に感じるケースはあるかもしれません。

社風の違い

社風の違いはM&A実施後の経営統合でネックになる可能性があり、その場合、デメリットといえます。社風をうまく融合できないと社内の派閥化につながり、経営統合の障害になる可能性があるのです。

M&Aの実施においては、社風が似ているかどうかも検討材料にするべきでしょう。あるいは、社風の融合に何らかの工夫が必要です。

買収側のデメリット

M&Aの買収側において、デメリットとなり得る懸念点は以下のとおりです。

- シナジー効果の不発現

- PMIの不首尾

- 人材流出

- 事業計画の不確定さ

デメリットとなり得る内容について説明します。

シナジー効果の不発現

M&Aの買収時に見込んだシナジー効果が得られない場合、業績は予想どおりには上がらないでしょう。シナジー効果が創出できるかどうか不確かであることは、デメリットといえます。シナジー効果を得るためには、M&A後の経営統合プロセスが重要です。

PMIの不首尾

PMI(Post Merger Integration)とは、経営統合プロセスのことです。PMIが不首尾に終われば、上述したようにシナジー効果は得られないでしょう。シナジー効果ばかりか、業績が悪化する懸念すらあります。

PMIを成功させるためには、入念に検討・策定した経営統合計画が必要です。社風の融合にも配慮が欠かせません。PMI計画策定のためのプロジェクトを組み、抜かりのない計画を準備しましょう。

人材流出

M&Aの売却側従業員は、M&Aに対して不安感や反発心を持つ可能性があります。その感情がエスカレートすると、退職してしまうかもしれず、そうなればデメリットです。

買収側としては、大量の人材流出や優秀な人材の流出は避けなければなりません。売却側の従業員に対しては、買収側の人事制度や社風を一方的に押しつけないなど融和を図るようにしましょう。

事業計画の不確定さ

M&Aでは、売却側の今後の収益性を見越して対価を決め買収を決断します。しかし、売却側の今後の収益性を占うのは、売却側が用意した事業計画書です。売却側の「予想」が必ずそのとおりになるという保証はありません。

この事業計画の不確定さは、デメリットといえるでしょう。特に異業種の買収をする場合は、事業計画の内容の判断を十分に検討する必要があります。

M&Aで目指すこと

ここでは、M&Aのメリットとデメリットを踏まえ、M&Aで目指す目的について売却側と買収側に分けて説明します。まずは、売却側が目指すM&Aの目的についてです。

売却側のM&Aの目的

売却側がM&Aで目指す目的には、以下のようなものがあります。

- 売却益の獲得

- 事業承継の実現

- 業績の安定と発展

それぞれの目的の意味を説明します。

売却益の獲得

M&Aの売却側にとって、売却益を得ることは大きな目的の1つです。オーナー経営者が自身の持つ自社株式を売却した場合、その対価を直接、受け取ります。引退後の生活資金や新たな事業の立ち上げなどに使える十分な資金を得られるでしょう。

事業譲渡を行った場合は、対価の受け取り者は会社です。非主力事業などの売却によって、主力事業につぎ込む資金が得られます。

事業承継の実現

後継者不在で廃業危機にある中小企業の場合、M&Aを行うことで買収側に経営が引き継がれるため、事業承継を実現できます。廃業を免れることで従業員の雇用は継続され、解雇の心配はいりません。顧客や取引先に迷惑がかかるのも防げます。

広い意味では、廃業による地域経済への悪影響を食い止めたといえるでしょう。

業績の安定と発展

M&Aの売却側には、業績の安定と発展を目的にM&Aを実施する企業も多くいます。M&Aの買収側は、売却側よりも企業規模が大きく、資金力をはじめとした経営リソースにゆとりがあることが一般的です。

特に中小企業では、資金面の余裕がないため業績が安定しないケースが多く、それが解消されれば業績の安定化が望めます。さらに、買収側との協業が加われば業績の向上も狙えるでしょう。

買収側のM&Aの目的

買収側がM&Aで目指す目的には、以下のようなものがあります。

- 経営の多角化

- 業績拡大

- シナジー効果の創出

- 人材獲得

それぞれの目的の意味を説明します。

経営の多角化

経営の多角化を目的に、異業種の企業をM&Aで買収することはよく行われています。その理由は、自社単独での異業種への参入は準備と成果を上げるまでに時間を要することと、事業が成功しないリスクがあるためです。

すでに参入したい事業を行っている企業を買収すれば、顧客・取引先・設備・人材などがそろっている状態で瞬時に経営の多角化が実現します。

業績拡大

M&Aで同業種を買収する場合の目的は、業績の拡大です。事業規模、売上高、営業エリア、市場シェアなど全てを一気に拡大できます。特に営業エリアの拡大は、新たな地域への進出を意味するものであり、業績拡大のさらなる後押しを期待できるでしょう。

また、同業種ではなく関連業種をM&Aで買収する場合は、事業領域の拡大が実現します。

シナジー効果の創出

シナジー効果の創出も、M&Aの買収側において重要視される目的の1つです。M&A後、決算が単なる合算値にとどまらず、シナジー効果を得て合算値を上回る業績になることを期待してM&Aを実施しています。

ただし、期待どおりのシナジー効果を得るためには、緻密に計画された経営統合が欠かせません。

人材獲得

多くの業種で人材不足状態に陥っている日本では、人材を獲得する目的でM&Aを実施している企業も少なくありません。特に従業員の資格が求められる業種の場合、通常の求人活動では有資格者の大量採用は難しいでしょう。

M&Aでは、事業に必要な資産や設備とともに人材も獲得できるため、一石二鳥ともいえる経営戦略といえます。

M&Aプロセスの流れ

ここでは、M&Aプロセスの流れについて説明します。一般的なM&Aプロセスの流れは以下のとおりです。

- 検討段階

- 準備段階

- 交渉相手探し

- 秘密保持契約書締結

- トップ面談

- 基本合意書の取り交わし

- デューデリジェンス

- 最終条件交渉

- 最終契約書締結

- 情報開示

- クロージング

- 経営統合プロセス(買収側)

各M&Aプロセスの流れと内容を説明します。

検討段階

M&Aプロセスの流れの第一歩目は、自社内におけるM&Aの必要性の検討です。M&Aを検討するということは、M&Aに対する何らかのニーズがあることを意味します。このニーズこそがM&Aの目的です。

検討段階でM&Aの目的を明確化することで、M&Aの方針や戦略は定まっていきます。M&A仲介会社の無料相談も大いに活用し、検討を行いましょう。

以下の動画では、M&Aプロセスの流れで検討段階に行うべきことを解説しています。ご参考までご覧ください。

準備段階

M&Aプロセスの準備段階の流れとしては、まず、業務委託するM&Aの専門家を決めます。無料相談を活用して自社に適する専門家を選ぶことが肝要です。専門家としては、M&A仲介会社と契約するのが一般的でしょう。

M&A仲介会社は、戦略や今後のスケジュール提案をしてくれます。売却側の場合、企業価値評価を行って、M&A交渉時に提示する売却希望額を決める流れです。また、M&A仲介会社は、並行して企業概要書の作成も進めます。

交渉相手探し

M&Aプロセスの流れは、準備段階を経てM&Aの交渉相手探しプロセスへ移行します。M&A仲介会社と契約していれば、交渉相手探しは全てM&A仲介会社が行います。

まずは、大まかな条件が一致する交渉相手候補10数社程度が記載されているロングリストが提出されるでしょう。その状況から候補の絞り込みを行い、数社の候補に絞ったものがショートリストです。ショートリストでは、交渉の打診をする優先順位も決めます。

交渉相手候補へのアプローチ

M&Aの売却側の場合、交渉相手候補に交渉の打診を行う際はノンネームシートを提示します。打診を行うのはM&A仲介会社です。

ノンネームシートとは、売却側企業が特定されないように、社名や所在地などは伏せ、従業員数や決算数値などは大まかな情報で構成された企業概要書を意味します。この段階では秘密保持契約は締結しておらず、情報の漏えいを防ぐことがノンネームシート使用の目的です。

以下の動画では、企業概要書とノンネームシートの解説をしています。ご参考までご覧ください。

秘密保持契約書締結

交渉相手候補が交渉の打診に応じた場合、交渉開始に先立って売却側と買収側間で秘密保持契約書を締結する流れです。M&A交渉にあたっては、会社の経営情報を相手方に開示しなければなりません。情報が外部に漏れるのを防ぐために、秘密保持契約の締結は必要であり意味のあることです。

買収側は売却側からの経営情報の開示を得て、売却側の企業価値評価を行います。その結果を基に交渉で提示する買収希望額を決める流れです。

トップ面談

M&A交渉の流れの中で必ず行われるのがトップ面談です。売却側と買収側の経営トップが直接会って話し合いの場を持ちます。トップ面談で話す主な内容は以下のとおりです。

- 自社の経営ビジョン

- 自社のセールスポイントや特徴

- 社風

- M&Aを決断するに至った経緯

- M&A後の方針

- 相手方トップの人物像の把握

トップ面談で条件交渉は行いません。あくまでも上に記した内容をテーマに話をします。

以下の動画では、トップ面談とその後の流れについて解説をしています。ご参考までご覧ください。

基本合意書の取り交わし

M&A交渉で大まかに条件が整ったら、基本合意書を取り交わします。注意したいのは、一部の条項を除いて基本合意書に法的拘束力がないことです。したがって、M&Aが確約されたわけではありません。基本合意後、破談となった事例も実在します。

基本合意書で法的拘束力を持たせるのは以下の条項です。

- 買収側の独占交渉権(期間は限定)

- 売却側のデューデリジェンスへの協力義務

- 秘密保持

法的拘束力を持たない基本合意書ですが、書面を起こして記名捺印することで、心理的な拘束性は持たせられると考えられています。

デューデリジェンス

基本合意書の取り交わし後、買収側は売却側の経営に関する精微な調査を行います。それがデューデリジェンスです。企業の経営情報にはさまざまな分野があるため、それぞれの専門家である士業などを起用して行われます。分野とは以下のようなものです。

- 財務

- 税務

- 法務

- 労務(人事)

- IT

- ビジネス

どの分野のデューデリジェンスを実施するかは案件ごとに異なります。売却側は基本合意書で取り交わしたとおり、デューデリジェンスに必要な協力をしなければなりません。

以下の動画ではデューデリジェンスの解説をしています。ご参考までご覧ください。

最終条件交渉

買収側は、デューデリジェンスで得た情報を用いて再度、売却側の企業価値評価を行います。その結果を基に、最終条件交渉で提示する買収額を決める流れです。

デューデリジェンスで問題が出ていなければ、基本合意書で取り交わした条件が変更になることはないでしょう。問題が出たときには基本合意書よりも減額となるか、大問題の場合は交渉の打ち切りもあり得ます。

最終契約書締結

最終条件交渉で合意となれば、最終契約書の締結です。実際の現場では、用いられるM&A手法の名を冠した契約書名になります。たとえば、株式譲渡契約書や事業譲渡契約書などです。

最終契約書には、条件交渉で取りまとめた全ての内容を漏れなく正確に記載します。当然ながら最終契約書には法的拘束力があり、また、締結後、条件の変更はできません。最終契約書締結前の内容確認は、弁護士も交えて慎重に行うことが肝要です。

情報開示

最終契約書締結によって、M&Aの事実を公表できる段階になります。M&Aの情報開示で注意したい対象は、従業員、取引先、顧客、取引金融機関などです。

従業員については、動揺を与えて離職するようなことがないよう配慮しなければなりません。取引先の場合も、今後も取引が継続するよう先方の理解を得る必要があります。

以下の動画では、情報開示の解説をしています。ご参考までご覧ください。

クロージング

クロージングとは、最終契約書に記された内容を履行することを意味します。具体例としては、買収側は対価の支払い、売却側は株式や資産の引き渡しなどです。

M&Aは、最終契約書を締結して実現するわけではありません。最終契約書締結後、クロージングを行うことによって、M&Aの効力が発生します。

経営統合プロセス(買収側)

売却側のM&Aプロセスはクロージングで完了です。しかし、買収側にはPMI(経営統合プロセス)があります。PMIが不首尾に終わってしまうと、想定していたシナジー効果の創出や業績拡大などが実現しなくなってしまうでしょう。

PMIを成功させるためには、念入りにPMI計画を策定することが重要です。デューデリジェンスのタイミングでPMI計画策定プロジェクトを立ち上げ、クロージングまでにPMI計画を立案しなければなりません。

以下の動画では、M&Aプロセス全体の大まかな流れを解説しています。ご参考までご覧ください。

M&Aスキーム(手法)

上図は、M&A手法の一覧です。M&A手法を大きく分けると以下の4種類になります。

- 買収

- 合併

- 会社分割

- 資本提携(広義のM&A)

M&A手法のそれぞれの種類には、いくつかの具体的なM&A手法が分類されています。M&A手法の内容を1つずつ具体的に確認しましょう。

買収

M&A手法の種類の1つである買収には、最も多くのM&A手法が分類されています。具体的には以下のとおりです。

- 株式譲渡

- 事業譲渡

- 第三者割当増資

- 株式交換

- 株式交付

- 株式移転

- 株式公開買付(TOB)

- MBO

各M&A手法の具体的内容を説明します。

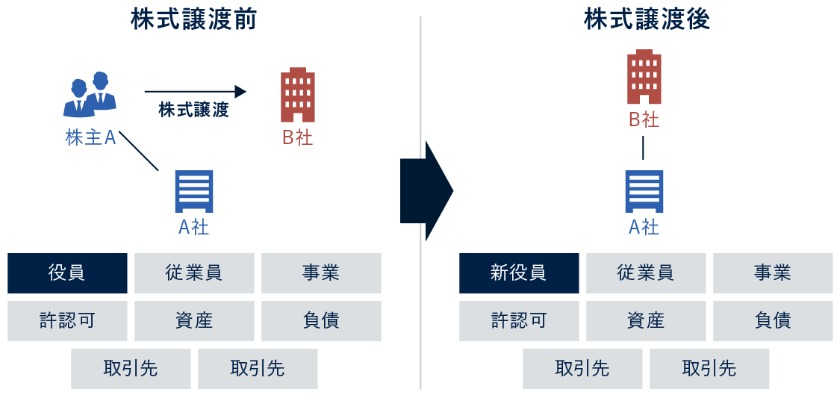

株式譲渡

株式譲渡は、対象企業の大株主が対価である現金を受け取り、所有する株式を買収側に譲渡するM&A手法です。対象企業が中小企業の場合、オーナー経営者が自社株式を譲渡することになるため、会社の経営権は買収側に譲渡されます。

株式譲渡は、対価の支払いと株式の引き渡しで簡易的に手続きが進められることが特徴です。買収側は、売却側を包括承継します。

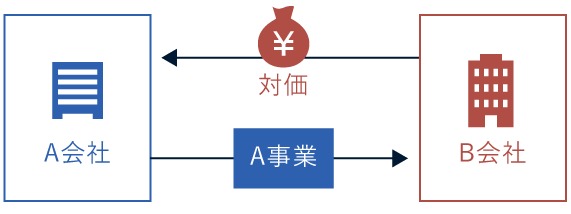

事業譲渡

事業譲渡は、売却側が行う事業の運営権について、対価である現金を得て買収側に譲渡するM&A手法です。譲渡する資産や権利義務は、協議して1つずつ取り決めます。

株式譲渡のような包括承継ではなく、事業譲渡は個別承継です。そのため、移籍する従業員との労働契約や取引先との契約は、全て個別に同意を得たうえで締結し直さなければなりません。許認可は引き継げないため、買収側が新たに取得する必要があります。

以下の動画では、株式譲渡と事業譲渡を比較する解説をしています。ご参考までご覧ください。

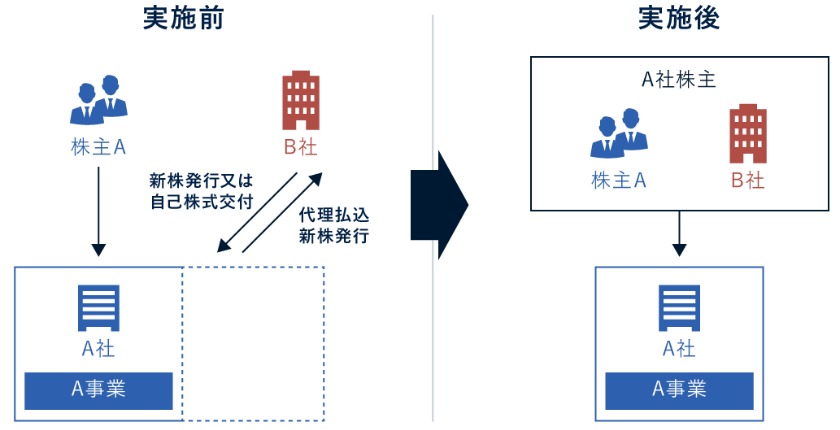

第三者割当増資

第三者割当増資は、企業が新たに発行する自社株式を特定の第三者に交付するM&A手法です。株式を発行した企業側にとっては、資金調達手段になります。このとき第三者が得た株式数が、発行済み株式数の50%超であれば経営権の取得です。

ただし、既存株主がいるため、第三者割当増資では全株式の取得はできません。

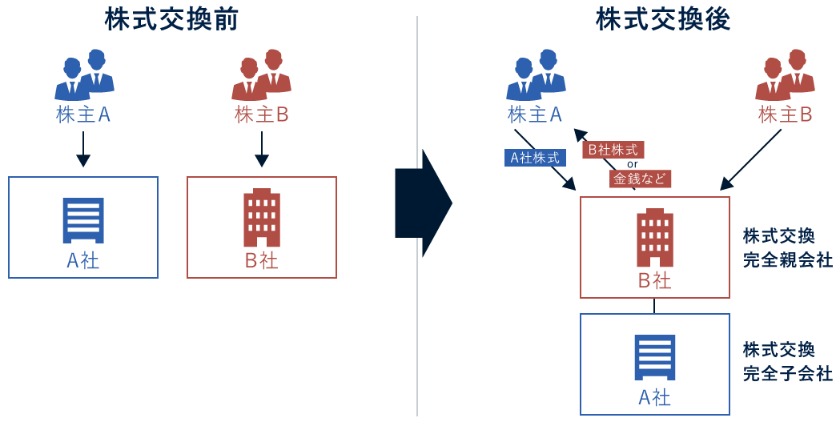

株式交換

株式交換は、買収側が売却側を完全子会社化する前提で行われるM&A手法です。以前は、株式交換の対価は買収側の自社株式に限定されていたため、株式交換という呼称になりました。

現在は、法改正により、自社株式以外に現金、社債、新株予約権などを対価にできます。対価を株式にすれば現金を調達しなくてすみますが、株主構成が変わってしまうことが注意点です。

株式交付

株式交付は、完全子会社化を前提としなくてよい株式交換です。2021(令和3)年の会社法改正で認められることになりました。M&Aでは、必ずしも完全子会社化を目的としない場合もあり、そのような事情を考慮した法改正です。ただし、国外企業とのM&Aでは、株式交付を用いられません。

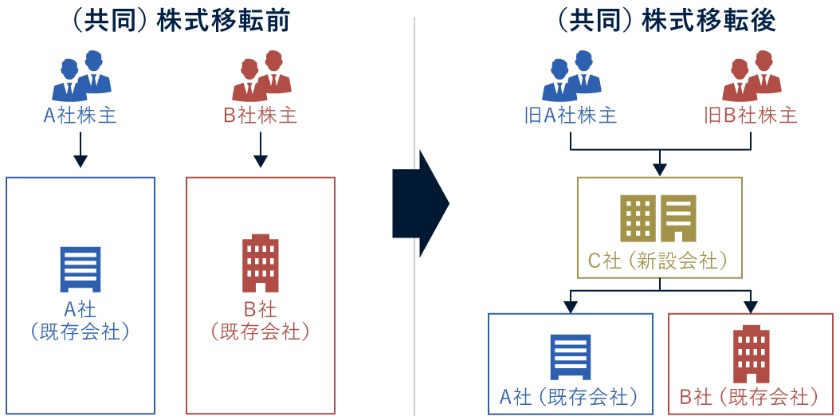

株式移転

株式移転は、新設企業が親会社となる株式交換です。親会社が新設企業である以外は、株式交換との違いはありません。企業グループが持株会社体制を構築する際に用いられるM&A手法です。単独企業が子会社となる単独株式移転と、複数の企業が同時に子会社になる共同株式移転があります。

株式公開買付(TOB)

株式公開買付は、対象企業の不特定多数の株主に対し公告・通知をして直接、株式を買い取るM&A手法です。主に上場企業の株式買収の際に用いられますが、非上場企業の株式を対象とした事例もあります。公告・通知内容は、株式買取価額、買取株式数、買取期間などです。

英語表現ではTake Over Bidというため、TOBという略称がよく用いられます。

MBO

MBOは、Management Buyoutの略です。経営陣による自社株式の買収を意味します。上場企業の経営陣が、投資家などの株主の影響を排除した経営を目指す際などに活用されるM&A手法です。上場企業のMBOは多額の資金を要するため、投資ファンドや金融機関からの資金調達が欠かせません。

合併

M&A手法である合併には、以下の2種類の手法があります。

- 吸収合併

- 新設合併

それぞれのM&A手法の内容を説明します。

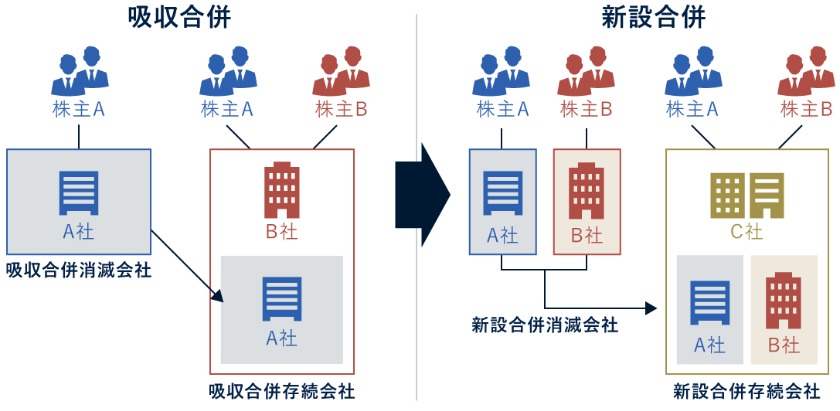

吸収合併

吸収合併とは、複数の既存企業を1社に統合するM&A手法です。法人格が残る1社を存続会社とし、それ以外の企業の法人格は消滅します(これを消滅会社という)。消滅会社の資産、従業員、権利義務などの全ては、存続会社が承継するものです。

吸収合併には、株式交換などと同じように、対価は自社株式、社債、新株予約権、現金などの選択肢があります。

新設合併

新設合併とは、新設企業が存続会社となって既存企業を統合するM&A手法です。新設企業は、まだ事業活動を始めていないため資本金以外の現金がありません。そのため、新設合併の対価の選択肢に現金はなく、自社株式、社債、新株予約権などが対価の候補です。

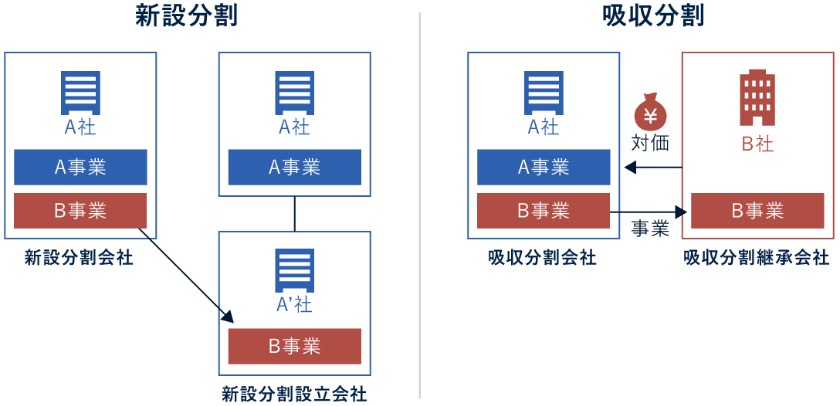

会社分割

M&A手法の会社分割には、以下の2種類の手法があります。

- 吸収分割

- 新設分割

また、会社分割には、対価の受け取り者の違いで種類分けする呼称があります。合わせて解説するので内容を確認してください。

吸収分割

吸収分割とは、売却側が行っている事業を、既存企業が買収するM&A手法です。事業譲渡と似て見えますが、次のような違いがあります。

- 吸収分割は事業部門を丸ごと売買する

- 事業譲渡は売買する資産・権利義務などを個別に協議して決める

- 事業譲渡の対価は現金のみだが吸収分割の対価は自社株式、社債、新株予約権、現金などの選択肢がある

これらの違いは、会社分割=包括承継、事業譲渡=個別承継という点につきます。そのため、吸収分割では、事業譲渡で引き継げない許認可も引き継ぎ可能です。ただし、業種によっては引き継げない許認可もあります。

新設分割

新設分割は、売却側が行っている事業を、新設企業が買収するM&A手法です。新設分割も、対価に現金を用いられません。新設分割の対価の選択肢は、新設合併と同じように自社株式、社債、新株予約権などです。

分社型分割と分割型分割

会社分割には、分社型分割と分割型分割という分類方法もあります。分社型分割は、事業を売却した企業が対価を受け取り、そのまま保有するものです。

分割型分割は、対価が買収側の株式だった場合、それを受け取った売却側企業が剰余金の配当として、受け取った買収側の株式を、自社の株主に交付することを指します。つまり、分割型分割では、最終的に対価を受け取るのは売却側企業の株主です。

資本提携

広義のM&Aである資本提携には、以下の3種類のM&A手法があります。

- 出資

- 株式の持ち合い

- 合弁企業設立

それぞれのM&A手法の内容を説明します。

出資

出資は、文字どおり対象企業に出資して株主になることです。M&A手法としては、第三者割当増資が用いられます。ただし、資本提携における出資では、経営権の獲得は目指しません。経営権を左右するような比率の株主になることは避け、少数株主となります。

資本提携の目的は、出資先との関係強化などです。

株式の持ち合い

出資は一方から他方への出資のみでしたが、株式の持ち合いは相互に出資し合うことを意味します。資本提携の主な目的である関係性の強化という点では、単独の出資よりも株式の持ち合いの方が効果は高いといえるでしょう。

株式の持ち合いの場合も、多額の出資は行わず、お互い少数株主として経営に参画します。

合弁企業設立

合弁企業設立とは、複数の企業が共同で出資を行い新たな企業(合弁企業)を設立することです。複数の企業間で共同事業を行う際、リスクヘッジのために現在の会社組織とは切り離して事業を進める狙いがあります。

出資比率に応じて利益の分配を受けるわけですから、同じ資本提携でも出資や株式の持ち合いと比べ、経営や事業への関与度は高いものです。

M&A手法の選び方

これだけ多くのM&A手法があると、実際にM&Aを行おうとする際にどのM&A手法を選ぶか迷ってしまうかもしれません。そこで、ここでは、M&A手法の選び方の一例と、売却側・買収側それぞれの注意点を紹介します。

課税率で決める

M&Aで生じる利益に対する税率を比較してみましょう。中小企業のオーナー経営者が自社株式を売却した場合、その譲渡所得(譲渡益)は申告分離課税となり、税率は20.315%です(2023年10月現在)。

事業譲渡や法人が子会社の株式譲渡をした場合、その譲渡益は法人税の対象となります。法人税の実効税率は約31%です(2023年10月現在)。ただし、法人税はその他の損益と通算した益金に課されます。仮に損益通算後、赤字であればM&Aで譲渡益が生じていても法人税は課税されません。

手続き方法で決める

M&A手法により、手続き内容は異なります。株式譲渡は株主が代わるだけです。会社組織や従業員の立場に変更はなく、財産名義の書き換えなども生じません。唯一、株主名簿の書き換えがあるだけです。

事業譲渡は、名義の書き換え、取引先との契約や従業員との労働契約の締結し直しなどが生じるため、煩雑で時間もかかります。合併、会社分割、株式交換などは、会社法の定めで債権者保護手続きや反対株主の株式買取請求権手続きなどを行わなければなりません。

M&Aの手続き面は、株式譲渡が最も簡便です。

売却側の注意点

M&Aの売却側は、それぞれの事情に応じて選ぶべきM&A手法が異なります。

M&A後、事業は行わないものの税金対策などの意図で法人格は手元に残しておきたいといった事情があれば、適するM&A手法は事業譲渡か会社分割です。何らかの事業を継続する場合も同様です。一方、完全リタイアするケースでは、株式譲渡が適しています。

買収側の注意点

M&Aの買収側は、事業譲渡以外のM&A手法は全て包括承継であるため(広義のM&Aは除く)、経営上の波乱要因となりかねない偶発債務などの簿外債務を引き継ぐリスクがあります。これを極力、防ぐためには徹底したデューデリジェンスの実施しかありません。

また、対価を現金以外にしたい場合は、合併、会社分割、株式交換のいずれかのM&A手法を用いる必要があります。

M&Aの企業価値評価(バリュエーション)

M&Aで対価の交渉をする際には、事前に売却側への企業価値評価を売却側・買収側がそれぞれ個別に行い、その金額を1つの基準としてそれぞれが売買希望額を設定します。企業価値評価は、別称でバリュエーションともよく呼ばれるので、そちらも覚えておきましょう。

企業価値評価の方法は、専門的な算定法が数多く確立されています。それらは3系統に分類されており、その系統は以下のとおりです。

- マーケットアプローチ

- コストアプローチ

- インカムアプローチ

3系統の企業価値評価の概要を説明します。

マーケットアプローチ

マーケットアプローチとは、M&Aの売却側企業と類似する上場企業や過去のM&A取引を参照して、企業価値評価を行うものです。主な手法には以下のようなものがあります。

- 類似会社比準法(マルチプル法)

- 類似業種比準法

- 取引事例法

- 市場株価法

マーケットアプローチは実際の企業の財務指標を用いるため、客観性に優れた企業価値評価方法です。しかし、M&Aの売却側が中小企業やベンチャー企業の場合、類似する上場企業や過去のM&A取引を探すのが難しく、見つからなければマーケットアプローチでの算定は不可能です。

コストアプローチ

コストアプローチとは、M&Aの売却側企業の純資産額を株式価値として、企業価値評価を算定する方法です。主な手法には以下のようなものがあります。

- 簿価純資産法

- 時価純資産法

- 時価純資産+営業権法(年買法)

純資産は資産総額から負債総額を引算したものです。計算が簡単で客観性にも優れています。しかし、対象企業の将来の収益性が評価に含まれておらず、M&Aには適しません。

「時価純資産+営業権法」は、その短所をカバーするためにアレンジされたものですが、ファイナンス理論に基づく算定方法ではないため、用いる際には注意が必要です。

インカムアプローチ

インカムアプローチは、M&Aの売却側企業の将来の収益力に対して企業価値評価を行う方法です、主な手法には以下のようなものがあります。

- DCF(Discounted Cash Flow)法

- 収益還元法

- 配当還元法

特にDCF法は、M&Aの売却側企業の中期事業計画を用いるため、収益性を反映した企業価値評価が期待できます。ただし、中期事業計画はM&Aの売却側で作成するため、予測が適正か、数値に恣意性はないかの検討が必要です。

以下の動画では企業価値評価に関する解説をしています。ご参考までご覧ください。

M&Aで課される税金

M&Aで売却側が対価を現金で得て利益が出た場合、課税の対象です。また、買収側でも税金が発生するケースがあります。ここでは、M&Aの売却側・買収側に分けて、それぞれに発生する課税内容を確認しましょう。

売却側

M&Aの対価が必ず現金で支払われるM&A手法は、株式譲渡と事業譲渡です。他のM&A手法で対価が現金で支払われる場合は、株式譲渡と事業譲渡の課税内容から準じて考えられるでしょう。そこで、ここでは株式譲渡と事業譲渡に絞って、M&Aの売却側に課される税金の内容を説明します。

株式譲渡での課税内容

M&Aで株式譲渡が行われる場合、売却側が個人か法人かで課税内容が変わります。まず、個人の場合の課税内容は以下のとおりです。

- 譲渡所得=株式譲渡の対価-株式取得費用-M&A仲介会社などへの手数料(税込額)

- 譲渡所得は申告分離課税

- 税率20.315%の内訳(2023年10月現在)

- 所得税15%

- 住民税5%

- 復興特別所得税0.315%(2037年までの時限税)

一方、法人の場合の課税内容は以下のとおりです。

- 譲渡益=株式譲渡の対価-株式取得費用-M&A仲介会社などへの手数料(税込額)

- 他の損益と通算した益金に法人税が課される

- 法人税の種類は法人税、法人住民税、法人事業税、特別法人事業税、地方法人税

- 法人税5種の実効税率は約31%(2023年10月現在)

法人の決算が赤字だった場合は、株式譲渡で譲渡益が出ていても課税されません。また、実効税率約31%は資本金1億円以下の法人の場合です。

事業譲渡での課税内容

M&Aで事業譲渡を行う売却側は、法人に限定されます。事業譲渡益の計算方法は以下のとおりです。

- 事業譲渡益=事業譲渡の対価-譲渡資産の簿価-M&A仲介会社などへの手数料(税込額)

その他の点については、株式譲渡の場合と同様です。

買収側

M&Aで買収側に課される可能性がある税金は以下のとおりです。

- 消費税

- 不動産取得税

- 不動産登録税

M&Aを事業譲渡で行った際、買収対象に消費税課税資産が含まれていると消費税が発生します。消費税課税資産は以下のとおりです。

- 土地以外の固定資産

- 無形資産

- 棚卸資産

- のれん

2023(令和5)年10月現在の消費税率は10%です。消費税はM&Aの対価を支払う際に、その分を加算して売却側に渡します。つまり、買収側に発生した消費税を税務署に納付するのは売却側です。

事業譲渡、会社分割どちらかのM&A手法で買収側が不動産を取得した場合、不動産取得税が課されます。取得した不動産が住宅でない場合の税率は、固定資産税評価額の4%です。なお、会社分割では、要件を満たすと不動産取得税の非課税措置を受けられます。

取得した不動産は登記変更手続きが必要です。その際に登録免許税が発生します。税率は、固定資産税評価額の2%です。

以下の動画では、M&A時の税金と節税対策について解説しています。ご参考までご覧ください。

M&Aサービスの費用

M&Aサービスとは、M&A仲介会社が提供しているM&A仲介業務と、インターネット上で運営されているM&Aプラットフォームが提供するM&Aのマッチングサービスを意味します。ここでは、それぞれのサービスを利用する際の費用について確認しましょう。

M&A仲介会社の手数料

M&A仲介会社の手数料は、以下のような種類があります。

- 相談料

- 着手金

- 中間金

- 月額報酬

- 成功報酬

- デューデリジェンス費用

それぞれの費用の内容について説明します。

相談料

M&Aの検討段階において、M&A仲介会社などへ相談に赴くことがあります。その際の費用が相談料です。ただし、現在ほとんどのM&A仲介会社では、無料で相談を受けつけています。

FA(ファイナンシャルアドバイザー)や経営コンサルタント系にM&Aの相談をすると相談料が発生するケースもあるでしょう。その場合の費用額は1万円程度です。

着手金

M&A仲介会社にM&Aを任せる場合、業務委託契約を締結します。その際に発生する費用が着手金です。現在、着手金が発生しないM&A仲介会社が増えています。着手金が発生する場合の費用額は、50万~200万円程度です。着手金は、万が一、M&Aが不成立に終わったとしても、返金されません。

中間金

M&A交渉が大まかに合意できたとき、基本合意書を取り交わします。そのタイミングで発生する費用が中間金です。中間金が発生しないM&A仲介会社も多くあります。

中間金が発生する場合の費用額は200万円程度、または成功報酬の前払い分としてその10~20%程度の金額です。中間金も、M&Aが不成立で終わったとしても返金されません。

月額報酬

M&A仲介会社との業務委託契約締結後、毎月発生する顧問料やアドバイス料のような費用が月額報酬です。リテイナーフィーとも呼ばれます。

月額報酬が発生しないM&A仲介会社も多くありますが、発生する場合の費用額は50万~200万円程度です。M&Aが成約するまで毎月、発生します。月額報酬も、M&Aが不成立に終わったとしても返金されません。

成功報酬

M&Aが成約できたときに発生する費用が成功報酬です。完全成功報酬制のM&A仲介会社の場合、この成功報酬しか発生しません。成功報酬の金額は、レーマン方式という計算方法が使われています。

レーマン方式とは、M&Aの取引額などを基準額とし、基準額の金額帯ごとに異なる手数料率を設定して計算する方式です。M&A仲介会社でよく用いられる手数料率は以下のものになります。

基準額の金額帯 | 手数料率 |

|---|---|

5億円までの金額帯 | 5% |

5億円超~10億円の金額帯 | 4% |

10億円超~50億円の金額帯 | 3% |

50億円超~100億円の金額帯 | 2% |

100億円超の金額帯 | 1% |

各金額帯に分けて計算し、最後に全て足し算をした金額が成功報酬額です。

デューデリジェンス費用

デューデリジェンスでは、士業などの外部の専門家を起用して行われます。彼らに対するギャラがデューデリジェンス費用です。デューデリジェンス費用は買収側が負担しますが、費用額は実施するデューデリジェンスの範囲に応じて上下します。

デューデリジェンスの段階では、まだM&Aは成約していません。仮に、その後、M&Aが不成立に終わった場合、デューデリジェンス費用は返金されません。

以下の動画では、M&A仲介会社の手数料について解説しています。ご参考までご覧ください。

M&Aプラットフォーム使用料

M&Aプラットフォームは数多く運営されています。それぞれの運営会社によって手数料設定が異なるため、共通した料金体系がありません。以下は、それらの中から一例として掲示するものです。

- 売却側は無料、買収側は成約費用の数%が手数料

- 月額費用制

- 登録および情報閲覧は無料、交渉に進むためには料金発生

- 登録、情報閲覧、交渉までは無料、成約時に料金発生

注意したいのはM&Aプラットフォームの場合、交渉は当事者が行わなければなりません。ただし、別料金を支払えばM&Aアドバイザーに業務を依頼できるシステムのM&Aプラットフォームもあります。

中小企業のM&Aは仲介タイプに依頼する傾向

M&A仲介会社との業務委託契約には以下の2つのタイプがあります。

- 仲介タイプ

- アドバイザリータイプ

仲介タイプとは、M&A仲介会社が売却側・買収側の両方と契約し、両者の間を取り持つように交渉を進めるタイプです。アドバイザリータイプは、M&A仲介会社が売却側・買収側のどちらかとのみ契約し、クライアントの最大利益実現を目指してM&A交渉を行います。

仲介タイプは、比較的短期間にM&Aが成約しやすい反面、条件面で妥協を求められる傾向があるのが特徴です。アドバイザリータイプは、成約すれば希望条件またはそれに近い成果が得られる期待がある反面、M&A交渉が長引きやすく妥協しない場合に破談の可能性も秘めています。

中小企業のM&Aの場合、どちらかというと仲介タイプを選択する方が多い傾向です。

以下の動画では、アドバイザリータイプの契約書の解説をしています。ご参考までご覧ください。

M&A成功のためのポイント

ここでは、M&Aを成功させるためのポイントを紹介します。具体的には以下の3点です。

- マッチングでの検討内容

- 条件交渉時の心構え

- 買収側はPMIが最重要

M&A成功ポイントの内容を説明します。

マッチングでの検討内容

M&Aを成功させるには、まず相手選びが重要です。マッチング時に検討すべきポイントには以下のようなものがあります。

- 事業内容が相互に補完できる企業かどうか

- シナジー効果の創出が見込めるかどうか

- 社風に類似性があるかどうか

上記の検討を行うためには、自社についても改めて分析し把握しておくことが肝要です。

条件交渉時の心構え

M&Aの買収側では、以下のような交渉時の心構えもM&Aを成功させるためのポイントとして重要です。

- M&A交渉では買収側が優位な立場を取りがちだが、売却側と買収側は対等な立場であることを意識する

- 企業価値評価やトップ面談で売却側の実態の把握に努め、費用対効果の適正を検討する

- デューデリジェンスの範囲を広く深く行い、リスクの把握とその対策を練る

上記は必ず実践しましょう。

買収側はPMIが最重要

M&Aの買収側にとってM&Aの成功とは、PMI(経営統合プロセス)が円滑に進み、シナジー効果の創出や業績向上の実現などが見られることです。そのためには、PMI計画策定が肝になります。

デューデリジェンス時に、売却側の人事制度などの必要情報を収集し、PMI計画策定に活かさなければなりません。したがって、デューデリジェンスと並行してPMI計画策定プロジェクトを発足させ、それからクロージングまでの間に、専門家も交えて計画を策定すべきです。

必要かつ可能であれば、プロジェクトには売却側スタッフを加えることも検討してみるとよいでしょう。

M&Aの成功事例

ここでは、実際に行われたM&Aの成功事例として、以下の5件のM&Aを紹介します。

- トナミホールディングスによる山一運輸倉庫の完全子会社化

- 共栄セキュリティーサービスによる東神産業の完全子会社化

- イー・ロジットによるアビスジャパンの完全子会社化

- Medical Shiftからシャープファイナンスへの事業譲渡

- クミアイ化学によるGRAの子会社化

各M&A事例の概要を説明します。

トナミホールディングスによる山一運輸倉庫の完全子会社化

売却側 | 買収側 | |

|---|---|---|

法人名 | 山一運輸倉庫 | トナミホールディングス |

所在地 | 静岡県富士市 | 富山県高岡市 |

事業内容 | 一般貨物自動車(トラック)運送事業、倉庫業 | 流通業などを行う企業グループ37社の持株会社 |

2023年10月3日、トナミホールディングスは、山一運輸倉庫の全株式を取得し完全子会社化しました。取得価額は公表されていません。

トナミホールディングスとしては、東名阪エリアの中心地域で事業基盤が持てることや、山一運輸倉庫が自動車(トラック)整備事業を行う子会社を所有していることなどを評価し、M&Aを実施しました。

共栄セキュリティーサービスによる東神産業の完全子会社化

売却側 | 買収側 | |

|---|---|---|

法人名 | 東神産業 | 共栄セキュリティーサービス |

所在地 | 神奈川県横浜市 | 東京都千代田区 |

事業内容 | 警備業、人材派遣業 | 警備業 |

2023年10月2日、共栄セキュリティーサービスは、東神産業の全株式を取得し完全子会社化しました。取得価額は公表されていません。

共栄セキュリティーサービスはグループ4社と共に警備業を行っています。グループとして警備業の人員とエリア補完体制の構築、人材派遣業への進出を目的にM&Aを実施しました。

イー・ロジットによるアビスジャパンの完全子会社化

売却側 | 買収側 | |

|---|---|---|

法人名 | アビスジャパン | イー・ロジット |

所在地 | 埼玉県さいたま市 | 東京都千代田区 |

事業内容 | 内装工事、太陽光工事、節水工事、物販 | 通販物流アウトソーシング、物流コンサルティング、 物流システム構築支援、企業研修・社員研修・講演・講習 |

2023年10月2日、イー・ロジットは、アビスジャパンの全株式を取得し完全子会社化しました。取得価額は公表されていません。

イー・ロジットとしては、現在、推進している自動倉庫システムの開発・販売事業のために必要となる、技術・ノウハウ・許認可などを有するアビスジャパンを傘下に加えることとしました。

Medical Shiftからシャープファイナンスへの事業譲渡

売却側 | 買収側 | |

|---|---|---|

法人名 | Medical Shift | シャープファイナンス |

所在地 | 東京都港区 | 東京都千代田区 |

事業内容 | 医療従事者、患者向けのDX支援事業など | 各種リース事業、信用販売事業、集金代行事業、 カーリース・自動車関連事業、人材紹介事業 、 不動産賃貸・管理業、損害保険・生命保険代理店業 |

2023年10月1日、Medical Shiftは、歯科衛生士の人材紹介サービス「デンタルマッチ」運営事業をシャープファイナンスへ譲渡しました。買収価額は公表されていません。

芙蓉総合リース(東京都千代田区)の子会社であるシャープファイナンスとしては、グループの今後の重点事業の1つであるヘルスケア事業に参入するため、M&Aを実施しました。

クミアイ化学によるGRAの子会社化

売却側 | 買収側 | |

|---|---|---|

法人名 | GRA | クミアイ化学工業 |

所在地 | 宮城県亘理郡山元町 | 東京都台東区 |

事業内容 | アグリテックによる農産物の生産・販売、 農産物を原材料とする加工製品の製造販売、 農業従事者・新規就農者への支援事業、 ミガキイチゴアカデミーの運営、 産地ブランド開発、農業経営の国内外展開 | 殺虫剤・殺菌剤・除草剤などの農薬の製造販売、 |

2023年9月29日、クミアイ化学工業は、GRAの65%の株式を取得し非連結子会社化しました。取得価額は公表されていません。

クミアイ化学工業は国内外に21社の子会社を持ち事業を行っています。今後のグループの重要方針である「研究領域・事業領域の拡大」実現のために、シナジー効果が見込めるとしてM&Aを実施しました。

M&Aの歴史と今後

ここでは、過去のM&Aの歴史と現在の状況分析、今後の展望について、以下の流れで確認しましょう。

- M&Aの歴史概略

- M&A増加の理由

- M&A市場の今後

- M&A支援機関登録制度

それぞれの内容を説明します。

M&Aの歴史概略

ここでは、日本でのM&Aの黎明期のことと、過去に数多く行われてきた業界再編のためのM&Aを振り返ります。

初期のM&A

日本で初めてM&Aが実施されたのは、1800年代終わりごろだとされています。当時の主力産業は紡績業でした。しかし、国外企業との競争下において、日清戦争(1894~1895年)終結後、賃金や原材料が値上がりして各社の利益を圧迫していきます。

そこで、大手の紡績業者は中小の同業者をM&Aで買収し、事業規模を大きくすることで危機を乗り切りました。

M&Aによる業界再編

ここでは、日本で過去に行われたM&Aによる業界再編の一端を列挙します。

- 1906(明治39)年、大日本麦酒は札幌麦酒、大阪麦酒と合併(太平洋戦争後、アサヒビールとサッポロビールに分割)

- 1920(大正9)年前後の電力会社の業界再編では約850社が5社になる

- 1933(昭和8)年、王子製紙は富士製紙、樺太工業と合併

- 1934(昭和9)年、日本製鐵(新日本製鐵の前身)は官営八幡製鉄所と民間企業6社の合併

- 1935(昭和10)年、住友金属工業は住友伸銅鋼管と住友製鋼所の合併

そして、2012(平成24)年、上記の新日本製鐵と住友金属工業の合併で新日鐵住金(現、日本製鉄)が誕生しています。

M&A増加の理由

冒頭のM&Aの市場動向でお伝えしたとおり、現在、M&Aの実施数は、コロナ禍だった2020年を除き、右肩上がりで過去最高を更新しながら増え続けています。ここでは、現在、M&Aの実施数が増加している理由について、売却側と買収側に分け確認しましょう。

売却側

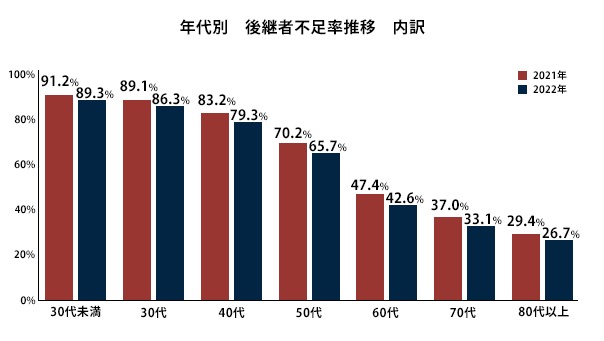

こちらは、中小企業経営者の年齢分布グラフです。経営者の高齢化が進行していることがわかります。

こちらは、経営者の年代別の後継者不在率です。経営者年齢が80代以上の場合は4社のうち1社、70代の場合は3社のうち1社、60代の場合は5社のうち2社以上で後継者がいません。高齢化した経営者の引退年齢が近づくなか、それだけの比率の会社で廃業の懸念があります。

廃業を避けて事業承継をするため、後継者不在の中小企業がM&Aの売却側となっていることが、現在、M&A実施数が増えている理由の1つです。

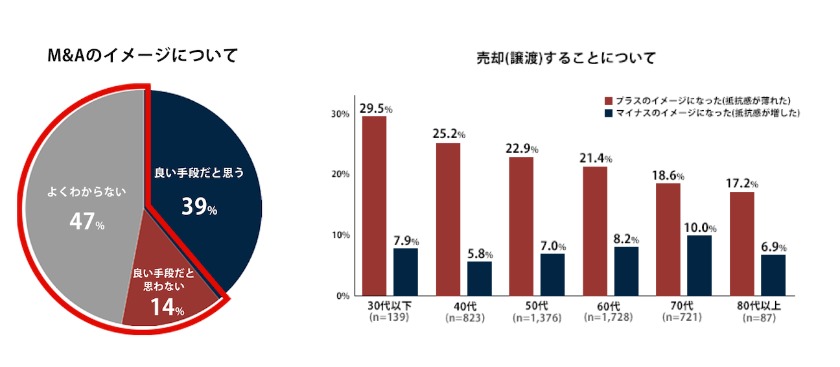

M&Aイメージの好転

左側の円グラフは、M&Aのイメージに対するアンケート結果です。右側の棒グラフは、経営者の年代別にM&Aで自社を売却することへのイメージを表しています。M&Aのイメージが好転していることがわかり、このこともM&Aが増加している一因といえるでしょう。

バブル崩壊後の外資系などによるM&Aでの買収は、「ハゲタカ」などと呼ばれ「乗っ取り」というイメージが多かったものです。また、売却側も身売りするようで後ろめたい感覚を持っていました。現在はM&Aの意義が広く浸透し、悪いイメージは払拭され好転してきているといえるでしょう。

買収側

企業経営においてもタイパ(タイムパフォーマンス)が意識されるようになったことが、M&Aが増加する1つの理由でしょう。事業規模の拡大や新規事業への進出は、手間と時間がかかるものです。ところが、M&Aであれば、どちらも手間と時間を省いて実現できます。

また、近年は国も積極的にM&Aを推奨しており、法改正によってM&Aがより実施しやすくなっている点も理由の1つです。

M&A市場の今後

今後のM&A市場の予測として以下の3点を説明します。

- 少子化による人口減少を理由とするM&A増加

- 業界再編のためのM&A増加

- ベンチャー企業、スタートアップを買収するM&A増加

それぞれ、どのような予測か確認しましょう。

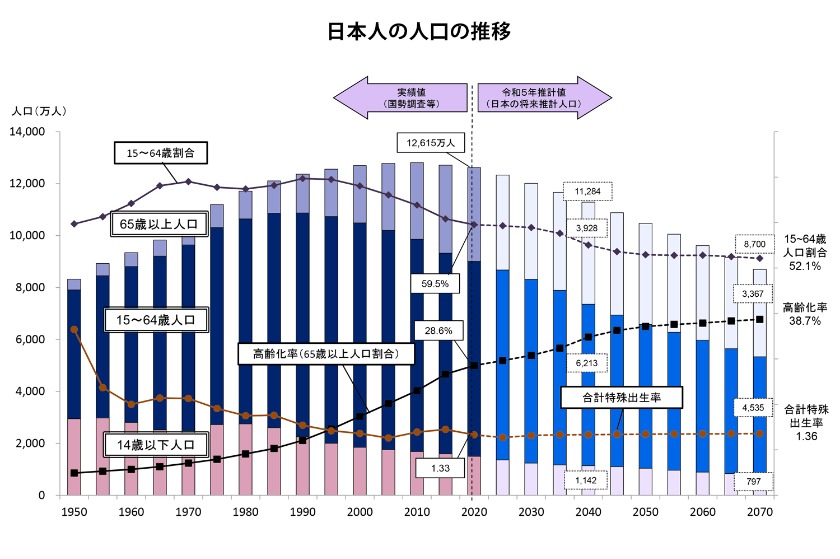

少子化による人口減少を理由とするM&A増加

今後の日本では、人材獲得を理由とするM&Aがますます増加していくでしょう。上のグラフは、厚生労働省による日本の人口推移予測です。2020年時点の就業可能年齢(15~64歳)人口は約7,506万人でした。そして、2070年には少子化による人口減少が進み、4,535万人まで低下すると予測されています。

ただし、中学生のほとんどは高校へ進学し、高校生の多くは専門学校や大学に進学しますから、実際に就業する人口はもっと少ない数値でしょう。

企業が事業を発展・拡大するには人材が必要です。人材難を業務のAI化でカバーできる可能性もありますが、業務や業種によってはAI化が適さないケースもあります。厚生労働省の予測どおりに人口減少が続くなら、M&Aによる人材獲得は欠かせないでしょう。

業界再編のためのM&A増加

過去にも繰り返し行われてきた業界再編のためのM&Aは、今後も減ることなく続いていくでしょう。たとえば、コンビニエンスストア業界やビール製造業、銀行(メガバンク)、新聞社などはM&Aにより業界再編が一定の区切りとなりました。

現在、業界再編が進行中なのは、ドラッグストア業界・調剤薬局業界と飲食業界が顕著です。歴史に倣えば、この動きは必ず他の業界でも起こっていくでしょう。

ベンチャー企業、スタートアップを買収するM&A増加

ベンチャー企業やスタートアップを対象とするM&Aは、今後、一層増加していくと予測されます。主な理由は2つです。1つは、ベンチャー企業のイグジット戦略が、IPO(株式公開)からM&Aにシフトしていることにあります。

もう1つは、これからの企業の事業活動は、DX化などの技術革新やシステムの発展が欠かせません。ベンチャー企業やスタートアップは、ほとんどが新たな技術やシステムの構築に挑んでいます。M&Aの買収側から見て、格好のターゲットとなるでしょう。

M&A支援機関登録制度

中小企業庁では、2021年度より、M&A支援機関登録制度を開始しました。M&A支援機関登録制度とは、中小企業がM&Aを行う際に安心して業務を任せられるM&A仲介業者(支援機関)を、インターネット上に公開されているデータベースから検索できるシステムです。2023年10月現在で2,969機関が登録されています。

制度の目的

制度の目的は、中小企業庁が2021年に取りまとめた「中小M&A推進計画」に述べられています。骨子は以下の2点です。

- 事業承継・引継ぎ補助金「専門家活用型」の対象は、制度に登録した支援機関に業務委託した場合に限る

- M&A支援機関への業務委託後、トラブルが発生した場合の情報提供受付窓口での対応

上記の情報提供受付窓口は、M&A支援機関登録制度事務局内に設けられています。

登録申請手続き

登録に申請が可能なのは、M&A仲介業またはM&Aアドバイザリー業を行っている法人および個人です。登録の要件として、中小企業庁が取りまとめた「中小M&Aガイドライン」の遵守を宣言し、そのことを自社ホームページ上で公表しなければなりません。

申請には手続きと各種書類の準備が必要です。登録は年度ごとに行われます。登録を継続させるには当該年度の要件を満たさなければなりません。トラブルや虚偽情報が認められた場合、登録が取り消しになることもあります。

日本企業のM&Aにおける課題

現在の日本企業におけるM&Aの課題として、以下の3種類が挙げられます。

- M&Aを推進できる人材の不足

- 雇用制度・人事規定

- 社風を融合する難しさ

どのようなことがM&Aの課題となっているのかを説明します。

M&Aを推進できる人材の不足

M&Aで買収を行おうとする日本企業では、投資としてのM&Aを専門的に検討できる社内の人材が足りていません。人材不足は、M&Aの判断ミスを起こす可能性もあり、貴重な投資資源を損なうことにもつながります。

しかしながら、ごく一部の企業を除けばM&Aを常時、行っている企業はなく、専門部署を立ち上げるのも難しいでしょう。これを補うには、自社に適したM&Aの専門家に業務を依頼することです。

雇用制度・人事規定

現在、日本企業の雇用制度は、独特な終身雇用制度に基づく人事規定と、コロナ禍の影響で普及したリモートワークや働き方改革による新たな雇用・人事制度が混在している状態です。

仮に、M&Aの売却側と買収側の人事制度が両極端だった場合、PMI(経営統合プロセス)は相当、てこずることになるでしょう。人事デューデリジェンスでの分析が重要な鍵となります。

社風を融合する難しさ

M&Aで厄介なのは売却側と買収側の社風の融合です。たとえば人事制度なら、制度設計を誤らずに行えば統合は困難ではありません。しかし社風の融合は、従業員の心情や感情なども絡んでくるため、相当、慎重に行う必要があります。短期間で拙速に行うのも禁物です。

売却側出身従業員に一方的に買収側の社風を押しつけるのではなく、買収側従業員や経営者も含めた意識改革を行うのが有効でしょう。

M&A用語集

ここでは、M&Aの現場で使われることがある用語とその意味を、アイウエオ順およびアルファベット順で紹介します。

アーンアウト

アーンアウト(Earn Out)とは、M&Aの対価を2段階に分けて支払うことです。例えるなら、プロスポーツ選手の年俸+出来高払いと似ています。出来高が支払われるのは一定の条件を達成したときですが、M&Aの場合も2段階目の支払が行われるのは、売却された企業や事業が契約で設定した条件を達成したときです。

主に、売却側がベンチャー企業やスタートアップ、事業再生を目指す企業など、将来の業績が見通しづらいケースで用いられます。

以下の動画では、アーンアウトの解説をしています。ご参考までご覧ください。

インカムゲイン

インカムゲイン(Income Gain)とは、所有している資産から定期的に得られる収入のことです。具体的には、所有している株式の配当金、不動産の賃貸収入、債権や預貯金の利息などが該当します。

エグゼキューション

エグゼキューション(Execution)とは、M&Aプロセスの後半部分を指す言葉です。具体的には、売却側と買収側の秘密保持契約締結後の交渉段階からクロージングまでが該当します。エグゼキューションに含まれるM&Aプロセスは以下のとおりです。

- 企業価値評価

- M&Aスキームの選定

- 交渉

- トップ面談

- 基本合意書の取り交わし

- デューデリジェンス

- 最終交渉

- 最終契約書の締結

- クロージング

なお、買収側にはクロージングにPMI(経営統合プロセス)があります。

エスクロー

エスクロー(Escrow)とは、取引の対価の支払いに際し、信用のおける第三者を間に立て、その第三者が契約履行を確認して支払いを行う方法のことです。M&Aでも導入されることがあり、特にアーンアウトの2回目の支払いに際し多く用いられます。一般に第三者とは、金融機関またはエスクロー専業事業者です。

オーガニックグロース

オーガニックグロース(Organic Growth)とは、企業が社内にある経営リソースを用いて、業績の向上を図ることを意味します。経営リソースとは、資金、ノウハウや技術、サービスや製品・商品、人材、知的財産権などのことです。

オリジネーション

オリジネーション(Origination)とは、M&A仲介会社などが行うM&A仲介業務のうち、前半部分に該当するプロセスを指す言葉です。具体的には、M&Aの調査や提案業務、M&A案件の発掘業務、売却側と買収側のマッチングと合意後の秘密保持契約締結までの部分が該当します。

カーブアウト

カーブアウト(Carve Out)とは、自社や子会社の事業のうち、事業価値を高める目的でM&Aの新設分割を行う経営戦略のことです。異業種の多角化戦略を1社内で同時並行で進めるのが難しいような場合に、単独の事業に集中して業績向上を目指すために新会社化を行います。

合併比率

合併比率とは、対価を自社株式とする場合の合併において、買収側(存続会社側)が取得する売却側(消滅会社側)の株式に対して、どのような比率で自社株式を交付するかの比率のことです。例えば、「存続会社株式1:消滅会社株式2」などといった表現になります。この例では、消滅会社の株式2株に対し存続会社の株式1株を交付するという意味です。

株主間契約

株主間契約とは、同じ会社の株主複数の間で結ぶ契約のことです。会社法の定めとは異なる会社運営方法などを取り決めます。一例としては、株主総会の議決では反映されない少数株主の意見も取り入れさせるための決まりなどです。

株主間契約の当事者ではない株主は、契約内容の制約を受けません。株主間契約が用いられるケースとしては、上場会社の大株主同士、ベンチャー企業やスタートアップ、合弁会社設立時、完全子会社化を前提とした第三者割当増資時などです。

株式保有特定会社

株式保有特定会社とは、総資産額の50%以上が、以下の資産の合計額で占められている企業のことです。資産の合計の際には、相続税評価額を算出し計算を行います。

- 出資

- 株式(上場・非上場、国内外を問わず)

- 株式制のゴルフ会員権

- 新株予約権付社債

- 商品としての株式(証券会社の場合)

一般に、持株会社の場合、株式保有特定会社になってしまうことが多いでしょう。株式保有特定会社は、株式評価額が高くなる関係上、課税額も高くなってしまうため節税対策が必要です。この節税対策を「株特外し」と呼び、総資産に占める比率が50%未満になるように所有資産の調整を行います。

キャピタルゲイン

キャピタルゲイン(Capital Gain)とは、保有している資産を、資産取得時よりも高い価額で売却したときに得られる利益のことです。逆に、保有資産を売却したものの、資産取得時よりも低い価額での売却となり損失が出た場合は、キャピタルロス (Capital Loss)といいます。

焦土作戦

焦土作戦とは、敵対的買収への防衛策の1つです。自社の資産や事業、子会社などを売却して企業価値を故意に下げ、買収側の取得意欲をくじく狙いがあります。

ただし、焦土作戦によって敵対的買収を防げたとしても、企業価値低下による経営悪化の可能性が大きいでしょう。また、焦土作戦の実行自体を株主から反対されることもあります。

事業再生ADR

事業再生ADR(Alternative Dispute Resolution)とは、一般社団法人事業再生実務家協会の仲介の下、事業再生を目指す企業が債権者との間で債務の返済期間延長や一部免除などの話し合いを行い、債務を軽減させて企業を再生することです。事業再生ADRは、産業活力再生特別措置法に定められています。

事業の選択と集中

事業の選択と集中とは、多角経営を行っている企業が、主力事業や注力したい事業に経営リソースを集中するために、それら以外の事業を売却して資金も得る経営戦略のことです。具体的には、M&Aの事業譲渡や会社分割などが用いられ行われています。

自社株買い

自社株買いとは、企業自身が発行済みの自社株式を買い戻すことです。上場企業・非上場企業を問わず行われます。自社株買いの目的は、ストックオプションへの活用、M&Aの対価用、敵対的買収の予防、株主への利益還元(上場企業の場合)などです。

スクイーズアウト

スクイーズアウト(Squeeze Out)とは、3分の2以上の議決権を持つ支配株主が、少数株主の持つ株式を強制的に買い取ることです。上場廃止やM&Aなどの場面で用いられることがあります。ただし、少数株主側がスクイーズアウトに不満を持った場合、法廷闘争に発展する可能性があり、注意が必要です。

スタンドスティル条項

スタンドスティル(Stand Still)条項とは 、M&Aの買収候補側が、売却側の同意を得ずに株主への委任状勧誘や株式買取の働きかけを行わないことを取り決めた条項です。

一般的に、上場企業同士がM&A交渉のために秘密保持契約を締結する際、契約内に盛り込まれます。買収側候補の強引な買収を防ぐことが狙いです。

チェンジ・オブ・コントロール(COC)条項

チェンジ・オブ・コントロール(Change Of Control)条項とは、取引契約を結んでいる当事者の一方において、M&Aなどによって経営権が移転した場合、もう一方の当事者は無条件で契約を解除できることを認めるものです。

チェンジ・オブ・コントロール条項の主な目的には、敵対的買収の防止、もう一方の当事者の不利益を招かないことなどがあります。

独占交渉権

M&Aでの独占交渉権とは、一定期間、買収側は売却側を独占して交渉できる権利のことです。基本合意書を取り交わす際、その中に法的拘束力を持たせて記されます。その間、売却側は第三者と交渉が行えません。買収側としては期間内にデューデリジェンスを済ませ、最終交渉を行う流れです。

特定目的会社(TMK)

特定目的会社とは、資産の流動化業務を行う目的で設立される社団法人のことです。Tokutei Mokuteki Kaishaを略してTMKとも呼ばれます。資産の流動化とは、不動産や債権などの資産を企業から譲り受け、それを証券化して買い手がつきやすくすることです。

特例事業承継税制

特例事業承継税制とは、法人向け事業承継税制の特例措置のことです。2027(令和9)年までの時限措置となっています。事業承継税制とは、相続または贈与によって事業承継した後継者が、その相続税・贈与税の納付猶予を認められ、要件を満たせば最終的には税を免除される制度です。

個人事業主向けにも、特例事業承継税制と同等のものが2028(令和10)年までの時限措置で導入されています。

二段階買収

二段階買収とは、対象企業の全株式を一度に取得できない場合、一段階目で全体の3分の2以上の株式を取得し、二段階目でスクイーズアウトを行って残りの株式を取得することです。

二段階買収は、多数の株主がいて一度に全株式の取得は難しい上場企業や、経営者以外に従業員も株式を保有している非上場企業などが買収対象の際に用いられます。

のれん

企業会計でいうところの「のれん」とは、M&Aの買収価額から対象企業の時価純資産額を差し引いた金額のことです。のれんは、対象企業の無形資産への評価額といえるでしょう。その理由として、無形資産は貸借対照表に計上されないものだからです。

無形資産とは、ブランド力、知的財産権、ノウハウ、技術開発力、営業ネットワーク、顧客・取引先リストなどが該当します。

以下の動画では、のれんの解説をしています。ご参考までご覧ください。

ノンコア事業

ノンコア(Non-core)事業とは、主力(Core)ではない事業のことです。非主力事業、非中核事業などと言い換えられます。ノンコア事業は、主力事業・中核事業と比べ、小規模であったり、採算性が低かったりしますが、必ずしも赤字事業という意味ではありません。

表明保証

M&Aにおける表明保証とは、売却側が買収側に対して、開示している情報に虚偽がないこと、および隠匿している情報がないことを表明し保証することです。表明保証は、最終契約書内に条項として盛り込まれます。仮に、表明保証に違反していることが発覚すれば、買収側から損害賠償請求を受けるでしょう。

負債比率

負債比率は、負債÷自己資本×100で計算します。負債とは借入金、買掛金、前受金、未払金などです。自己資本とは資本金、資本準備金、利益剰余金などが該当します。

負債比率が低いほど財務は健全な状態です。負債比率100%以下であれば、すぐにでも負債の全額返済ができることを意味します。300%までは標準状態とされ、600%以上は危険水域です。

フリーキャッシュフロー

フリーキャッシュフロー(Free Cash Flow)とは、企業が自由使途で用いられる現金のことです。しばしば、FCFとも略されます。

フリーキャッシュフローは、企業が事業によって得た利益額から設備投資や運転資金などの必要経費総額を差し引いた金額です。フリーキャッシュフローが多いほど、財務は安定しているといえます。

ブリッジローン

ブリッジローン(Bridge Loan)とは、3カ月程度の短期間での返済前提の「つなぎ融資」のことです。すぐに資金が必要だが正規の融資は審査に時間がかかるため、その間をつなぐための資金調達を意味します。特殊な短期融資であるため金利は通常よりも高くなりますが、審査は早く、原則的に保証人も不要です。

プロラタ方式

プロラタ(Prorate)方式のProrateとは、比例案分することを意味します。企業が複数の金融機関から融資を受けている場合、それぞれの金融機関への返済残高に比例して毎月の返済額を決める方式です。返済残高を根拠とする「残高プロラタ」と、無担保の返済残高を根拠とする「信用プロラタ」の2種類があります。

ホワイトナイト

ホワイトナイト(White Knight=白馬の騎士)とは、敵対的買収に対する防衛策の1つです。自社と友好な立ち位置にいる第三者(ホワイトナイト)の企業と合併、または買収されることで、敵対的買収を防ぎます。

マンデート

マンデート(Mandate)には、「権限、要求、命令、委託、委任契約、許可証」などの意味があります。M&Aでのマンデートは、クライアントとM&A仲介会社間の業務委託契約書のことです。

優先交渉権

M&Aの優先交渉権とは、買収候補が複数いる場合に、特定の買収候補が他の買収候補よりも先に売却側と交渉できる権利のことです。優先交渉権は先に交渉ができる権利であり、独占交渉権とは異なります。優先される買収候補は1社とは限りません。複数の優先買収候補がいる場合、優先順位はありません。

レバレッジドバイアウト

レバレッジドバイアウト(Leveraged Buyout)とは、M&Aの資金調達の際、買収先企業の資産やキャッシュフローを担保に、投資ファンドや金融機関から融資を受け買収を行うことです。しばしば、LBOと略されます。

融資後の返済は、買収先企業が行う点が特徴です。レバレッジドバイアウトであれば、自己資金が少なくてもM&Aを実施できます。

劣後ローン

劣後ローンとは、他の債務よりも返済順位が低く設定されているローンのことです。仮に借り手企業が解散や破産した場合、他の債務全てが支払われた後で、劣後ローンは返済されます。その場合、劣後ローンが返済される可能性は低いでしょう。その代わり、一般の融資よりも利子は高く設定されています。

ロックアップ

M&Aでのロックアップ(Lock Up)とは、売却側の経営陣などをM&A後の一定期間、会社にとどまらせ経営や事業に携わせることです。最終契約書では、キーマン(Keyman)条項とも表現されます。買収側としては、M&A後の経営統合を円滑に進めたいことが目的です。

なお、株式市場におけるロックアップとは、株式公開前からの株主に対し、上場後の一定期間または一定の株価になるまで株式売却を禁止する措置のことを意味します。

ADR

ADR(Alternative Dispute Resolution)とは、民事上の法的トラブルを裁判を行わずに解決する手続きのことです。中立的な第三者が当事者の間に立ち、仲裁、調停、あっせんなどの調整をします。

CA

CA(Confidentiality Agreement)とは、秘密保持契約書のことです。秘密保持契約書では、お互い知り得た相手方の秘密情報を第三者に漏らさないことと当該目的以外には用いないことを約定します。NDA(Non-Disclosure Agreement)も同義です。

DDS

DDS(Debt Debt Swap)とは、債務(Debt)と債務を交換(Swap)することです。具体的には、一般の借入金を劣後ローンに変更することを指します。劣後ローンは債権と債務の中間的な意味合いを持つため、DDSを行うことで実質的に財務面を改善するのが狙いです。

DIPファイナンス

DIP(Debtor In Possession)ファイナンスとは、会社更生法や民事再生法の手続き申し立てを行った企業に対し、その手続きが完了するまでの間に行う融資のことです。DIPには、法的手続き申し立てを行った経営陣が、従前のまま会社に残って経営再建を目指す企業という意味があります。

EBITDA

EBITDAは、Earnings Before Interest, Taxes, Depreciation and Amortizationの略です。利払い前・税引き前・減価償却前利益、あるいは金利・税金・償却前利益を意味します。具体的な計算方法は以下のいずれでも可能です。

- 当期純利益+法人税等+特別損益+支払利息+減価償却費

- 税引前当期純利益+特別損益+支払利息+減価償却費

- 経常利益+支払利息+減価償却費

- 営業利益+減価償却費

以下の動画では、EBITDAの解説をしています。ご参考までご覧ください。

EBO

EBO(Employee Buyout)とは、従業員(Employee)が自社の事業や株式を買収し、事業運営権や経営権を取得することです。事業承継を社内承継(従業員が後継者になる)で行う際に、よく用いられます。上場企業でEBOが行われるケースでは、非上場化が主な目的です。

EPS

EPS(Earnings Per Share)とは、1株あたり当期純利益のことです。「当期純利益÷発行済株式総数」で計算します。EPSは、企業の成長性と収益力を示す指標です。上場企業の場合、EPSの高さに比例して評価が高まるため、株価も上がりやすい傾向があります。

EVA

EVA(Economic Value Added=経済的付加価値)とは、企業の収益性を示す指標です。税引き後営業利益から、投下資本と加重平均資本コストを掛算した数値を差し引いて算出します。

算定結果がプラスの場合は、株主の期待値を上回るパフォーマンスであることを表し、マイナスの場合は、株主の期待を下回る利益であると捉えるのが一般的です。

IRR

IRR(Internal Rate of Return=内部収益率)とは、投資の収益率を表す指標です。特に、不動産投資で用いられます。投資の利回りに時間の概念を加えて評価するのが特徴です。

LOI

LOI(Letter Of Intent)とは、M&A交渉の初期段階で買収側から売却側に提示される意向表明書のことです。買収側が現時点で考えているM&Aの条件や企業概要などを、書面に表します。意向表明書の提示は、M&Aにおいて必須のプロセスではありません。提示されないことも多いものです。

MOU

MOU(Memorandum Of Understanding)とは、M&Aの交渉過程で取り交わされる基本合意書のことです。基本合意書は、交渉において大筋で条件合意した際に取り交わします。

PBR

PBR(Price Book-value Ratio=株価純資産倍率)とは、株価を1株あたり純資産額で割算計算した指標です。倍率が1倍を超えていれば株価は割高であることを示し、1倍未満であれば割安であることを示します。

PER

PER(Price Earnings Racio=株価利益倍率)とは、株価を1株あたり純利益で割算計算した指標です。計算結果の数値は何倍であるかを表します。数値が高いほど株価は割高であり、数値が低いほど株価は割安と判断できますが、判断基準として同業他社との比較が必要です。

SPA

SPA(Stock Purchase Agreement)とは、株式譲渡契約書のことです。M&Aを株式譲渡で行う場合、最終契約書の書名は株式譲渡契約書になります。

SPC

SPC(Special Purpose Company)とは、特別目的会社のことです。特別目的会社の設立は、資産の流動化に関する法律に定められています。特別目的会社は事業を行わず、資産を保有するだけの法人です。

TSA

TSA(Transition Service Agreement)とは、事業譲渡または会社分割でM&Aを行う場合に、最終契約書と同時に締結される契約のことです。事業譲渡や会社分割による事業の移転は、業種によっては期間を要することがあります。

顧客にサービスを提供するような事業の場合、何か支障が生じるかもしれません。そこで、事業の移行期間中の業務内容や責任の所在などを取り決めるのがTSAです。

M&AのQ&A集

最後に、M&Aの相談でよく聞かれる質問とそれに対する回答を紹介します。質問は以下の9つです。

- なるべく高額で売るには?

- 債務超過や赤字でもM&Aできる?

- M&A成約までの期間は?

- M&A仲介会社と金融機関・公的機関・士業事務所との違いは?

- 完全成功報酬制とは?

- 秘密保持契約書を締結するのはなぜ?

- 全ての情報を開示しなくてはいけない?

- M&Aを公表するタイミングは?

- 自社独自にM&Aは進められる?

各質問への回答をご覧ください。

なるべく高額で売るには?

M&Aの売却側として少しでも高額売却を目指すならば、交渉で自社の企業価値の高さをアピールできる状態であることが望ましいです。

そのためにも、M&Aを決断した段階から、業績を少しでも積み上げておくことを心がけましょう。また、アピールにおいては、同業他社との違いや、自社ならではの強みなどがあると有効です。

債務超過や赤字でもM&Aできる?

債務超過や赤字の企業でも、M&Aは不可能ではありません。まず、赤字が先行投資のためであれば、今後の利益のめどを説明することで理解を得られるでしょう。また、独自の技術や知的財産権、優秀な人材など、今後の事業を好転させられる要素がある場合も同様です。

あるいは、会社を丸ごと売却するのではなく、事業譲渡や会社分割といったM&A手法を用いることで買い手がつきやすくなります。

M&A成約までの期間は?

M&A成約までに要する期間の目安は、6カ月程度です。ただし、3カ月程度で成約したケースもあれば、1年以上を費やしたケースもあります。交渉相手がすぐに見つからなければ、その分、時間は経過していくため、6カ月程度はあくまで目安と考えてください。

M&A仲介会社と金融機関・公的機関・士業事務所との違いは?

M&A仲介会社は、M&A仲介業務の専門業者です。安心して仲介業務を任せられる相手といえます。公的機関は、M&A仲介業務を行っていません。

金融機関と士業事務所は、全てがM&A仲介業務を行っているわけではありません。金融機関や士業事務所へのM&A仲介業務を検討するのであれば、業務実績を確認してからにしましょう。

完全成功報酬制とは?

完全成功報酬制とは、M&A成約時の成功報酬以外の費用が発生しない料金システムです。M&Aの成功報酬以外の手数料は、仮にM&Aが不成立に終わっても返金されません。完全成功報酬制であれば、そのようなリスクを負わずにM&Aを進められます。

特に、売却側の場合、M&Aの対価を得てから成功報酬を支払えばよいため、資金繰りが必要ありません。

秘密保持契約書を締結するのはなぜ?

M&Aでの秘密保持契約書は、相手方に開示した経営情報を守ると共に、M&A交渉を行っていること自体も秘密にするものです。

経営情報が外部に漏れるのも問題ですが、M&A交渉を行っていることが外部に漏れると、取引先や従業員に動揺が広がり、取引の見直しや従業員の離職といった事態を招きかねません。そのため、秘密保持契約書の締結は必須です。

全ての情報を開示しなくてはいけない?

M&A交渉では、全ての情報を開示しましょう。M&Aの最終契約書では、必ず表明保証することになります。自社にとって何らかの不利な情報を隠したままM&A交渉を進めて成約に至り、その後、隠していた情報が明るみになれば、損害賠償請求を受けたり、M&Aが白紙撤回されたりするでしょう。

M&Aを公表するタイミングは?

M&Aを公表するタイミングは、最終契約締結後が一般的です。例えば、基本合意書を取り交わしても、まだM&Aの成約が決まったわけではありません。その後、破談になった事例もあります。取引先や従業員に伝えるのは、正式にM&Aが決まったタイミングが望ましいでしょう。

ただし、業務上、流出を避けたい重要な従業員については、先行してM&Aの説明を行うケースもあります。

自社独自にM&Aは進められる?

M&Aは、自社単独で行うことも不可能ではありません。ただし、よほどM&Aに慣れていない限り、交渉相手探しと各手続きをミスなく円滑に進められるかという点でリスクがあります。M&A仲介会社などを起用すれば費用が発生するのは事実です。しかし、M&Aの場合、費用に見合うだけのメリットは得られるでしょう。

M&Aのまとめ

M&Aは有効な経営戦略の1つです。現在は大企業だけでなく、中小企業や個人事業主までM&Aは広く実施されるようになりました。M&Aを検討するのであれば、その段階からM&A仲介会社などの無料相談を積極的に活用しましょう。

M&Aへの不安や疑問は、M&Aの専門家と話をすることで解消できるはずです。M&Aに不慣れでM&Aを進める場合、M&Aの専門家の存在は心強いものがあります。M&Aを円滑に進めるためには、自社に適したM&Aの専門家を選びましょう。

M&A・事業承継のご相談ならM&Aエグゼクティブパートナーズ

M&A・事業承継については専門性の高いM&AアドバイザーがいるM&Aエグゼクティブパートナーズにご相談ください。

M&Aエグゼクティブパートナーズが選ばれる4つの理由

②各業界でのM&A実績が豊富なトップコンサルタントのみ在籍

③オーナー様を第一に考えたM&A仲介サービス

④グループ間のネットワークによる幅広いサービスのご提供

>>M&Aエグゼクティブパートナーズの強みの詳細はこちら

M&Aエグゼクティブパートナーズは、成約するまで無料の「譲渡企業様完全成功報酬制」のM&A仲介会社です。

無料で相談可能ですので、まずはお気軽にご相談ください。